💬 Акции Charles Schwab (NYSE:SCHW): не обращайте внимания на растущие трудности и растущие прибыли

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Акции Charles Schwab (NYSE:SCHW): не обращайте внимания на растущие трудности и растущие прибыли

Чарльз Шваб (NYSE:SCHW), обычно известный как Шваб, испытывает некоторые проблемы роста, когда компания переводит некоторых новых клиентов на свою платформу. С другой стороны, известный аналитик готовится к восстановлению Шваба в течение следующих нескольких лет. В целом я оптимистично настроен в отношении акций SCHW и считаю, что они представляют собой хорошую ценность для дальновидных инвесторов.

Чарльз Шваб — банк и инвестиционный брокер, который также предлагает консультационные услуги. Компания стабильно прибыльна и даже сумела показать высокие показатели прибыли в первом и втором кварталах 2023 года.

Как мы увидим, аналитики в целом ожидают роста акций SCHW в ближайшие месяцы. Поскольку Schwab претерпевает изменения и преодолевает некоторые трудности, компания должна продолжать обеспечивать выдающуюся ценность для своих лояльных акционеров.

Чарльз Шваб: дешевые акции и смелая стратегия

Ранее в этом году региональный банковский кризис привел к падению акций ряда финансовых компаний. Акции SCHW несколько восстановились, но все еще намного ниже своего 52-недельного максимума в $86.

В результате получаются довольно дешевые акции, приносящие приличные дивиденды. В частности, у Charles Schwab скользящий коэффициент P/E составляет 15,7x, что выше, чем медианный P/E по сектору, но ниже, чем средний показатель P/E компании за пять лет, составляющий 21,5x. Кроме того, форвардная годовая дивидендная доходность Schwab в размере 1,75% обеспечивает хороший квартальный бонус, который вы можете отдать банку.

Тем временем Шваб реализует стратегию, которая, я считаю, имеет смысл в долгосрочной перспективе. В частности, Schwab сократила коэффициенты расходов (т. е. ежегодных комиссий за управление) в своих ETF, основанных на облигациях, до такой степени, что все ETF облигаций Schwab имеют коэффициент расходов 0,03%.

Это разумный ход? Я верю в это, поскольку ETF облигаций сейчас находятся в упадке. Высокие процентные ставки привели к очень низкому уровню цен на ETF на основе облигаций, и Шваб делает все возможное, чтобы стимулировать интерес к этим фондам.

Кроме того, эти фонды могут оказаться очень прибыльными для Шваба, когда произойдет возможное снижение процентных ставок. Цитируя Джеймса Сейффарта из Bloomberg Intelligence: «Это определенно рывок в стремлении получить больше активов, и мы точно знаем, что активы потекут даже при сокращении всего на один базисный пункт».

Запечатлейте момент с «Потенциальным отскоком» Чарльза Шваба

Чарльз Шваб пережил региональный банковский кризис начала 2023 года, но сейчас компании предстоит преодолеть еще одно препятствие. Schwab приобрела TD Ameritrade в 2020 году и до сих пор переводит клиентов, которые привыкли использовать торговую платформу TD Ameritrade, на платформу Schwab.

Достаточно сказать, что перемены и рост иногда могут быть неудобными. Некоторые бывшие пользователи платформы TD Ameritrade недовольны платформой Schwab. Тем не менее, даже несмотря на то, что Schwab продолжает восстанавливаться после оттока средств в начале 2023 года (также известного как «сортировка денежных средств») и изо всех сил пытается перевести бывших клиентов TD Ameritrade, один аналитик ожидает, что Schwab начнет восстановление.

Действительно, аналитик Уильяма Блэра Джефф Шмитт высказывается откровенно оптимистично в отношении будущих перспектив Шваба. Сейчас «хорошее время, чтобы сыграть на потенциальном отскоке, поскольку динамика риска/прибыли изменилась», заявил Блэр.

По мнению Бэррона, Шмитт «ожидает, что проблемы с сортировкой наличных денег у Шваба утихнут, поскольку процентные ставки, похоже, приближаются к пику». Я согласен с этим аргументом, поскольку политика более высоких процентных ставок на более длительный срок не будет длиться вечно. Когда наконец произойдет снижение процентных ставок, должен произойти массовый переход от депозитных сертификатов (депозитных сертификатов) и фондов денежного рынка обратно на брокерские счета.

Этот и другие сопутствующие факторы, по прогнозам Шмитта, «приведут к среднему росту прибыли на акцию на 30–35% в 2024 и 2025 годах» для Schwab. Потенциальные инвесторы могут принять меры уже сейчас, поскольку восстановление, которого ожидает Шмитт, «пока не учтено в цене, поскольку акции продолжают торговаться значительно ниже исторических уровней».

По мнению аналитиков, акции SCHW стоит покупать?

В рейтинге TipRanks SCHW оценивается как умеренная покупка на основе 12 рейтингов покупок, двух удержаний и одного рейтинга продажи, присвоенных аналитиками за последние три месяца. Средняя целевая цена Charles Schwab составляет $74,36, что предполагает потенциал роста на 36,7%.

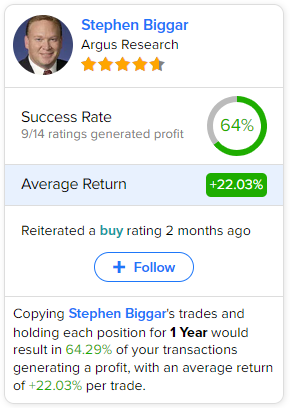

Если вам интересно, за каким аналитиком вам следует следовать, если вы хотите покупать и продавать акции SCHW, наиболее прибыльным аналитиком, охватывающим эти акции (на годовом интервале), является Стивен Биггар из Argus Research со средней доходностью 22,03% за штуку. рейтинг и 64% успеха. Нажмите на изображение ниже, чтобы узнать больше.

Вывод: стоит ли рассматривать акции SCHW?

Аналитики, в том числе Шмитт, не ожидают, что переходный этап Чарльза Шваба создаст для компании непреодолимые проблемы. Более того, акции Schwab по-прежнему торгуются на низком уровне, но окно возможностей, вероятно, продлится недолго.

Charles Schwab делает разумный шаг, сохраняя низкие комиссионные в фондах облигаций. Кроме того, компания уже пережила предыдущие кризисные ситуации и должна продолжать демонстрировать свою устойчивость. Таким образом, искателям выгоды и дивидендов обязательно следует рассмотреть возможность открытия позиции в акциях SCHW.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Инвесторы стекаются в акции SoundHound AI (SOUN). Стоит ли вкладываться?

2025-10-25 просмотры: 389 -

Акции и компании США

Почему акции Largo Resources (LGO) сегодня упали на 50%?

2025-10-25 просмотры: 333 -

Акции и компании США

Акции Archer Aviation (ACHR) выросли благодаря приобретению патентного портфеля Lilium

2025-10-25 просмотры: 376 -

Акции и компании США

Акции NVIDIA (NVDA) достигают максимальной целевой цены в 320 долларов, поскольку ведущий аналитик HSBC видит «большой потенциал роста ИИ»

2025-10-25 просмотры: 375 -

Акции и компании США

3 акции, которые технический анализ считает обязательными для покупки сегодня

2025-10-25 просмотры: 365 -

Акции и компании США

Цена XRP танцует на линии разлома между надеждой и крахом, поскольку

2025-10-25 просмотры: 225 -

Акции и компании США

Фьючерсы на акции США растут на фоне оптимизма по прибылям и надежд на снижение ставок

2025-10-25 просмотры: 181 -

Акции и компании США

Председатель ФРС Пауэлл говорит, что уровень занятости снижается, но предупреждает, что «пути без риска не существует»

2025-10-25 просмотры: 126 -

Акции и компании США

NorthWest Copper расширяет добычу полезных ископаемых на месторождении Кваника

2025-10-25 просмотры: 314