💬 Deutsche Bank прогнозирует потенциал роста этих двух акций до 120% — вот почему они могут подскочить

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Deutsche Bank прогнозирует потенциал роста этих двух акций до 120% — вот почему они могут подскочить

Что делать с рынками сегодня? Кажется, что куда бы мы ни посмотрели, течения тянут одновременно в двух направлениях. Рецессионные силы, как инфляция, так и более высокие процентные ставки, стремительно наталкиваются на удивительно устойчивую экономику – но, согласно результатам отчетности, мы фактически увидели умеренную рецессию в начале прошлого года и находимся в периоде восстановления. Общепринятое мнение больше не призывает к резкой «двойной рецессии», а предсказывает, что рост резко замедлится в ближайшем будущем.

В недавней заметке Deutsche Bank главный глобальный стратег Банким Чадха оценивает текущие условия и обрисовывает вероятные основные шансы на будущее. С точки зрения инвестора, планы Чадхи дают надежду на прибыль и некоторые основания для осторожности.

«Поскольку разброс мнений по экономическим перспективам остается очень широким, мы оцениваем последствия трех наборов взглядов на акции; наш внутренний взгляд на широко ожидаемую умеренную краткосрочную рецессию указывает на быструю распродажу и отскок, в результате чего индекс S&P 500 близок к текущим уровням и нашей цели на конец года в 4500; продолжающееся запутывание, поскольку рост неожиданно поднимается, но облако неопределенности остается, что поддерживает неустойчивый рост до 4750; Признаки явной мягкой посадки и ценообразования нового цикла роста приведут к более сильному ралли до 5000. Сценарий «путаницы» лучше всего описывает ралли в этом году и, вероятно, продолжится в ближайшем будущем», — полагает Чадха.

Для инвесторов остается главный вопрос: какие акции лучше всего подходят для процветания на этом фоне? Аналитики Deutsche Bank имеют представление об этом и отметили две акции с потенциалом роста до 120%.

На самом деле не только Deutsche Bank предпочитает эти названия. Используя базу данных TipRanks, мы обнаружили, что по консенсусу аналитиков оба они также оценены как «сильные покупки». Давайте посмотрим поближе.

Хилтон Гранд Вейникейс (HGV)

Прежде всего, это Hilton Grand Vacations, бывшая дочерняя компания Hilton, Inc., которая выделилась в независимую государственную организацию. HGV управляет качественными таймшерами под торговой маркой, предлагая клиентам долю собственности в местах отдыха. Компания продвигает свои высокие стандарты обслуживания, соответствующие репутации сети отелей Hilton, и насчитывает более 520 000 членов клуба, которые имеют доступ к эксклюзивным услугам и направлениям по всему миру.

По мере того, как экономика вновь открывалась после карантинных мер, вызванных пандемией, акции компаний, занимающихся отдыхом и курортами, росли. Люди накопили сбережения и захотели их потратить, а путешествия процветали.

Однако погодные условия и стихийные бедствия могут повлиять на компании, специализирующиеся на отдыхе, и Hilton Grand Vacations, у которой есть региональные офисы на Гавайях, пострадала от недавних лесных пожаров на острове Мауи. Из 13 гавайских объектов компании два находятся на пострадавшем острове, хотя ни один из них не пострадал. Главный удар по HGV пришелся на сокращение поездок на Мауи.

Компания продемонстрировала скромный рост финансовых результатов за 2К23. В их число входит увеличение на 2,8% роста консолидированного чистого капитала (то есть участников контракта), который достиг 522 000 по состоянию на 30 июня. Выручка компании за квартал выросла примерно на 6,5% и составила $1,01 млрд, превысив прогноз на $11,4 млн. В итоге скорректированная разводненная прибыль на акцию HGV (показатель не по GAAP) составила 85 центов на акцию. Хотя текущая прибыль на акцию снизилась с 88 центов во 2 квартале 2022 года, она оказалась на 1 цент лучше, чем ожидалось.

По мнению Криса Воронки из Deutsche Bank, это означает, что акции стоят времени инвесторов. Воронке понравилась относительно низкая стоимость входа в акции, и он полагает, что компания хорошо оправится от сбоев в гавайском бизнесе. Он пишет: «Мы рассматриваем HGV как недорогую акцию по любому соответствующему показателю на ее недавних уровнях (или около них). В частности, нас заинтриговали однозначные форвардные мультипликаторы P/E и двузначные значения доходности свободного денежного потока за все представленные периоды (2023E-2025E). Мы считаем, что мультипликаторы на этих уровнях предполагают, что инвесторы не обязательно согласны с тем, что опубликованные оценки Street, скорее всего, будут достигнуты…»

Воронка более подробно рассказал о ситуации на Гавайях, добавив: «Хотя сбои, вызванные недавними лесными пожарами на Гавайях, вероятно, приведут к неизменному EBITDA в 23 финансовом году (в отличие от ожиданий роста на 3–6% до вспышки пожаров), мы считаем, что это влияние вполне управляемо для грузовых автомобилей и в конечном итоге приведет к более легким расчетам по мере восстановления поездок на остров Мауи».

По мнению аналитика, HGV вполне заслуживает рейтинга «Покупать», а его целевая цена в $59 предполагает потенциал роста в течение года на 48%. (Чтобы посмотреть послужной список Воронки, нажмите здесь)

В целом HGV имеет рейтинг «Сильная покупка», согласно консенсусу аналитиков, и он является единогласным на основе трех недавних положительных обзоров. Акции торгуются по цене 39,81 доллара и имеют среднюю целевую цену в 63 доллара, что предполагает ожидаемый рост акций на 58%. (См. прогноз запасов грузовых автомобилей)

Технология БлэкСкай (БКСИ)

В качестве второго выбора Deutsche Bank мы перейдем к BlackSky Technology, коммерческой спутниковой фирме, работающей в нише геопространственной разведки. Компания предоставляет разведывательные данные в режиме реального времени с сети небольших спутников, расположенных на низкой околоземной орбите, где они могут захватывать изображения высокоэффективным и экономичным способом. Компания включает в себя аналитические услуги, используя свою программную платформу Spectra AI для обработки данных и интеграции сторонних датчиков. В число своих клиентов BlackSky входят американские и международные правительственные организации, а также глобальные коммерческие предприятия.

Основой бизнеса BlackSky является созвездие небольших спутников, которые могут обеспечить клиентам компании быстрый темп работы в области космической разведки. Продукты разведки обычно могут быть доставлены в течение 90 минут, изображения могут быть повторно просмотрены спутником в течение 60 минут, и компания может обеспечить до 15 повторных посещений спутника в день. BlackSky также может предоставить клиентам прямую спутниковую связь для наземных и морских операций.

В августе компания объявила о соглашении с запускающей компанией Rocket Lab USA (RKLB) о покупке дополнительного блока из пяти запусков, что является хорошим предзнаменованием для способности BlackSky продолжать предлагать услуги спутниковой разведки высокого класса. Запуски, в которых будет использоваться транспортное средство Electron от Rocket Lab, гарантируют, что BlackSky сможет продолжать предлагать широкомасштабное покрытие в режиме реального времени, которого ожидают и в котором нуждаются его клиенты.

В своих финансовых результатах за 2К23 BlackSky сообщила о солидном росте выручки по сравнению с прошлым годом, хотя как выручка, так и прибыль не оправдали ожиданий аналитиков. Выручка составила $19,3 млн, что на 28% больше, чем во 2К22, но на $1,22 млн ниже прогноза. Чистая прибыль, заявленная как убыток в 24 цента на акцию, оказалась на 12 центов выше, чем предполагалось по оценкам.

Однако эти промахи не помешали аналитику Deutsche Bank Эдисону Ю занять бычью позицию в отношении акций. Он считает, что BlackSky находится в хорошей позиции для продвижения вперед, и пишет о компании: «Хотя траектория роста оказывается более неровной, чем ожидалось, из-за сроков заключения новых контрактов и продлений, мы считаем, что основной оборонный и разведывательный бизнес BlackSky остается устойчивым. (по сравнению с коммерческими рынками, которые сталкиваются с трудностями в принятии/кошельке). В этом году руководство подписало несколько новых контрактов с международными министерствами обороны и должно закрыть несколько крупных сделок во второй половине года. Кроме того, изменение рентабельности остается на прежнем уровне с положительной Ebitda в 4К23, даже если продажи окажутся ниже прогнозного уровня, демонстрируя высокую дополнительную рентабельность (80-90%) и разумное исполнение затрат».

С этой целью Ю размещает рекомендацию «Покупать» для BKSY вместе с целевой ценой в $2,50, которая указывает на устойчивый потенциал роста в 120% в течение следующих 12 месяцев. (Чтобы посмотреть послужной список Ю, нажмите здесь)

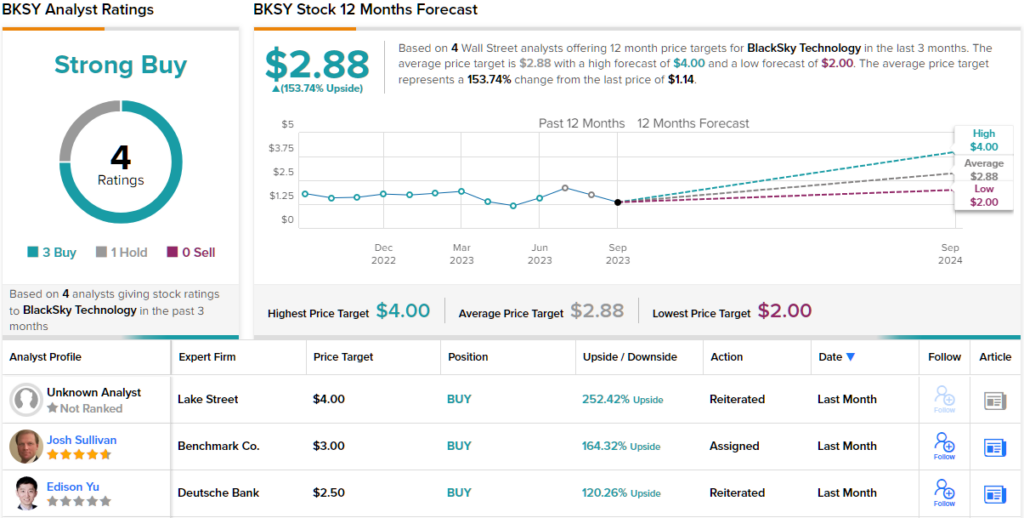

The Street в целом оптимистично настроена в отношении BlackSky, о чем свидетельствует консенсус-рейтинг «Сильная покупка», подкрепленный 4 обзорами с разбивкой 3 к 1 в пользу «Покупать», а не «Держать». Акции продаются всего за 1,14 доллара, а их средняя целевая цена в 2,88 доллара предполагает потенциал роста примерно на 154% в следующем году. (См. прогноз акций BlackSky)

Чтобы найти хорошие идеи для торговли акциями по привлекательной оценке, посетите сайт TipRanks «Лучшие акции для покупки», инструмент, который объединяет всю аналитическую информацию TipRanks по акциям.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно представленным аналитикам. Содержимое предназначено для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Безопасность дверей — «ключевой приоритет»: акции Tesla (NASDAQ:TSLA) падают, поскольку Европа рассматривает двери

2025-10-27 просмотры: 280 -

Акции и компании США

Новости IBIT ETF от 16.10.25

2025-10-27 просмотры: 367 -

Акции и компании США

Apple (AAPL) и Peacock запускают новый пакет потоковой передачи, который предлагает огромную экономию

2025-10-27 просмотры: 253 -

Акции и компании США

«Когда, а не если» акции Microsoft (NASDAQ:MSFT) падают, поскольку Alphabet нацеливается на 365

2025-10-27 просмотры: 328 -

Акции и компании США

Snowflake (SNOW) и Palantir (PLTR) объединяются для ускорения корпоративного искусственного интеллекта

2025-10-27 просмотры: 167 -

Акции и компании США

Топ-3 трендовых акций по мнению аналитиков – 16.10.2025

2025-10-27 просмотры: 263 -

Акции и компании США

Новости SPY ETF, 16.10.2025

2025-10-27 просмотры: 391 -

Акции и компании США

Uber предложит своим водителям работу с искусственным интеллектом, чтобы увеличить доходы, когда они не за рулем

2025-10-27 просмотры: 152 -

Акции и компании США

Продолжайте покупать акции Micron из-за «беспрецедентного спроса», заявляет Citi

2025-10-27 просмотры: 254