💬 Сырая нефть в США превысила 90 долларов за баррель — и эти две акции «сильной покупки» готовы пожинать плоды

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Сырая нефть в США превысила 90 долларов за баррель — и эти две акции «сильной покупки» готовы пожинать плоды

На прошлой неделе потребители получили два удара по кошельку. Сначала появились данные по инфляции за август: общий годовой уровень вырос с 3,2% до 3,7%. Вслед за этим появились новости о том, что цена сырой нефти в США, эталонная цена WTI, подскочила выше 90 долларов за баррель впервые с ноября прошлого года и в настоящее время торгуется на уровне 91,05 доллара.

Это повышение является последним в серии повышений цен на нефть в этом году. Цена WTI выросла на 40% по сравнению с самой низкой точкой, достигнутой в марте этого года, и показывает общий прирост с начала года на 13,5%. Рост цен обычно связывают с общим скачком мировых цен на нефть, вызванным решением России и Саудовской Аравии продлить сокращение добычи до конца этого года.

Рост цен на нефть будет политически радиоактивным сочетанием с ростом инфляции, оказывая давление на Федеральную резервную систему, чтобы она поддерживала – или даже повышала – высокие процентные ставки, несмотря на риск рецессии.

Но рост цен на нефть также откроет возможности, особенно для инвесторов энергетического сектора, поскольку акции нефтяных компаний могут получить выгоду от роста цен на свой основной продукт.

Пятизвездочный аналитик Джон Фриман из Raymond James придерживается этой линии, и два его недавних выбора «Сильная покупка» заслуживают более пристального внимания. Обе эти нефтяные компании сильно зависят от нефтяного рынка США, и каждая из них имеет солидный потенциал роста в следующем году. Давайте посмотрим поближе.

Марафонская нефтяная корпорация (MRO)

На первом месте стоит Marathon Oil, давний приверженец нефтяной промышленности Северной Америки. Будучи прямым бизнес-потомком Standard Oil, Marathon в своем нынешнем воплощении может похвастаться рыночной капитализацией в 16,5 миллиардов долларов и выручкой в прошлом году более 7,5 миллиардов долларов. Основная деятельность компании связана с разведкой и добычей углеводородов. Операции Marathon Oil сосредоточены на высокопроизводительных бассейнах, включая пласты Делавэр и Игл Форд в Техасе и месторождения Баккен в Северной Дакоте. Компания также занимается разработкой перспективных активов в Экваториальной Гвинее.

База активов Marathon Oil хорошо сбалансирована между нефтью и природным газом, и компания имеет опыт получения прибыли для инвесторов. Независимая компания по разведке и добыче также стремится обеспечить возврат капитала за счет обратного выкупа акций и дивидендов.

Marathon Oil за квартал выкупила акции на сумму $372 млн и выплатила $62 млн в виде дивидендов. Дивиденды по обыкновенным акциям в размере 10 центов на акцию обеспечивают скромную доходность в 1,46%. Компания стабильно увеличивает выплаты уже несколько лет.

Возвращаясь к мнению Джона Фримена, мы видим, что аналитик оптимистичен в отношении Marathon Oil, указывая на то, что компания превосходит прогнозы добычи и что акции кажутся недооцененными.

«Подводя итоги результатов за 2-й квартал, MRO легко превзошла оценки из-за увеличения добычи жидких углеводородов и указала, что добыча в 3-м квартале должна быть выше средней точки прогноза. MRO поддерживает самую агрессивную программу обратного выкупа в пределах нашего покрытия и в результате демонстрирует очень сильный рост в расчете на акцию, несмотря на нацеленность на сохранение стабильного профиля добычи. Экваториальная Гвинея по-прежнему обеспечивает огромный потенциал роста на следующий год, который мы моделируем довольно консервативно, учитывая волатильность цен на природный газ, даже при этом мы прогнозируем влияние на чистую прибыль в размере ~ 480 миллионов долларов США благодаря изменениям в 2024 году. Оценка свободного денежного потока MRO на 2024 год составит 18% против 8% в среднем в нашем охвате и кратность 3,4x против 5,5x среднего охвата делают их одними из самых недооцененных имен в нашем освещении», — считает Фриман.

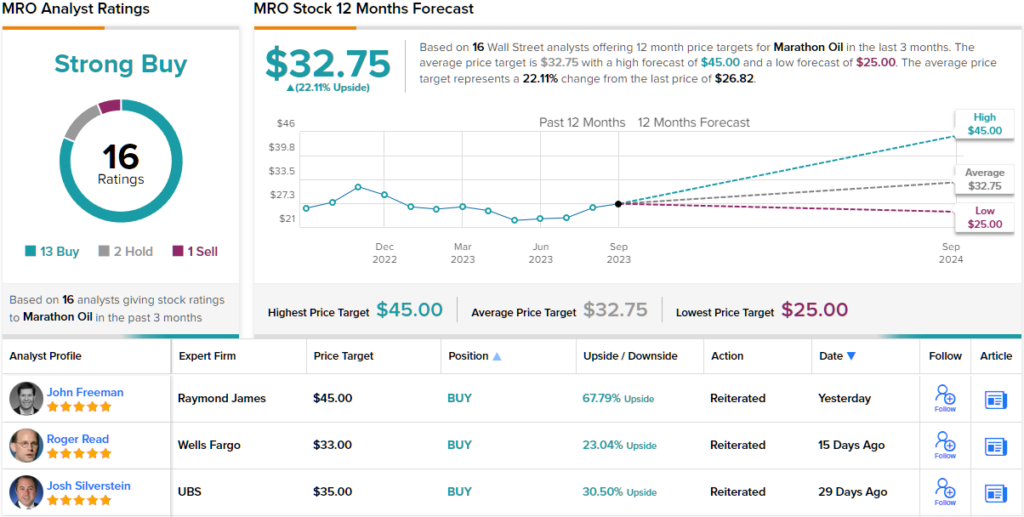

Забегая вперед, аналитик Raymond James дает этим акциям рекомендацию «Сильная покупка», а его целевая цена, повышенная с 40 до 45 долларов, предполагает потенциал роста акций в течение года на 68%. (Чтобы посмотреть послужной список Фримена, нажмите здесь)

Улица в целом также настроена оптимистично. MRO получает консенсус-рейтинг «Сильная покупка» на основе 16 обзоров аналитиков с разбивкой на 13 покупок, 2 удержания и 1 продажу. Акции MRO оцениваются в $26,84, а их средняя целевая цена в $32,75 предполагает, что в следующем году они вырастут на 22%. (См. прогноз акций MRO)

Даймондбэк Энерджи (FANG)

Далее идет Diamondback Energy, еще одна независимая нефтегазовая компания по разведке и добыче, работающая на нефтяном участке Техаса. Diamondback специализируется на нетрадиционных месторождениях на суше, добывая как сырую нефть, так и природный газ. Компания участвует в приобретении, разведке, разработке и эксплуатации этих ресурсов, применяя методы горизонтального бурения для максимизации эффективности скважин.

Diamondback в основном работает в Пермском бассейне, расположенном в родном штате Техас, который является одним из крупнейших нефтяных бассейнов Северной Америки. Компания стабильно демонстрирует высокие производственные показатели, причем в последние месяцы наблюдается значительный рост. Во втором квартале этого года Diamondback достигла среднесуточной добычи в 449 912 баррелей нефтяного эквивалента, что означает рост на 5,8% по сравнению с предыдущим кварталом и уверенный рост на 18% по сравнению с аналогичным периодом прошлого года.

Примечательно, что Diamondback остается непоколебимым в своем стремлении приносить пользу своим акционерам. Во втором квартале компания выкупила обыкновенные акции на сумму $321 млн в рамках программы общего возврата капитала на сумму $473 млн. Эта программа представляла примерно 86% свободного денежного потока и включала выплаты базовых дивидендов. Дивиденды за второй квартал, выплаченные 17 августа, составили 84 цента на обыкновенную акцию, что в годовом исчислении составило $3,36, а доходность составила 2,1%. Важно отметить, что Diamondback последовательно выполняет свои квартальные обязательства по выплате дивидендов с 2018 года.

Комментарии Фримена о Diamondback касаются перспектив компании. Он отмечает, что прогнозы по производству растут, и пишет: «Перспективы FANG неуклонно улучшаются с начала года, одновременно увеличивая прогнозы по производству и снижая капитальные затраты. Пожалуй, наиболее примечательным является ежеквартальное снижение капитальных затрат, ожидаемое с 3-го по 4-й квартал (от ~675 до ~595 млн долларов США), при этом компания Diamondback заявляет, что этот показатель за 4-й квартал является их базовым показателем на 2024 год. В результате мы скорректировали наши прогнозы. Капвложения в 2024 году снизились на 4% с $2,7 млн до $2,6 млн. В целом мы ожидаем увеличения доходности свободного денежного потока к 2024 году с ~10% до 13% за счет товарной полосы и корректировки производства. FANG поддерживает сильный баланс и отличную структуру доходности акционеров (75% свободного денежного потока возвращается акционерам), поэтому мы подтверждаем нашу рекомендацию «Сильная покупка».

Рейтинг «Сильная покупка» сопровождается целевой ценой в $191, что свидетельствует об уверенности аналитика в потенциале роста на 23% в перспективе одного года. (Чтобы посмотреть послужной список Фримена, нажмите здесь)

В целом Уолл-стрит занимает оптимистичную позицию в отношении акций Diamondback. 13 покупок и 1 продажа, совершенные за предыдущие три месяца, делают акции сильной покупкой. Между тем, средняя целевая цена в $175,64 предполагает потенциал роста примерно на 13% по сравнению с текущими уровнями. (См. прогноз акций Diamondback)

Чтобы найти хорошие идеи для торговли акциями по привлекательной оценке, посетите сайт TipRanks «Лучшие акции для покупки», инструмент, который объединяет всю аналитическую информацию TipRanks по акциям.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно представленным аналитикам. Содержимое предназначено для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Дочерняя компания в Хон Хай приобретает фабрику в аренду в рамках стратегического шага

2025-10-28 просмотры: 260 -

Акции и компании США

Новости M&A: Акции Datadog (DDOG) падают, поскольку инвесторы по-прежнему нервничают по поводу потенциального приобретения GitLab

2025-10-28 просмотры: 210 -

Акции и компании США

Kraken покупает небольшую биржу за 100 миллионов долларов для запуска криптовалютных фьючерсов в США

2025-10-28 просмотры: 258 -

Акции и компании США

Ново Нордиск (NVO) и Эли Лилли (LLY): Акции лекарств для похудения падают из-за нового ценового обещания Трампа

2025-10-28 просмотры: 299 -

Акции и компании США

Цена XRP достигла уровня 2,23 доллара, поскольку Ripple объявляет о выкупе токенов на 1 миллиард долларов

2025-10-28 просмотры: 300 -

Акции и компании США

Является ли Sora от OpenAI угрозой для мета? Вот что думает этот пятизвездочный аналитик

2025-10-28 просмотры: 207 -

Акции и компании США

Новости фондового рынка сегодня, 17.10.25 – Фьючерсы на акции США падают из-за проблем региональных банков

2025-10-28 просмотры: 380 -

Акции и компании США

«Технологический ралли в конце года»: Дэниел Айвз говорит, что динамика набирает обороты для трех технологических гигантов, включая TSLA

2025-10-28 просмотры: 401 -

Акции и компании США

WIN Metals Ltd выпускает новые акции после конвертации опционов

2025-10-28 просмотры: 152