💬 S&P отступает, тест на сопротивление доллару США, 10 лет до 2% в связи с массивной инфляцией от 2022-02-10

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

S&P отступает, тест на сопротивление доллару США, 10 лет до 2% в связи с массивной инфляцией

S&P 500, USD Темы для обсуждения:

Торгуйте умнее — подпишитесь на новостную рассылку DailyFX

Получайте своевременные и убедительные рыночные комментарии от команды DailyFX

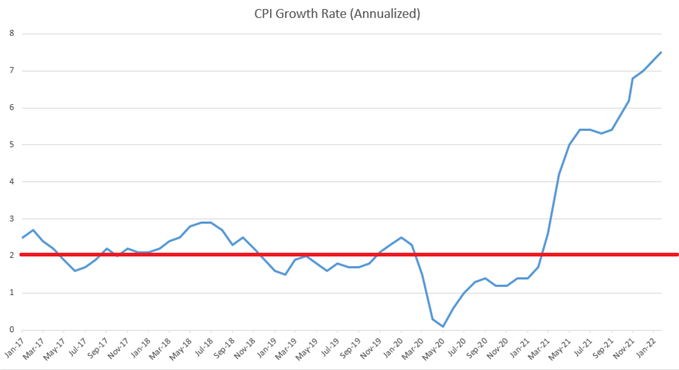

История инфляции в Соединенных Штатах продолжает нарастать, и чем дальше мы движемся, тем все менее и менее «преходящим» кажется все это. В то время как в предыдущие месяцы было много объяснений того, что инфляция была неравномерной и, вероятно, снизится, поскольку большая часть ее приходилась на такие области, как автомобили, в публикации этого месяца нет такого контекста, поскольку рост цен был довольно широким по всей корзине.

Прошлый месяц дал небольшую передышку: хотя индекс потребительских цен в прошлом месяце действительно составил 7%, он также оправдал ожидания. Конечным результатом стала слабость доллара США, поскольку акции подскочили, движимые надеждой на то, что мы начинаем видеть максимумы ИПЦ.

Но месяц спустя эти надежды рухнули, так как сегодня утром вновь проявилась еще одна тенденция неожиданного повышения индекса потребительских цен, при этом общий индекс потребительских цен составил колоссальные 7,5% против ожидаемых 7,3%. Базовая инфляция также оказалась высокой, составив 6% против ожидаемых 5,9%.

На приведенном ниже графике показано, насколько глубоким и выходящим за рамки нормы был этот скачок инфляции, если посмотреть на рост ИПЦ, начиная с января 2017 года.

Темпы роста ИПЦ в США с 2017 г.

Диаграмма подготовлена Джеймсом Стэнли

Популяция в долларах США

Вероятно, наиболее очевидной областью воздействия является доллар США. Доллар США был относительно слаб в течение последних двух недель, и это произошло после резкого роста, вызванного январским решением FOMC по процентной ставке.

И к этому привел еще один приступ слабости, но он был вызван опубликованным в прошлом месяце индексом потребительских цен. На приведенном ниже четырехчасовом графике мы можем видеть колебания между состояниями перепроданности и перекупленности за последний месяц, причем последней итерацией является отскок к сопротивлению от значения перепроданности, которое начало проявляться на прошлой неделе.

Доллар США сейчас повторно тестирует ключевую зону сопротивления: если быки потерпят здесь неудачу, перспективы для доллара США могут стать значительно более медвежьими. В текущей зоне сопротивления находится ряд знакомых уровней, начиная с 95,86, что является 50-процентным маркером основного движения 2001-2008 гг. Выше находятся дополнительные уровни Фибоначчи 96,04 и 96,10, после которых показывается февральский максимум 96,24.

Прорыв выше 96,24 может вновь открыть двери для долгосрочных бычьих сценариев по доллару США. Если сегодняшний бар закроется внутри 95,86, сценарии с короткими сделками могут остаться привлекательными.

Четырехчасовой график цен доллара США

Диаграмма подготовлена Джеймсом Стэнли; USD, DXY на Tradingview

Акции отступают

Первоначальной реакцией на акции было быстрое и агрессивное движение слабости. Когда фондовая сессия США открылась, покупатели уже начали набрасываться. Еще очень рано, поэтому то, как сегодня закроется дневной бар, будет ключевым.

В S&P 500 цены начали сессию в значительной области сопротивления на графике, прямо на уровне 4580, что соответствует 61,8% коррекции Фибоначчи январской распродажи. Чуть выше находится еще одна крупная зона, простирающаяся от 4590 до 4600.

Вчерашний день принес устойчивый верхний тренд, который остановился прямо на отметке 4580, а сегодняшние данные по инфляции помогли вызвать сильное падение до минимума 4512. На сегодняшнюю сессию потенциал краткосрочного сопротивления остается около 4549. Если быки смогут пробить уровень зона 4590-4600, это было бы очень оптимистично. Чтобы медведи восстановили контроль, вероятно, потребуется прорыв ниже 4500, чтобы показать, что продавцы могут преодолеть некоторые из этих очень очевидных уровней поддержки.

Большой интерес здесь заключается в том, начнет ли возвращаться медвежья тема, которая начала проявляться в январе, или же покупатели смогут продолжать восстанавливать контроль, как мы видели в последние пару недель.

График цен S&P 500 за четыре часа

Диаграмма подготовлена Джеймсом Стэнли; S&P 500 на Tradingview

Ралли ставок

Источник волатильности в ближайшие несколько дней, вероятно, будет исходить из продолжающегося затруднения вокруг ставок. После действительно сильного отчета NFP в прошлую пятницу дверь, по-видимому, открыта для ФРС, чтобы стать гораздо более ястребиным. Сегодняшние утренние данные по инфляции снова подтверждают это, поскольку рынки в настоящее время дают высокую вероятность повышения на 50 базисных пунктов в марте, за которым последуют еще четыре или пять повышений позже в этом году.

Поскольку такие ставки остаются в центре внимания, сегодня утром впервые с июля 2019 года доходность 10-летних казначейских облигаций США превысила 2% — за полные шесть месяцев до того, как пандемия вступила в уравнение.

Это то, что может вызвать давление на акции, и, как я наблюдал в течение января, наблюдается нарастание медвежьего тренда. В начале месяца я смотрел на перспективу более глубокого разворота, и после того, как это очень быстро проявилось, в конце января начал проявляться отскок, поскольку американские фондовые индексы находились в зоне глубокой перепроданности.

Но я по-прежнему подозревал этот отскок и даже на этой неделе начал планировать возможное возвращение медвежьей тенденции в акциях. Сегодняшние утренние данные по потребительским ценам могут быть тем драйвером, который вернет продавцов в борьбу, но все это чисто теоретическое без ценового действия, что делает сегодняшнее поведение цены с вышеупомянутыми уровнями столь важными для краткосрочных направлений.

Доходность 10-летних казначейских облигаций США — недельный график — доходность 2%

Диаграмма подготовлена Джеймсом Стэнли; TNX на Tradingview

--- Написано Джеймсом Стэнли, старшим стратегом DailyFX.com

Свяжитесь с Джеймсом и следите за ним в Твиттере: @JStanleyFX

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Валютный рынок Форекс, нефть, золото и серебро

-

Forex, валюта, золото и сырьё

Медь готова к росту, поскольку макро- и микро-рынки наконец-то выровнялись – TDS

2025-11-21 просмотры: 214 -

Forex, валюта, золото и сырьё

EUR/GBP тестирует поддержку в районе 0,8800, все внимание обращено на Банк Англии

2025-11-21 просмотры: 263 -

Forex, валюта, золото и сырьё

Пара AUD/USD поднялась почти до 0,6510, поскольку доллар США продолжает корректироваться

2025-11-21 просмотры: 193 -

Forex, валюта, золото и сырьё

Пара NZD/USD торгуется выше 0,5650 после отклонения в районе 0,5670.

2025-11-21 просмотры: 320 -

Forex, валюта, золото и сырьё

Золото возвращает $4000 на фоне падения доллара США; внимание переключается на спикеров ФРС

2025-11-21 просмотры: 302 -

Forex, валюта, золото и сырьё

Пара USD/CAD ослабевает, поскольку нефть поддерживает канадский доллар, фокус смещается на речь председателя Банка Канады

2025-11-21 просмотры: 162 -

Forex, валюта, золото и сырьё

Прогноз цен на золото: XAU/USD приближается к ключевому сопротивлению в районе $4045

2025-11-21 просмотры: 384 -

Forex, валюта, золото и сырьё

Выступление Бейли: вероятно, продолжится постепенное снижение ставок

2025-11-21 просмотры: 183 -

Forex, валюта, золото и сырьё

Речь Бэйли: Сейчас очень важный момент для данных по Великобритании

2025-11-21 просмотры: 120