💬 «Баланс в сторону роста»: Citi рекомендует владеть этими тремя акциями с потенциалом роста более 40% — вот почему они могут резко вырасти

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

«Баланс в сторону роста»: Citi рекомендует владеть этими тремя акциями с потенциалом роста более 40% — вот почему они могут резко вырасти

Поскольку третий квартал подходит к концу, а последний квартал года уже почти на подходе, пришло время подвести итоги фондовых рынков. Куда мы, вероятно, пойдем в ближайшие несколько месяцев и какие силы могут повлиять на торговлю? В некоторых недавних комментариях на канале CNBC стратег Citi Скотт Хронерт выразил свою уверенность в том, что мы, вероятно, увидим некоторые дальнейшие выгоды.

Сначала Хронерт отмечает, что опасения по поводу жесткой рецессии исчезли, или, как он выразился: «Мы рассчитываем на мягкую посадку с первой половины июня». Подтверждая это, Хронерт заявляет, что цикл ставок ФРС близок к своему пику и что корпоративные доходы, вероятно, останутся устойчивыми. Подводя итоги, Хронерт добавляет: «Я думаю, что все говорят, что баланс по-прежнему будет повышаться до конца года, и мы собираемся вернуться к нашему неизменному мнению, что фундаментальная основа для S&P остается довольно положительной на уровне эта точка."

Учитывая этот позитивный настрой, аналитики Citi выделили три компании, акции которых, по их мнению, могут принести более чем 40%-ный прирост. Мы прогнали это трио имен, рекомендованных Citi, через базу данных TipRanks, чтобы узнать, что о них говорят остальные участники Улицы. Оказывается, согласно консенсусу аналитиков, все три акции оцениваются как «покупать». Давайте выясним, почему.

Camping World Holdings (CWH)

Мы начнем с сектора досуга с Camping World Holdings, одной из крупнейших компаний в нише отдыха на природе. Camping World в основном занимается продажей новых и подержанных транспортных средств для отдыха, а также арендой автодомов, но компания также занимается аксессуарами для автодомов как внутри, так и снаружи транспортных средств, лодок и других плавсредств, портативных генераторов и туристического снаряжения. и аксессуары.

Компания является холдинговой фирмой и работает в основном через два бренда: одноименный Camping World и бренд Good Sam. Благодаря этим дочерним компаниям Camping World Holdings стала крупнейшим дилером автодомов на рынке отдыха в США и лидером в области сопутствующих товаров для активного отдыха и кемпинга. Фирма стремится знать своих клиентов и корректировать ассортимент продукции в соответствии с их предпочтениями. Работает с 1966 года.

Возвращаясь к результатам компании, мы обнаруживаем, что CWH сообщила о рекордных продажах подержанных автомобилей во 2 квартале 2023 года, то есть за последний квартал. Однако выручка компании в размере $1,9 млрд упала более чем на 13% по сравнению с аналогичным периодом прошлого года и не оправдала прогноз на $70 млн. В итоге прибыль на акцию Camping World Holdings без учета GAAP составила 73 цента на акцию, что на 3 цента ниже ожиданий.

Camping World Holdings предлагает инвесторам регулярные дивиденды по акциям и имеет опыт корректировки выплат в соответствии с текущими условиями. В самой последней декларации за 3К23 выплата по обыкновенным акциям установлена на уровне $0,125 за акцию или 50 центов в годовом исчислении, что дает доходность 2,3%. Выплата запланирована на 29 сентября. Текущие дивиденды представляют собой снижение на 80% по сравнению с предыдущим кварталом.

Акции этой ветеранской компании, занимающейся отдыхом, упали после публикации отчета о прибылях и убытках и сокращения дивидендов. Акции упали на 31% по сравнению с предварительным уровнем. Однако для 5-звездочного аналитика Citi Джеймса Хардимана такое снижение цены акций означает возможность для инвесторов купить их.

«CWH — наш лучший выбор в сфере автодомов, и мы считаем, что это лучший способ сыграть в восстановление индустрии автодомов, когда бы оно ни наступило, поскольку у компании есть долгосрочная макронезависимая история доли рынка, основанная на слияниях и поглощениях и масштабировании в фрагментированная промышленность. Индустрия автофургонов демонстрирует первые признаки стабилизации и восстановления, которые, по нашему мнению, начнут проявляться в течение 2024 года и в последующий период. Мы ожидаем, что в 2024 году цены и маржа останутся под давлением для производителей автодомов, что может способствовать стимулированию спроса на дилеров автодомов. Между тем, акции недавно распродавались, что, по нашему мнению, является привлекательной точкой входа с точки зрения оценки», — считает Хардиман.

Основываясь на такой оптимистичной позиции, Хардиман рекомендует покупать акции CWH и устанавливает целевую цену в 32 доллара, что подразумевает потенциал роста в течение года примерно на 48%. (Чтобы посмотреть послужной список Хардимана, нажмите здесь)

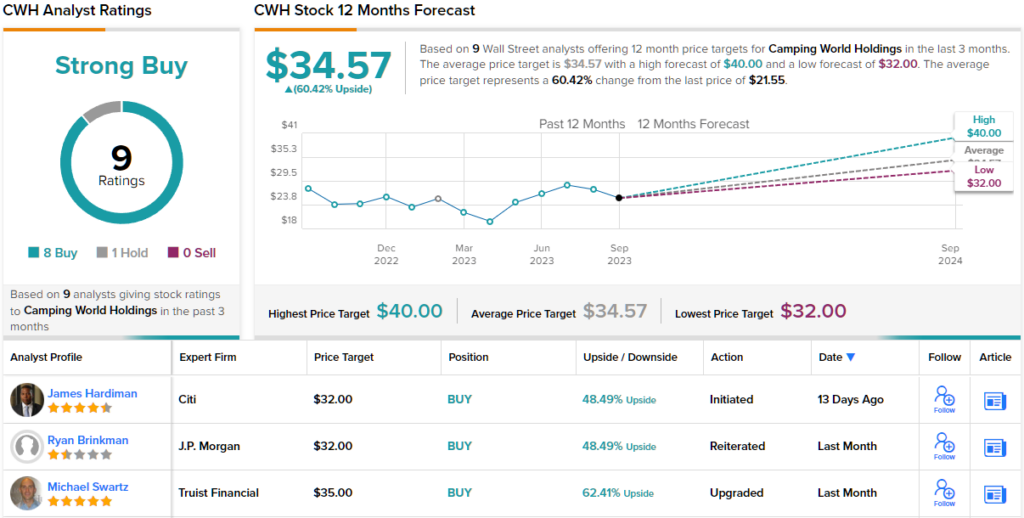

В целом, Уолл-стрит сохраняет оптимистичный настрой в отношении CWH. 9 недавних обзоров аналитиков по акциям разбиваются в соотношении 8 к 1 в пользу покупки, а не удержания, что соответствует консенсус-рейтингу «Сильная покупка», а целевая средняя цена в $34,57 предполагает годовую прибыль на 60% по сравнению с текущей торговой ценой в $21,55. (См. прогноз акций CWH)

Сосьедад Кимика и Минера де Чили (SQM)

Далее под микроскопом Citi находится SQM, чилийская горнодобывающая компания, имеющая мощное присутствие в литиевой промышленности. SQM является крупнейшим в мире производителем лития, а также известна своей работой в химической промышленности, где производит йод и калий, используемые в растительных удобрениях и промышленных химикатах. Компания отметила, что объемы продаж лития находятся на рекордном уровне, что обусловлено возросшим спросом, особенно на рынке электромобилей.

Помимо производственной деятельности, SQM также занимается дистрибуцией лития. В этом году компания заключила новые соглашения с Ford Motor Company и LG Energy Solutions на долгосрочные поставки лития, что обещает поддерживать продажи компании на высоком уровне. Однако более низкие спотовые цены на литиевых рынках Китая оказывают удручающее влияние на чистую прибыль SQM.

Это отражается в упущениях как в доходах, так и в прибылях в последних отчетных результатах компании. В частности, выручка SQM во втором квартале в размере $2,05 млрд снизилась на 21% по сравнению с аналогичным периодом прошлого года и не оправдала оценок на $74,5 млн. Что касается прибыли, прибыль на акцию за второй квартал в размере $2,03 оказалась на 61 цент ниже ожиданий.

Акции SQM в этом году упали более чем на 21%. Однако это снижение не беспокоит аналитика Citi Каролину Крузат, которая считает, что акции SQM продаются значительно ниже того уровня, на котором «должны».

«Принимая во внимание, что SQM показала худшие результаты на местном рынке, а текущие оценки, похоже, находятся на дне, мы считаем скидку на акции чрезмерной, учитывая: (i) сильные среднесрочные фундаментальные показатели литиевого рынка; и (ii) акции в настоящее время оцениваются ниже стоимости денежных потоков до 2030 года с соответствующим потенциалом роста, если они получат справедливые условия продления договора аренды с Corfo. Мы считаем, что инвесторы осознают очень негативный сценарий относительно потенциальных результатов предлагаемой новой нормативной базы по литию, даже если это означает потерю концессии на Салар-де-Атакама», — пояснил Круза.

Добавив, что основные риски здесь уже учтены, Крузат рекомендует покупать акции. Ее целевая цена в $85 указывает на потенциал роста на 42% на горизонте одного года.

Что думает остальная часть Улицы? Если посмотреть на разбивку консенсуса, то можно заметить, что мнения других аналитиков более разбросаны. 5 покупок, 3 удержания и 1 продажа составляют консенсус «умеренная покупка». Кроме того, средняя целевая цена в $82,21 указывает на потенциал роста примерно на 38% от текущих уровней. (См. прогноз акций SQM)

Санран, Инк. (RUN)

И последнее, но не менее важное: компания Sunrun, лидер в области бытовых солнечных электростанций. Sunrun известна как поставщик полного спектра услуг в нише домашней солнечной энергии, занимающийся проектированием, строительством и установкой комплексных солнечных установок, а также установок на заказ для домов на одну семью. Их пакеты включают в себя все необходимое для конкретной установки: от фотоэлектрических панелей на крыше до подключений к локальной сети, а также интеллектуальные системы управления и аккумуляторные батареи.

Помимо домашних солнечных установок, Sunrun также предлагает финансовые услуги. Клиенты могут оплатить полную стоимость установки заранее или амортизировать полную стоимость установки в виде аренды оборудования с возможностью долгосрочной или помесячной оплаты. Sunrun позиционирует себя как компания №1 на рынке солнечной энергии для жилых помещений в США, имеющая более 800 000 клиентов в 22 штатах, а также Пуэрто-Рико и годовой регулярный доход в размере 1,1 миллиарда долларов.

Этот прочный фундамент является результатом постоянных усилий Sunrun по расширению своего присутствия на рынке. Хотя выручка во 2К23, согласно последним данным, выросла всего на 1% по сравнению с аналогичным периодом прошлого года до $590,2 млн, компания достигла заметных результатов. Активность продаж за пределами штата Калифорния, где компания имеет наибольшее присутствие, выросла на 25% по сравнению с прошлым годом. Более того, общая установленная мощность накопителей увеличилась на 35% по сравнению с прошлым годом, достигнув 103 мегаватт-часов. Однако самым удивительным достижением компании стало сообщение о чистой прибыли в размере 25 центов на разводненную акцию во втором квартале, что превысило ожидаемый чистый убыток на 64 цента на акцию.

Рост компании за пределами Калифорнии привлек внимание аналитика Citi Викрама Багри, который считает это важным фактором, поддерживающим дальнейшее развитие акций.

«Похоже, что более высокие ставки и влияние NEM в значительной степени учтены в цене, но RUN не получает должного признания за 1) увеличение доли рынка в результате изменения TPO, 2) путь к генерированию свободного денежного потока, 3) отсутствие увеличения капитала на корпоративном уровне, 4) прогнозируемый компонент дефляция затрат, 5) преимущества добавления ITC и 6) продемонстрированный успех в продаже аккумуляторных батарей (> 80% доли новых продаж в Калифорнии и > 30% на национальном уровне). Калифорния столкнется с трудностями в 24 году, но ведущая доля RUN на рынке TPO >60% и взлетно-посадочная полоса финансирования означают, что консенсусные ожидания роста установки ~6% МВт в 24 финансовом году кажутся достижимыми, поскольку потребители ищут солнечную энергию + хранилище, чтобы сэкономить на счетах за коммунальные услуги. Кроме того, мы считаем, что оценка чистой стоимости подписчиков имеет потенциал роста», — считает Багри.

«Мы получили множество вопросов об оценке RUN и считаем, что долгосрочная стоимость акций составляет около $21 за штуку», — добавляет Багри, указывая на солидную прибыль своей позиции.

В целом, рейтинг аналитика «Покупать» и целевая цена в 21 доллар указывают на уверенность в росте на 48% в следующем году. (Чтобы посмотреть послужной список Багри, нажмите здесь)

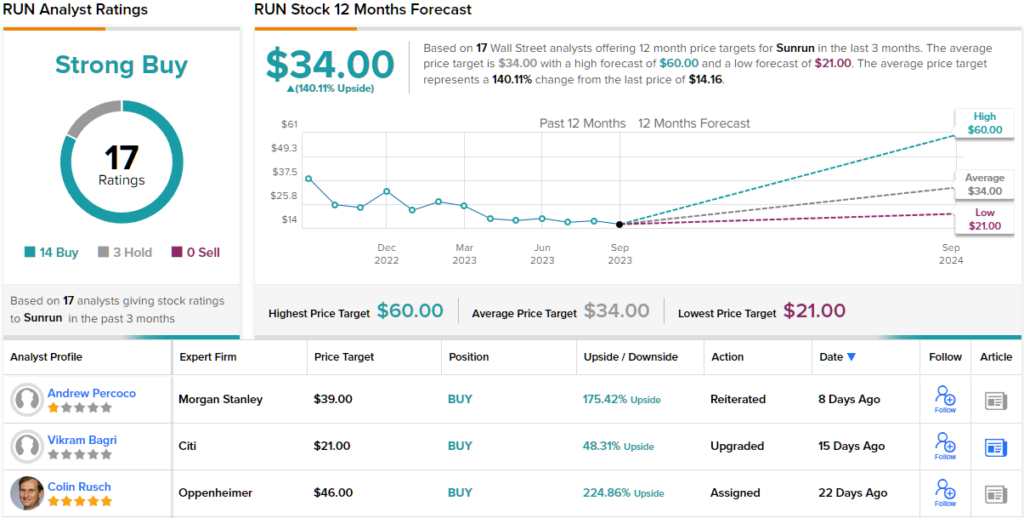

Мнение Citi может оказаться консервативным взглядом на Sunrun: консенсус-рейтинг «Сильная покупка» акций основан на 17 обзорах аналитиков, в том числе 14 покупках и 3 удержаниях. Акции оценены в $14,16, а средняя целевая цена в $34 предполагает уверенный потенциал роста в 140%. (См. прогноз запасов RUN)

Чтобы найти хорошие идеи для торговли акциями по привлекательной оценке, посетите сайт TipRanks «Лучшие акции для покупки», инструмент, который объединяет всю аналитическую информацию TipRanks по акциям.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно представленным аналитикам. Содержимое предназначено для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Анупам Расаян опубликовал запись звонков о прибылях и убытках за второй квартал 2025 года

2025-10-29 просмотры: 119 -

Акции и компании США

Hi-Tech Gears Limited: обновленная информация о процессе разрешения неплатежеспособности

2025-10-29 просмотры: 205 -

Акции и компании США

Телевизионная сеть Радж укрепляет совет директоров новыми назначениями

2025-10-29 просмотры: 357 -

Акции и компании США

DE, RKLB, NTRA, QSI: Кэти Вуд переходит на Deere и ATAI, сокращает доли в акциях Rocket Lab и биотехнологических компаний

2025-10-29 просмотры: 406 -

Акции и компании США

Прогноз по акциям BigBear.ai Holdings (BBAI): аналитик AI отмечает «осторожность» в преддверии результатов третьего квартала

2025-10-29 просмотры: 353 -

Акции и компании США

Кто такой звездный аналитик TipRanks по акциям Advanced Micro Devices (AMD)?

2025-10-29 просмотры: 112 -

Акции и компании США

3 лучшие дивидендные акции, которые стоит купить сейчас, 18.10.2025, по мнению аналитиков

2025-10-29 просмотры: 275 -

Акции и компании США

Marico Limited грозит штраф FSSAI за неправильный брендинг

2025-10-29 просмотры: 197 -

Акции и компании США

Ksolves India Ltd публикует финансовые результаты за сентябрь 2025 года

2025-10-29 просмотры: 205