💬 «Бум искусственного интеллекта не поможет»: Джереми Грэнтэм предупреждает о крахе фондового рынка — вот 2 дивидендные акции, которые можно «сильно покупать» для защиты вашего портфеля

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

«Бум искусственного интеллекта не поможет»: Джереми Грэнтэм предупреждает о крахе фондового рынка — вот 2 дивидендные акции, которые можно «сильно покупать» для защиты вашего портфеля

С начала прошлого года, вот уже около 18 месяцев, Федеральная резервная система повысила процентные ставки с почти нуля до более чем 5,5%. Этот шаг ужесточил доступ как к капиталу, так и к кредитам, эффективно сокращая денежную массу – классический ответ на устойчиво высокую инфляцию. Их усилия принесли некоторые плоды, поскольку темпы инфляции замедлились всего за год с более чем 9% в год до 3,2% по самым последним данным.

Однако драматический переход от более чем десятилетия свободных денег и низких ставок к режиму высоких процентных ставок не может произойти без последствий, и легендарный инвестор Джереми Грэнтэм излагает эти последствия.

«Сила повышения процентных ставок и подавления рынка недвижимости, очень негативное, медленное влияние, заставляет меня подозревать, что они снова будут доминировать. В следующем году нас может ожидать рецессия, которая будет сопровождаться падением цен на акции», — сказал Грэнтэм.

Грэнтэм, обладающий признанным умением предсказывать и избегать пузырей активов, не принимает во внимание хорошие новости, которые распространяются об экономике. Да, технологии искусственного интеллекта процветают, но все это, по мнению Грэнтэма, не может изменить то, что произойдет.

«Лично я считаю, что ИИ очень важен, но, возможно, его слишком мало и слишком поздно, чтобы спасти нас от рецессии», — добавил Грэнтэм.

Приняв предупреждение Грэнтэма за чистую монету, мы можем начать принимать меры по защите наших портфелей. Самый простой шаг — это переход к высокодоходным дивидендным акциям — классическая защитная игра. Дивидендные акции предлагают преимущество стабильного потока пассивного дохода для поддержания доходности на падающем рынке. Мы использовали базу данных TipRanks, чтобы получить самую свежую информацию о двух из этих акций, обе с рейтингом «Сильная покупка» и дивидендной доходностью не менее 9%.

Специализированное кредитование на Шестой улице (TSLX)

Прежде всего, Sixth Street Specialty Lending — это финансовая компания, которая предоставляет как кредитные, так и финансовые услуги малому бизнесу, специально ориентируясь на малые и средние предприятия, которые могут не иметь легкого доступа к капиталу через традиционную коммерческую банковскую систему. Эти малые предприятия являются важными движущими силами общей экономической активности в США, и их способность адаптироваться к меняющимся условиям во многом зависит от их отношений с такими компаниями, как Sixth Street.

Этот кредитор BDC был основан в 2011 году и за 12 лет с момента своего создания выдал кредитов на сумму около 27,6 миллиардов долларов США. По состоянию на 1П23 полный кредитный портфель компании оценивался по справедливой стоимости в $3,09 млрд, распределенный между 86 портфельными компаниями и 44 структурированными кредитными инвестициями. Sixth Street обычно участвует в сделках на сумму от 15 до 350 миллионов долларов, при этом большая часть ее инвестиций принимает форму залоговых кредитов первого или второго залога.

Кредитная деятельность Sixth Street, характеризующаяся явно консервативным стратегическим подходом, неизменно была прибыльной, а доходы компании стабильно росли на протяжении более года. В последнем финансовом отчете за 2К23 компания сообщила о выручке в размере $107,6 млн, что означает впечатляющий рост на 68% по сравнению с аналогичным периодом прошлого года и превзошло прогноз почти на $7 млн. Чистая инвестиционная прибыль компании без учета GAAP на акцию составила 58 центов, превысив оценки на 3 цента.

Помимо превышения оценок прибыли, Sixth Street сохранила высокую ликвидность. Несмотря на то, что долг компании превышает $1 млрд, у нее по-прежнему имеется более $650 млн по возобновляемой кредитной линии, а также около $11 млн неограниченных денежных активов и чуть более $15 млн ограниченных денежных средств. Такая сильная позиция ликвидности позволила компании поддерживать щедрую дивидендную политику.

Дивиденды были объявлены вместе с финансовым релизом от 3 августа. Декларация включает базовый дивиденд в размере 46 центов на обыкновенную акцию, выплата которого запланирована на 29 сентября, и дополнительный дивиденд в размере 6 центов, который будет выплачен 20 сентября. Регулярные дивиденды в годовом исчислении составят 1,84 доллара, что обеспечивает стабильную доходность в 9,2%.

Ликвидность и дивиденды были основными факторами, привлекшими Шестую улицу к 5-звездочному аналитику RBC Capital Кеннету Ли.

«Кредитные показатели остаются высокими; Хвостовые риски, связанные с ICR, кажутся вполне управляемыми. Mgmt по-прежнему видит специализированные возможности, что способствует увеличению рентабельности капитала TSLX выше среднего, включая ABL, из-за изменения структуры капитала банков. Мы по-прежнему отдаем предпочтение консервативному профилю TSLX с его значительной ликвидностью, дивидендной политикой, которая максимизирует доходность, и рентабельностью капитала, превышающей средние показатели сопоставимых компаний», — отметил Ли.

Эти комментарии подтверждают рейтинг Ли «лучше рынка» (то есть «покупать»), а его целевая цена в 22 доллара предполагает, что в ближайшие 12 месяцев акции вырастут на 10,5%. Учитывая текущую дивидендную доходность и ожидаемое повышение цен, потенциальная совокупная доходность акций составляет ~20%. (Чтобы посмотреть послужной список Ли, нажмите здесь)

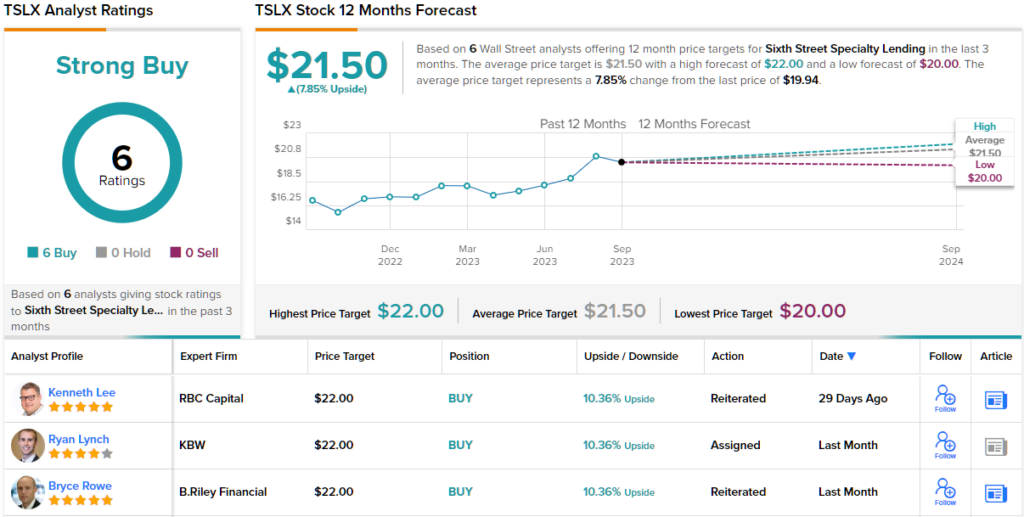

В целом, консенсус-рейтинг «Сильная покупка» по акциям TSLX является единогласным, основанным на 6 недавних положительных отзывах аналитиков. (См. прогноз акций TSLX)

Crescent Capital BDC (CCAP)

Далее идет еще одна компания по развитию бизнеса — Crescent Capital BDC. Эта фирма, базирующаяся в Лос-Анджелесе, работает с частными долговыми инвестициями для компаний малого и среднего бизнеса. Crescent инвестирует в существующие кредиты, а также предоставляет новые кредиты и долговые инструменты для своей клиентской базы. Компания в основном работает на рынке США.

По состоянию на 30 июня этого года портфель Crescent составлял $1,6 млрд по справедливой стоимости. Из этой суммы 99% составляют долговые инструменты с плавающей процентной ставкой, причем 89% от общей суммы представляют собой инвестиции первого залога. Долговые инвестиции Crescent распределены по 187 компаниям, демонстрируя хорошо диверсифицированный портфель. В частности, 28,5% инвестируется в компании, занимающиеся оборудованием и услугами здравоохранения, 19% — в программное обеспечение и услуги и 13,5% — в коммерческие и профессиональные услуги, а также в другие сектора, такие как страхование и потребительские услуги.

Как и в случае с Sixth Street, упомянутой ранее, Crescent добилась улучшения бизнес-результатов за последний год. Как выручка, так и прибыль продемонстрировали скромный рост с середины 2022 года, а цена акций выросла на 29% с начала года.

Глядя на отчет Crescent за 2К23, мы обнаруживаем, что компания сообщила о чистом инвестиционном доходе в размере $46,7 млн, что на 74,5% больше, чем в предыдущем году, что превышает оценки примерно на $999 000. Скорректированная чистая прибыль Crescent на акцию составила 56 центов, немного превысив ожидания на 1 цент. Денежные активы компании составили $21,5 млн, при этом ликвидность превысила $314 млн по неиспользованной кредитной емкости.

Высокие результаты Crescent вселили в Совет директоров уверенность в том, что он может объявить регулярные дивиденды по обыкновенным акциям в размере 41 цент. Этот платеж, составляющий в годовом исчислении $1,64 на обыкновенную акцию, планируется выплатить в следующем октябре, что составит 10,2% при текущих ценах на акции. Кроме того, Совет директоров объявил о дополнительных денежных дивидендах в размере 8 центов на акцию, выплата которых запланирована на 15 сентября 2023 года. Компания также заявила о своем намерении продолжать выплачивать дополнительные дивиденды, когда это необходимо, используя заранее определенную формулу для определения каждой ежеквартальной дополнительной выплаты.

Для 5-звездочного аналитика Роберта Додда, освещающего акции CCAP для Рэймонда Джеймса, реализация политики дополнительных дивидендов была одним из нескольких положительных факторов в его обзоре. Додд заявил в своей недавней заметке: «Мы видим привлекательную соотношение риска и вознаграждения с положительной чувствительностью к ставкам и высоким кредитным качеством, а также реализуемую политику переменных дивидендов — для BDC, торгующих с существенным дисконтом к текущей чистой стоимости активов на акцию, а также со скидкой. кратно своей группе сверстников».

Забегая вперед, Додд дает Crescent рейтинг лучше рынка (т. е. покупать), подкрепленный целевой ценой в 18 долларов, что указывает на потенциал роста на 11,5% на горизонте одного года. (Чтобы посмотреть послужной список Додда, нажмите здесь)

В целом, у Crescent Capital есть 4 недавних обзора аналитиков, и все они положительные – единогласный консенсус-рейтинг «Сильная покупка». (См. прогноз акций CCAP)

Чтобы найти хорошие идеи для торговли акциями по привлекательной оценке, посетите сайт TipRanks «Лучшие акции для покупки», инструмент, который объединяет всю аналитическую информацию TipRanks по акциям.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно представленным аналитикам. Содержимое предназначено для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Дочерняя компания в Хон Хай приобретает фабрику в аренду в рамках стратегического шага

2025-10-28 просмотры: 271 -

Акции и компании США

Новости M&A: Акции Datadog (DDOG) падают, поскольку инвесторы по-прежнему нервничают по поводу потенциального приобретения GitLab

2025-10-28 просмотры: 224 -

Акции и компании США

Kraken покупает небольшую биржу за 100 миллионов долларов для запуска криптовалютных фьючерсов в США

2025-10-28 просмотры: 273 -

Акции и компании США

Ново Нордиск (NVO) и Эли Лилли (LLY): Акции лекарств для похудения падают из-за нового ценового обещания Трампа

2025-10-28 просмотры: 314 -

Акции и компании США

Цена XRP достигла уровня 2,23 доллара, поскольку Ripple объявляет о выкупе токенов на 1 миллиард долларов

2025-10-28 просмотры: 310 -

Акции и компании США

Является ли Sora от OpenAI угрозой для мета? Вот что думает этот пятизвездочный аналитик

2025-10-28 просмотры: 212 -

Акции и компании США

Новости фондового рынка сегодня, 17.10.25 – Фьючерсы на акции США падают из-за проблем региональных банков

2025-10-28 просмотры: 383 -

Акции и компании США

«Технологический ралли в конце года»: Дэниел Айвз говорит, что динамика набирает обороты для трех технологических гигантов, включая TSLA

2025-10-28 просмотры: 404 -

Акции и компании США

WIN Metals Ltd выпускает новые акции после конвертации опционов

2025-10-28 просмотры: 155