💬 Эти акции с доходностью 9% выплачивают большие ежемесячные дивиденды; Аналитики говорят «покупать»

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Эти акции с доходностью 9% выплачивают большие ежемесячные дивиденды; Аналитики говорят «покупать»

Дивидендное инвестирование всегда было популярно, и на это есть веские причины. Дивидендные акции предлагают широкий спектр преимуществ для инвесторов, ориентированных на прибыль, но два из наиболее важных — это надежный поток доходов и доходность, превосходящая инфляцию. В совокупности эти преимущества могут составить основу действительно надежного портфолио.

Большинство дивидендных акций выплачиваются ежеквартально, но переход к акциям с ежемесячным графиком выплат позволяет инвесторам лучше планировать свои потоки доходов для удовлетворения своих потребностей. Когда дело доходит до доходности, она по-прежнему рассчитывается на основе годовой ставки дивидендов, поэтому даже небольшой ежемесячный платеж, умноженный на 12, может привести к высокой годовой доходности.

Но не все дивидендные акции одинаковы, и некоторые предлагают лучшие возможности, чем другие. Именно здесь в игру вступают аналитики Уолл-стрит.

Изучив базу данных TipRanks, мы обнаружили две акции с ежемесячными дивидендными выплатами, которые не только могут похвастаться лучшей на рынке дивидендной доходностью не менее 9%, но также квалифицируются как «покупаемые», согласно консенсусу аналитиков. Давайте посмотрим поближе.

Модив Индастриал (MDV)

Мы начнем с инвестиционного фонда недвижимости, REIT, с некоторыми особенностями. Во-первых, Modiv специализируется на долгосрочной аренде недвижимости в промышленном и производственном секторе. Теперь REIT обычно получают доход за счет владения и управления различными формами недвижимости или за счет владения, создания и участия в различных ипотечных кредитах и связанных с ними финансовых инструментах. Modiv использует немного другой подход. Долгосрочный подход компании к чистой аренде позволяет Modiv владеть землей под производственным помещением и получать ежемесячную арендную плату; арендатор получает гарантию долгосрочной аренды и берет на себя ответственность за налоги, страхование, техническое обслуживание и другие расходы. Это модель с преимуществами для всех сторон, позволяющая владельцу сидеть сложа руки и собирать арендную плату, в то время как фирма-арендатор управляет недвижимостью по своему усмотрению.

Модель хорошо зарекомендовала себя у Modiv. В портфеле компании общая стоимость недвижимости составляет более 614 миллионов долларов, а Modiv получает 41,1 миллиона долларов в виде годовой базовой арендной платы. Средневзвешенный срок аренды составляет 14,3 года, что обеспечивает стабильность обеим сторонам соглашения, и Modiv может реализовать среднегодовое повышение арендной платы примерно на 2,5%. И это подводит нас ко второму «повороту» REIT, который напрямую связан с его названием.

Modiv назвала себя в честь «ежемесячных дивидендов», своей предпочтительной формы возврата капитала инвесторам. Компания собирает арендную плату ежемесячно, поэтому имеет смысл выплачивать доход от капитала по тому же графику. Сбор арендной платы составляет основной поток доходов компании, и в последнем отчетном квартале, 2К23, выручка Modiv составила $11,8 млн, что на 16,7% больше, чем в прошлом году, и на $540 000 лучше, чем ожидалось. Солидные цифры выручки отражают 16 промышленных производственных площадок, приобретенных с июня прошлого года. Скорректированные операционные средства компании, AFFO, ключевой показатель денежного потока, составили 31 цент на разводненную акцию, исходя из $3,3 млн.

Что касается дивидендов, последний раз объявленных в июне этого года, Modiv установил ежемесячную выплату для держателей обыкновенных акций на уровне 9,583 цента на акцию. Это дает годовую выплату в размере почти $1,15 на обыкновенную акцию и доходность 9,11%.

Среди «быков» — аналитик Colliers Барри Оксфорд, который впечатлен успешной бизнес-моделью Modiv и способностью компании расширять свой портфель. Он пишет: «Нам нравится акцент на промышленной продукции и продаже торговой и офисной недвижимости, которая сейчас в основном наблюдается. Активы относятся к Калифорнии и региону Санбелт, где происходит чистая миграция. Наша рекомендация «Покупать» основана на удачном расположении этих уникальных активов и привлекательной оценке. У компании немного повышен левередж, но у нее достаточно ликвидности, чтобы продолжать приобретать активы и развивать компанию».

Наряду с рейтингом «Покупать», целевая цена Оксфорда в 15 долларов предполагает потенциальную прибыль в течение одного года в размере ~ 19%. Учитывая текущую дивидендную доходность и ожидаемое повышение цен, потенциальная общая доходность акций составляет ~28%. (Чтобы посмотреть послужной список Оксфорда, нажмите здесь)

В целом, у Modiv есть в общей сложности 4 недавних обзора аналитиков, и все они положительные, что дает акции консенсус-прогноз «Сильная покупка». Акции оценены в $12,62, а средняя целевая цена в $16 предполагает потенциал роста примерно на 27% в следующие 12 месяцев. (См. прогноз акций Modiv)

Гладстон Коммерческий (ХОРОШО)

Давайте теперь обратим внимание на другой REIT, Gladstone Commercial. Эта компания специализируется на коммерческой недвижимости, включая промышленные и офисные объекты, и предпочитает покупать недвижимость у проверенных сильных арендаторов. Холдинги компании расположены в основном на Среднем Западе, Юго-Востоке и Юго-Западе — среди портфельных холдингов Гладстона особенно представлены штаты Флорида и Техас.

Для инвесторов две особенно привлекательные особенности бизнеса Гладстона — это размер портфеля и высокая заполняемость. По состоянию на июнь прошлого года Гладстон владел 136 объектами недвижимости в 27 штатах и имел на балансе 110 различных арендаторов. Заполняемость объекта составляет 96%, и компания может похвастаться тем, что ее заполняемость никогда не опускалась ниже 95%. С момента выхода на биржу в 2003 году Gladstone ежегодно расширяла свой портфель на 18%.

Последнее приобретение произошло только в прошлом месяце, когда Гладстон объявил о покупке двух объектов недвижимости в районе метро Даллас-Форт-Уэрт. Первый актив, переданный в аренду на десять лет национальной терапевтической фирме, занимающейся анализом поведения, был куплен за 2,85 миллиона долларов и имел общую площадь более 7700 квадратных футов. Вторым был промышленный объект площадью 100 000 квадратных футов, купленный за 9,075 миллиона долларов.

У Гладстона есть доход, позволяющий позволить себе эти покупки. Компания получила выручку в размере $38,66 млн во втором квартале 2023 года, что является ее последним квартальным отчетом, и эта цифра превзошла прогноз почти на $1,7 млн и выросла на 6% по сравнению с аналогичным периодом прошлого года. Однако фирма зафиксировала чистый убыток по прибыли в размере 19 центов на акцию, что на 17 центов не соответствует прогнозу. С другой стороны, еще один ключевой показатель, основные средства от операционной деятельности, или FFO, составил 41 цент на разводненную обыкновенную акцию по сравнению с 37 центами в предыдущем квартале, что превзошло ожидания на 5 центов. Это должно заинтересовать дивидендных инвесторов, поскольку FFO часто рассматривается как поддерживающий дивиденды.

Говоря о дивидендах, Gladstone объявила о ежемесячных выплатах дивидендов за 3К23 в июле, установив их на уровне 10 центов на обыкновенную акцию или 30 центов за квартал. Учитывая годовой дивиденд по обыкновенным акциям в размере $1,20, это означает привлекательную доходность в 9,4%.

Глядя на Уолл-стрит, аналитик B. Riley Крейг Кучера приводит несколько веских причин рассмотреть возможность инвестирования в ХОРОШИЕ акции.

«Мы повышаем наши оценки прибыли Gladstone Commercial на 2023П, поскольку руководство отказывается от поощрительных комиссий на оставшуюся часть 2023 года, поскольку GOOD борется с более медленной транзакционной средой и более высокими процентными ставками, поскольку в середине 2023 года истекает срок ограничения процентных ставок… Хотя объем приобретений остается относительно В 2023 году ставки GOOD были сдержанными, но в 2023 году они значительно выросли, в то время как сохраняется потенциал роста денежных потоков за счет потенциальной сдачи в аренду и/или продажи оставшихся вакантных мест в офисных активах GOOD в Остине, а руководство ускоряет продажу офисных активов. Мы считаем акции привлекательными: их доходность составляет ~9%, при этом они торгуются на уровне 80% от нашей оценки NAV в $17,29», — считает 5-звездочный аналитик.

С этой целью Кучера рекомендует покупать акции Gladstone вместе с целевой ценой в 15 долларов, что указывает на его уверенность в потенциале роста на 17% в течение года. (Чтобы посмотреть послужной список Кучеры, нажмите здесь)

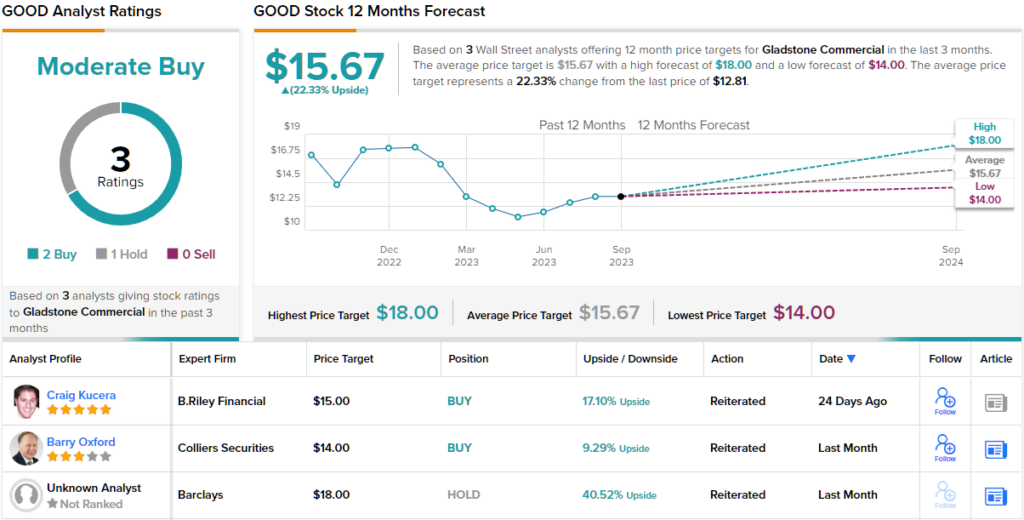

В целом, эта акция имеет рекомендацию «Умеренная покупка» от аналитиков Street, основанную на 3 недавних обзорах аналитиков, которые включают 2 «Покупать» и 1 «Держать». В настоящее время акции продаются по цене $12,81, а средняя целевая цена в $15,67 предполагает, что в следующем году они вырастут на 22%. (См. прогноз акций Gladstone)

Чтобы найти хорошие идеи для торговли акциями по привлекательной оценке, посетите сайт TipRanks «Лучшие акции для покупки», недавно выпущенный инструмент, который объединяет всю аналитическую информацию TipRanks по акциям.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно представленным аналитикам. Содержимое предназначено для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Дочерняя компания в Хон Хай приобретает фабрику в аренду в рамках стратегического шага

2025-10-28 просмотры: 271 -

Акции и компании США

Новости M&A: Акции Datadog (DDOG) падают, поскольку инвесторы по-прежнему нервничают по поводу потенциального приобретения GitLab

2025-10-28 просмотры: 224 -

Акции и компании США

Kraken покупает небольшую биржу за 100 миллионов долларов для запуска криптовалютных фьючерсов в США

2025-10-28 просмотры: 273 -

Акции и компании США

Ново Нордиск (NVO) и Эли Лилли (LLY): Акции лекарств для похудения падают из-за нового ценового обещания Трампа

2025-10-28 просмотры: 314 -

Акции и компании США

Цена XRP достигла уровня 2,23 доллара, поскольку Ripple объявляет о выкупе токенов на 1 миллиард долларов

2025-10-28 просмотры: 310 -

Акции и компании США

Является ли Sora от OpenAI угрозой для мета? Вот что думает этот пятизвездочный аналитик

2025-10-28 просмотры: 212 -

Акции и компании США

Новости фондового рынка сегодня, 17.10.25 – Фьючерсы на акции США падают из-за проблем региональных банков

2025-10-28 просмотры: 383 -

Акции и компании США

«Технологический ралли в конце года»: Дэниел Айвз говорит, что динамика набирает обороты для трех технологических гигантов, включая TSLA

2025-10-28 просмотры: 404 -

Акции и компании США

WIN Metals Ltd выпускает новые акции после конвертации опционов

2025-10-28 просмотры: 155