💬 Миллиардер Стэнли Дракенмиллер говорит, что рецессия все еще неизбежна, но продолжает активно инвестировать в эти две акции от 2023-08-28

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Миллиардер Стэнли Дракенмиллер говорит, что рецессия все еще неизбежна, но продолжает активно инвестировать в эти две акции

Если что-то еще не произошло, это не значит, что этого не произойдет. По сути, это точка зрения легендарного инвестора Стэнли Дракенмиллера на перспективу надвигающейся рецессии. В отличие от других финансовых прогнозистов, Дракенмиллер не изменил своего мнения по этому вопросу и остался непреклонен в том, что рецессия уже на подходе.

«Для меня вероятность не изменилась, — сказал Друкенмиллер, — она была отодвинута относительно ожиданий, но тот факт, что она еще не началась, никоим образом не меняет вероятность того, будет ли она жесткой или мягкой. » На самом деле, Друкемиллер не только считает, что рецессия практически неизбежна, но и считает, что ужасная жесткая посадка является более вероятной.

Это не означает, что Дракенмиллер, чей собственный капитал составляет 6,4 миллиарда долларов и известен как управляющий активами, у которого ни разу не было неудачного года, отвернулся от рынков. Он по-прежнему считает, что в случае наступления рецессии «рыночные карманы» будут преуспевать, и он по-прежнему активно инвестирует в определенные компании.

Мы проанализировали пару его крупных активов через базу данных TipRanks, чтобы также узнать, что думают об этом выборе биржевые эксперты Street. Оказывается, они тоже делают ставку на свой дальнейший успех; По мнению аналитиков, обе акции оценены как сильные покупки. Давайте посмотрим, почему и Дракенмиллер, и аналитики поддерживают шансы этих компаний.

Лэмб Уэстон Холдингс (LW)

Друкенмиллер, очевидно, убежден, что во время рецессии люди по-прежнему будут есть много картофеля. Первой акцией, в которой Дракенмиллер имеет большую долю, является Lamb Weston, компания со «страстью к картофелю» и один из крупнейших в мире игроков в индустрии замороженного картофеля. Дракенмиллер в настоящее время владеет 2 066 610 акциями Lamb Weston, рыночная стоимость которых превышает 199,1 миллиона долларов.

Компания Lamb Weston широко представлена на различных рынках и специализируется на производстве широкого ассортимента замороженного картофеля, включая картофель фри, картофельные дольки, оладьи и другие закуски на основе картофеля.

За последние пару лет как выручка, так и чистая прибыль существенно выросли, и в недавно опубликованном отчете за четвертый квартал 2023 финансового года появилось больше свидетельств того, что бизнес работает на полную мощность. Выручка выросла на 47% по сравнению с прошлым годом и достигла $1,7 млрд, превысив прогноз Street на $40 млн. На другом конце шкалы скорректированная чистая прибыль подскочила на 90% до $178 миллионов. Результатом чего стал прил. Прибыль на акцию составила $1,22, что также превзошло прогноз – на $0,17.

Заглядывая в будущее на 2024 финансовый год, компания прогнозирует чистый объем продаж в диапазоне от $6,7 до $6,9 млрд (по сравнению с консенсус-прогнозом в $6,77 млрд) и разводненную прибыль на акцию в диапазоне от $4,95 до $5,40. Улица ожидала 5,01 доллара.

Несмотря на все эти хорошие качества и, возможно, из-за повышенных ожиданий на фоне предыдущей высокой оценки, акции упали после публикации отчета и с тех пор находятся в нисходящем тренде. Однако аналитик Jefferies Роб Дикерсон задает инвесторам риторический вопрос, на который есть простой ответ.

«Вы бы стали покупателем акций? Короткий ответ: Да», — говорит аналитик. «Мы видим потенциал роста прибыли в течение года, рост объемов может значительно ускориться к 25П финансовому году, и у нас нет опасений по поводу снижения ценовой власти по мере того, как отраслевые мощности будут подключены к сети. Оценка также выглядит для нас привлекательной. По форвардным показателям P/E и EV/EBITDA акции LW торгуются почти с рекордно низкими коэффициентами».

Эти комментарии подкрепляют рекомендацию Дикерсона «Покупать», в то время как его целевая цена в $135 предполагает, что в ближайшие месяцы акции вырастут на 40%. (Чтобы посмотреть послужной список Дикерсона, нажмите здесь)

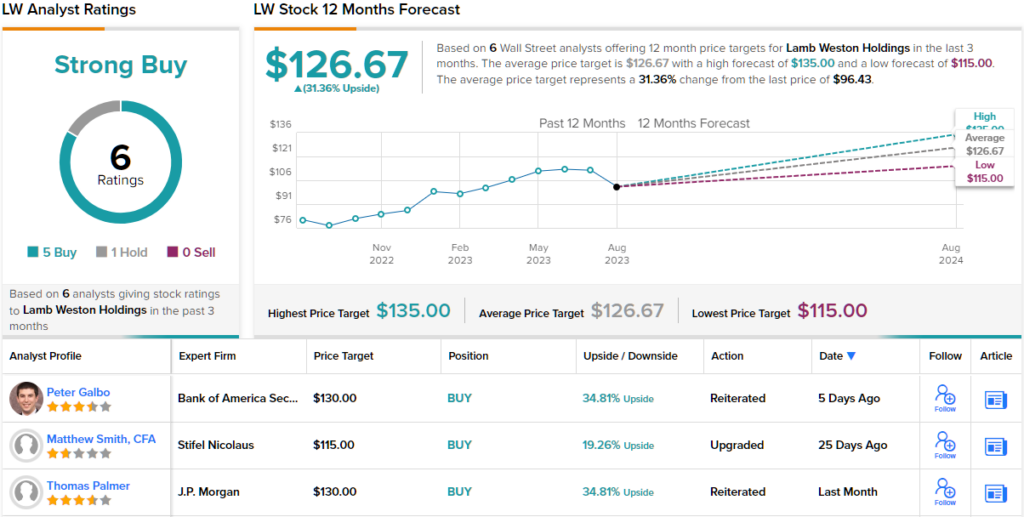

Большинство аналитиков согласны с точкой зрения Джеффриса. Акции имеют консенсус-прогноз «Сильная покупка», основанный на 5 покупках против 1 удержания. Средняя цель на уровне $126,67 означает, что акции вырастут на 31% в течение одного года. (См. прогноз акций LW)

Вариант Care Health (OPCH)

В качестве следующего названия, поддерживаемого Дракенмиллером, мы обратимся к сфере здравоохранения и взглянем на Option Care Health. Эта компания является поставщиком комплексных и персонализированных услуг инфузионной терапии для пациентов по всей территории США. Фактически, это крупнейшая в стране компания по производству домашних инфузий.

Уделяя особое внимание благополучию пациентов, Option Care Health предлагает ряд передовых методов лечения, охватывающих различные заболевания, включая нарушения иммунодефицита, хронические заболевания и другие сложные состояния, требующие внутривенного или инъекционного лечения. Option Care имеет лицензии во всех 50 штатах, и в 45 из них проводит инфузионные операции на дому. Их дополняют 157 амбулаторных инфузионных отделений.

Что касается финансовой стороны, то за последние несколько лет компания наблюдала стабильный рост выручки, и это повторилось в последних квартальных отчетах – за 2К23. Выручка составила $1,07 млрд, что соответствует росту на 9,1% по сравнению с аналогичным периодом прошлого года. Прил. EBITDA в $110,1 млн увеличилась на 29,2% по сравнению с $85,2 млн, полученными за аналогичный период прошлого года. Обе цифры оказались выше ожиданий Стрит. За весь 2023 год Option Care ожидает, что чистая выручка составит от 4,2 до 4,3 млрд долларов США с учетом поправок. EBITDA находится в диапазоне от 415 до 425 миллионов долларов.

Хотя Дракенмиллер заранее имел в своих активах некоторое количество акций OPCH, во втором квартале он значительно увеличил долю своего фонда, купив 3 587 359 акций. Общий объем активов сейчас составляет 4 391 174 акций, рыночная стоимость которых в настоящее время составляет почти 153,7 миллиона долларов.

У компании также есть поклонник в лице аналитика J.P. Morgan Лизы Гилл, которая впечатлена недавними результатами и видит в будущем еще больше хороших результатов.

«Первое полугодие 2023 года должно было стать сложным периодом для OPCH с точки зрения сравнительной рентабельности; тем не менее, компания хорошо себя зарекомендовала, мы считаем, что экономия затрат по сравнению с прошлым годом перейдет на вторую половину, что приведет к обновленной поправке. На наш взгляд, рентабельность по EBITDA вполне достижима», — сказал 5-звездочный аналитик. «Компания продолжает показывать впечатляющие результаты, и мы считаем, что она и дальше будет получать выгоду от продолжающегося изменения в местах оказания медицинской помощи и надежной линейки методов лечения… Мы были последовательны в том, что рассматриваем OPCH как бенефициара новых областей терапии, и мы рассматривайте это как ключевой фактор в алгоритме роста хронической инфузии».

С этой целью Гилл оценивает акции OPCH как «переоцененные» (т. е. «покупать»), подкрепленные целевой ценой в 46 долларов. Последствия для инвесторов? Потенциал роста на 31% от текущих уровней. (Чтобы посмотреть послужной список Гилла, нажмите здесь)

Подводя итог, все четыре других аналитика, которые недавно рассматривали эти акции, находятся на одной странице и единогласно дают им оценку «Покупать», что приводит к консенсус-рейтингу «Сильная покупка». Прогноз предполагает доходность за 12 месяцев в размере 18%, учитывая, что средняя целевая цена составляет $41,40. (См. прогноз акций OPCH)

Чтобы найти хорошие идеи для торговли акциями по привлекательной оценке, посетите сайт TipRanks «Лучшие акции для покупки», недавно выпущенный инструмент, который объединяет всю аналитическую информацию TipRanks по акциям.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно представленным аналитикам. Содержимое предназначено для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Цена Биткойна (BTC) упала ниже $100 000, поскольку распродажа криптовалют ухудшается

2025-11-15 просмотры: 371 -

Акции и компании США

Microsoft (MSFT) закрепилась в пространстве Neocloud благодаря сделке с IREN на 10 миллиардов долларов

2025-11-15 просмотры: 179 -

Акции и компании США

Акции Hertz (HTZ) подскочили на 40% после возвращения к прибыльности

2025-11-15 просмотры: 368 -

Акции и компании США

Trump Social: Президент призывает соперников открыть правительство и спасти покупателей Walmart SNAP

2025-11-15 просмотры: 388 -

Акции и компании США

Волатильность дает трейдерам опционов Roblox (RBLX) преимущество гроссмейстера

2025-11-15 просмотры: 428 -

Акции и компании США

Goldman Sachs называет AMD твердым «победителем в области искусственного интеллекта», но видит ограниченный потенциал роста после результатов третьего квартала

2025-11-15 просмотры: 356 -

Акции и компании США

Акции Google падают, несмотря на раскрытие «Проекта «Ловец солнца», самой смелой идеи искусственного интеллекта»

2025-11-15 просмотры: 245 -

Акции и компании США

Amazon добилась нового целевого показателя улично-высокой цены после сделки с OpenAI

2025-11-15 просмотры: 333 -

Акции и компании США

Archer Aviation (ACHR) собирается завтра отчитаться о прибыли за третий квартал. Вот что посмотреть

2025-11-15 просмотры: 176