💬 Список TipRanks «10 лучших»: недавний откат может предоставить возможность для этих двух акций с лучшими «умными показателями» от 2023-08-28

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Список TipRanks «10 лучших»: недавний откат может предоставить возможность для этих двух акций с лучшими «умными показателями»

Сильное ралли этого года в последние несколько недель застопорилось. В августе в целом наблюдалась повышенная волатильность и снижение основных рыночных индексов. Но это не повлияло на основную истину финансовых рынков: акции индивидуальны, и они растут и падают по своеобразным причинам. Инвесторы всегда должны проверять «под капотом», чтобы выяснить, является ли выгодная цена выгодной покупкой.

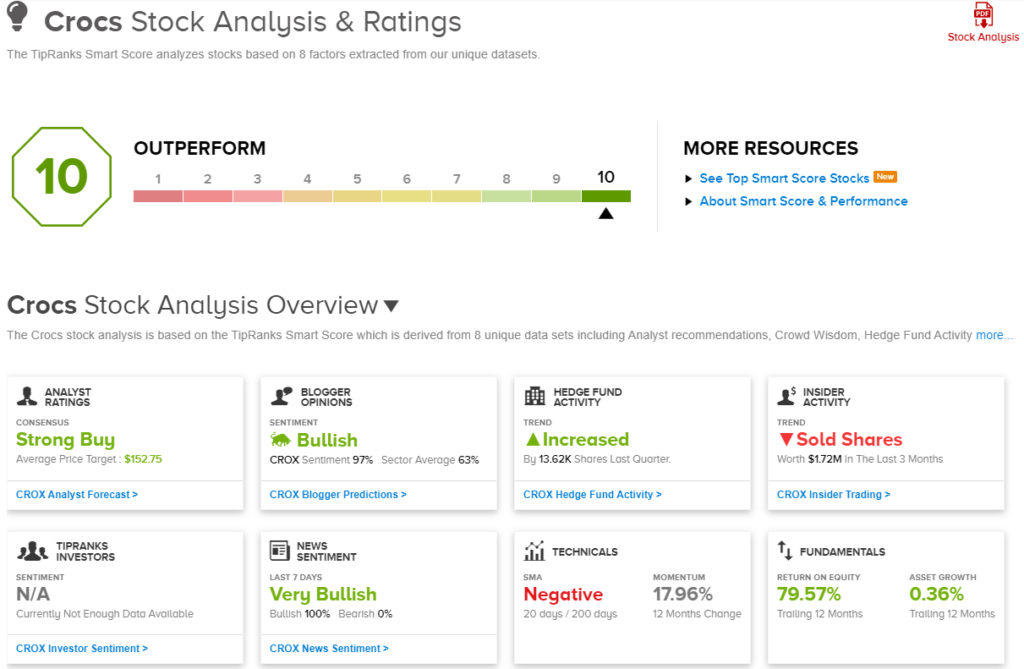

Однако эта проверка может быть грубой, поскольку приходится сортировать огромное количество данных. К счастью, инвесторы всегда могут обратиться к Smart Score, инструменту сбора и сопоставления данных на базе искусственного интеллекта, основанному на базе данных TipRanks, который оценивает каждую акцию в соответствии с набором факторов, проверенных историей, которые соответствуют будущим результатам. Ищите акции, которые сочетают в себе самый высокий показатель Smart Score, «Идеальную 10», с откатом цены акций — именно здесь могут скрываться настоящие выгодные сделки.

Мы можем начать с рассмотрения двух акций «Сильной покупки», которые имеют как сниженную цену, так и оценку «Идеальная 10» по шкале Smart Score. Это акции, которые привлекли внимание аналитиков; они подходят для вас?

Платежи за смену 4 (ЧЕТЫРЕ)

Первой компанией из списка «Идеальная 10» в нашем списке стала Shift4 Payments, технологическая фирма, занимающаяся обработкой платежей. Фирма из Аллентауна, штат Пенсильвания, предоставляет услуги в широком спектре отраслей и имеет в своей клиентской базе несколько громких имен: Best Western Hotels, Applebee’s, Utah Jazz, Gold’s Gym. В целом компания имеет более 200 000 клиентов и более 7 000 торговых партнеров и ежегодно обрабатывает более 3,5 миллиардов транзакций на сумму более 200 миллиардов долларов.

В важном объявлении, сделанном ранее в этом месяце, Shift4 сообщила, что приближается к завершению сделки по приобретению Finaro. Переезд стоимостью 525 миллионов долларов предоставит Shift4 доступ к европейской процессинговой сети Finaro. Ожидалось, что сделка будет закрыта в марте этого года, но была отложена из-за «нормативных требований»; теперь ожидается, что она будет закрыта в третьем/начале четвертого квартала.

Компания сообщила о результатах за 2К23 в начале этого месяца и продемонстрировала ряд результатов, включая рост выручки и прибыли в годовом исчислении, которые превзошли ожидания. Выручка компании составила $637 млн, что на 26% больше, чем в прошлом году, и почти на $4 млн больше, чем ожидалось. Итоговый показатель (скорректированная прибыль на акцию без учета GAAP) в размере 74 центов на акцию оказался на 22 цента выше оценок и более чем в три раза превысил результат прошлого года. Компания зафиксировала увеличение объема сквозных платежей на 59% по сравнению с аналогичным периодом прошлого года и рост валовой прибыли на 61% по сравнению с прошлым годом.

Несмотря на хорошие результаты, в последнее время акции пережили небольшую распродажу, упав на 19% в августе. Для аналитика Raymond James Джона Дэвиса падение цен на акции делает их привлекательной выгодной покупкой. В своем репортаже он пишет: «Мы видим потенциал роста оценок Street на 24 финансовый год, если предположить, что Finaro действительно закроется, учитывая, что Street предполагает лишь ~22% органического роста выручки (замедление на ~800 б.п.) и ~80 б.п. роста рентабельности EBITDA… акции сейчас торгуются вблизи минимального уровня оценки, всего в 10 раз по EBITDA на 24П ФГ и с дисконтом ~20% к индексу S&P 500 по EV/EBITDA. Таким образом, мы рассматриваем недавнюю слабость как убедительную точку входа и рекомендуем инвесторам открывать или увеличивать позиции».

Таким образом, Дэвис недавно повысил свою позицию по FOUR, повысив ее с нейтрального до «лучше рынка» («покупать»). Аналитик дополняет свой новый рейтинг целевой ценой в $74, что подразумевает годовой потенциал роста на 33% от текущих уровней. (Чтобы посмотреть послужной список Дэвиса, нажмите здесь.)

Shift4 собрала 17 недавних обзоров аналитиков, в том числе 16 «покупать» против всего 1 «держать», чтобы поддержать свой консенсус-прогноз «Сильная покупка». Акции торгуются по цене $55,76, а целевая средняя цена в $83,75 предполагает, что в предстоящем году акции вырастут на 50%. (См. прогноз акций Shift4 Payments.)

Кроксы (CROX)

Далее идет Crocs, узнаваемый бренд обуви. Компания построила свое имя на одноименных сабо из пенопласта, которые стали настоящим хитом в начале 2000-х годов. Сегодня компания предлагает широкий ассортимент обуви: от поролоновых сабо и шлепанцев до сандалий, ботинок и удобной рабочей обуви. Компания даже продает линию обуви, предназначенную для медицинских работников, которые проводят долгие дни на ногах.

Судя по цифрам, Crocs построила себе империю. С момента выхода на рынок в 2002 году компания продала более 850 миллионов пар обуви. В Crocs работает более 5900 человек, компания присутствует в 85 странах мира и ежегодно совершает более 2 миллиардов продаж. В совокупности все это ставит Crocs в десятку лучших мировых брендов спортивной обуви.

Ранее этим летом Crocs опубликовала финансовые показатели за 2К23 и показала рекордный показатель выручки в $1,072 млрд. Это на 11% больше, чем прогнозировалось, и на $29,2 млн превысило прогноз. В итоге Crocs сообщила о прибыли в размере $3,59 на акцию по показателям, не предусмотренным GAAP. Это означает увеличение на 87 центов на акцию по сравнению с прибылью за второй квартал предыдущего года и на 61 цент на акцию лучше, чем ожидалось.

Однако инвесторам такая перспектива не понравилась. В третьем квартале компания ожидает скоррект. прибыль достигла диапазона от 3,07 до 3,15 доллара на акцию, что в средней точке ниже консенсуса на уровне 3,12 доллара. Более того, поскольку ожидается, что доходы в третьем квартале вырастут примерно на 3–5% в годовом исчислении, существуют опасения по поводу замедления роста. В результате акции, которые упали со времени публикации второго квартала, упали на 21%.

Тем не менее, Джим Даффи, 5-звездочный аналитик из Stifel, оптимистично оценивает CROX, основываясь на чистых положительных результатах прибыли и силе бренда компании, написав: «Результаты за 2-й квартал были смешанными, но положительные моменты перевешивают отрицательные. и [откат] акций представляет собой возможность. Разочарование рынка отражает дефицит оптовой продажи HEYDUDE (~15% мировой выручки), но не учитывает позитивных изменений для бренда Crocs (~75% мировой выручки). Конкретные факторы, демонстрирующие улучшение баланса и повышение нашей уверенности в 24 финансовом году, включают 1) силу бренда Crocs в Северной Америке и диверсификацию продукции, 2) международное присутствие Crocs во главе с +40% компаний DTC и Азией/Китаем, и 3) сокращение долга, обеспечивающее чистый левередж < 1,7X».

Далее Даффи отмечает, что Crocs имеет прочную основу для будущих прибылей: «Диверсификация пула прибыли, улучшенная опциональность баланса и очень щадящая оценка повышают нашу уверенность в перспективах доходности акций CROX с поправкой на риск».

В конечном счете, все это поддерживает рейтинг Даффи «Покупать», в то время как его целевая цена в $130 указывает на рост на 36% на горизонте в один год. (Чтобы посмотреть послужной список Даффи, нажмите здесь.)

Из 9 недавних обзоров аналитиков по CROX 7 рекомендуют покупать, а 2 — держать, что достаточно для консенсус-прогноза «Сильная покупка». Цена акции в $95,56 и средняя целевая цена в $152,75 предполагают уверенный потенциал роста на 60% в течение следующих 12 месяцев. (См. прогноз акций Crocs.)

Чтобы найти хорошие идеи для торговли акциями по привлекательной оценке, посетите сайт TipRanks «Лучшие акции для покупки», недавно выпущенный инструмент, который объединяет всю аналитическую информацию TipRanks по акциям.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно представленным аналитикам. Содержимое предназначено для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Blackstone Minerals Ltd выпустила 25 миллионов внебиржевых опционов

2025-11-19 просмотры: 247 -

Акции и компании США

Qantas Airways приняла все решения на годовом общем собрании акционеров в 2025 году

2025-11-19 просмотры: 297 -

Акции и компании США

Terrain Minerals привлекает 1,3 миллиона долларов на расширение геологоразведочных работ

2025-11-19 просмотры: 350 -

Акции и компании США

Аналитики назвали 3 лучшие акции AI-акций, за которыми стоит следить после распродажи

2025-11-19 просмотры: 402 -

Акции и компании США

Дэниел Айвз приветствует одобрение пакета зарплат Маска и видит путь к первому в мире триллионеру

2025-11-19 просмотры: 165 -

Акции и компании США

Все внимание на AMD в преддверии Дня аналитика 11 ноября — что смотрят аналитики

2025-11-19 просмотры: 283 -

Акции и компании США

TSLA, INTC Pop: Tesla присматривается к партнерству с Intel, в то время как Маск получил зарплату в 1 триллион долларов

2025-11-19 просмотры: 145 -

Акции и компании США

Будет ли Nvidia запрещено экспортировать уменьшенные чипы искусственного интеллекта в Китай?

2025-11-19 просмотры: 386 -

Акции и компании США

Ballard Mining Limited обновляет уведомление о годовом общем собрании, добавляя новые резолюции

2025-11-19 просмотры: 404