💬 «Когда я вижу, как формируется пузырь, я бросаюсь покупать»: Джордж Сорос скупает эти 2 акции с рейтингом покупки

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

«Когда я вижу, как формируется пузырь, я бросаюсь покупать»: Джордж Сорос скупает эти 2 акции с рейтингом покупки

В то время как летние месяцы оказываются менее прибыльными для участников фондового рынка, общая тенденция в этом году была восходящей. Причина ралли в первую очередь связана с шумихой вокруг ИИ, и различные культурные комментаторы предсказывают, что влияние этой технологии может быть таким же большим, как влияние промышленной революции.

Но не все так гиперболизированы. На Уолл-стрит ворчат, что сейчас мы входим в пузырь, вызванный искусственным интеллектом, а некоторые видные наблюдатели за рынком утверждают, что ралли может быть неустойчивым, в то же время излагая медвежий прогноз для рынков.

Но если мы входим в пузырь, то инвесторы должны воспользоваться прошлой рекомендацией одной легенды инвестирования. «Когда я вижу, как формируется пузырь, я бросаюсь покупать, подливая масла в огонь», — гласит одна из известных цитат Джорджа Сороса. «Это не иррационально».

Сорос — один из величайших людей Уолл-стрит и один из самых успешных управляющих хедж-фондами в мире с личным состоянием около 6,7 млрд долларов, поэтому всегда стоит взглянуть на то, чем он занимается.

Именно это мы и сделали — изучили пару акций, в которые он недавно вложил свои деньги. Используя базу данных TipRanks, чтобы узнать, что думает сообщество аналитиков, мы узнали, что каждый тикер может похвастаться рейтингом «Покупать» и значительным потенциалом роста. Давайте посмотрим поближе.

Аэркап Холдингс (АЕР)

Первым в нашем одобренном Соросом списке стоит AerCap Holdings, видный игрок в мировой индустрии авиационного лизинга. Компания специализируется на лизинге самолетов и услугах по управлению парком самолетов и может похвастаться обширным и разнообразным портфолио, обслуживая широкий спектр авиакомпаний по всему миру, включая Etihad, Emirates, El Al и многие другие. Некоторые цифры дают представление о его размере; компания владеет 1733 самолетами, более 300 вертолетами и около 1000 двигателей, что делает ее одной из крупнейших в мире авиационных лизинговых компаний.

Это выгодное предложение, которое очень хорошо послужило компании в недавно опубликованном отчете о втором квартале. Выручка выросла на 15% в годовом исчислении до 1,92 млрд долларов, превысив ожидания Уолл-стрит на 110 млн долларов. Скорректированная чистая прибыль за период достигла 596 миллионов долларов, что составляет 2,56 доллара на акцию и превышает прогнозы прогнозистов на 0,50 доллара.

Забегая вперед, компания повысила скорректированный прогноз EPS на весь 2023 год до диапазона от 8,50 до 9,00 долларов (по сравнению с 7,00–7,50 долларов заранее) и, чтобы угодить инвесторам, санкционировала новую программу выкупа акций на 500 миллионов долларов.

Сорос не хотел упускать возможности. Скупив 305 824 акции во втором квартале, его хедж-фонд увеличил долю холдинга на 58%. Общая позиция фонда в AER в настоящее время составляет 841 249 акций, а его стоимость составляет 51 миллион долларов.

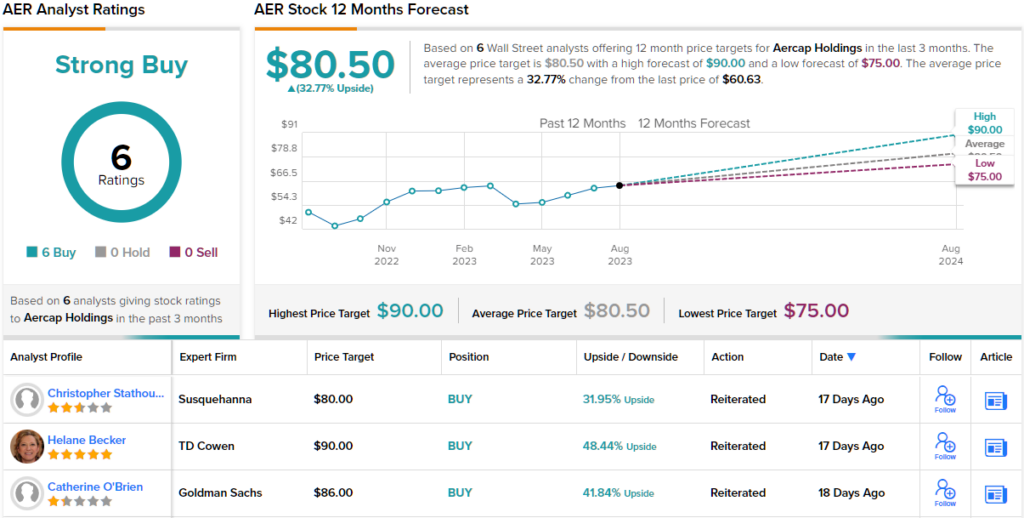

Эту позитивную позицию разделяет и аналитик Goldman Sachs Кэтрин О’Брайен. Ссылаясь на отчет о доходах за второй квартал, аналитик сохраняет уверенность в будущих перспективах компании.

«Результаты июньского квартала включали положительные обновления для водителей, которые лежат в основе нашей рекомендации «Покупать» и указывают на сохраняющийся устойчивый спрос на авиационные активы», — сказал О’Брайен. «Во-первых, компания добилась рекордной прибыли… Во-вторых, базовая доходность по аренде портфеля компании продолжает улучшаться медленными, но устойчивыми темпами, составив 11,2% в июньском квартале по сравнению с 11,1% в марте и 10,9% в декабре 2022 года. Напоминаем, что лишь небольшой процент автопарка обновляется каждый квартал, поэтому продолжающееся улучшение доходности портфеля, вероятно, говорит о более высоких темпах изменения дополнительных арендных ставок».

Эта рекомендация «Покупать» подкреплена целевой ценой в $86, что предполагает, что акции могут вырасти примерно на 42% в течение следующего года. (Чтобы просмотреть послужной список О’Брайена, нажмите здесь)

В целом AER пользуется единодушной поддержкой аналитиков Уолл-стрит. Все 6 недавних обзоров положительны, что делает консенсус здесь сильной покупкой. Средняя цель на уровне $80,50 предполагает 12-месячный рост акций примерно на 33%. (См. прогноз запасов AER)

РенессансРе Холдингс (РНР)

Сорос известен многими цитатами, одна из которых гласит, что «хорошее инвестирование — это скучно». искатели острых ощущений.

RenaissanceRe Holdings, часто называемая RenRe, является перестраховочной и страховой компанией, известной как лидер в перестраховании природных катастроф (nat-cat). Nat-cat перестрахование относится к практике перестрахования рисков, связанных со стихийными бедствиями, такими как ураганы, землетрясения, наводнения и другие катастрофические события.

RenRe заработала репутацию благодаря своему опыту в оценке и управлении такими рисками, предоставляя перестраховочное покрытие другим страховым компаниям, которые хотят уменьшить свою подверженность такого рода событиям. Передавая часть риска RenRe в обмен на премиальные платежи, эти страховщики могут лучше управлять своим общим профилем рисков и финансовой стабильностью.

Компания продемонстрировала значительный рост чистой инвестиционной прибыли во втором квартале, достигнув 292,7 млн долларов. Эта цифра отражает рост на 173% по сравнению с тем же периодом предыдущего года. RenRe также третий квартал подряд отмечает годовую операционную доходность среднего капитала, превышающую 28%. В целом, скорректированная прибыль на акцию в размере 8,79 доллара США превысила прогноз на 1,39 доллара США.

Отражая новую позицию Сороса, его фонд спустил курок на 186 648 акций RNR во втором квартале. По текущей рыночной цене они стоят чуть более 33 миллионов долларов.

Во втором квартале компания также объявила о приобретении Validus Re у AIG за 3 миллиарда долларов в рамках усилий RenRe по вхождению в пятерку крупнейших мировых перестраховщиков имущества и несчастных случаев.

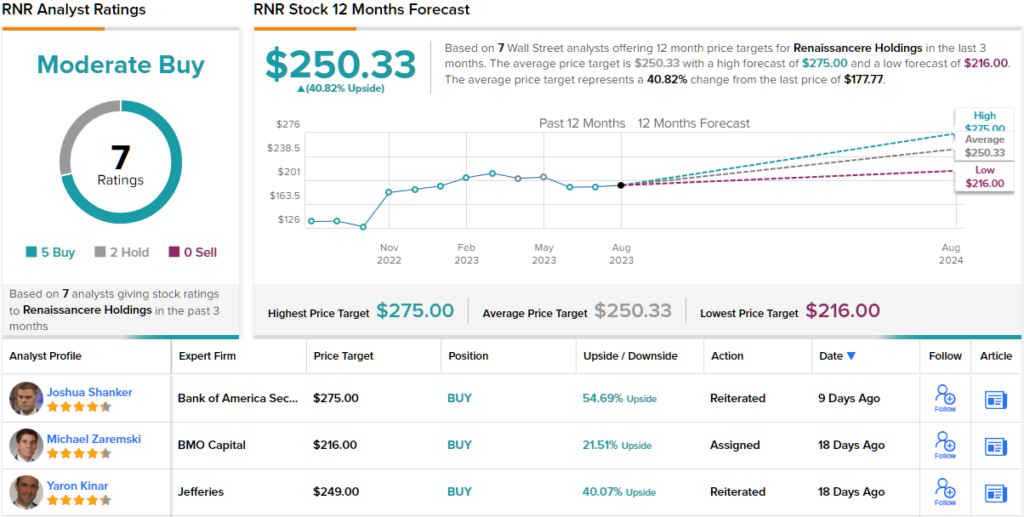

Это приобретение свидетельствует о положительном тезисе Элис Гринспен из Wells Fargo для компании. Аналитик с 5 звездами пишет: «Мы считаем, что Ren может продолжать приносить высокую прибыль, особенно если у нас будет год с нормальными или ниже нормальных потерь от ураганов. Кроме того, они затем заключат выгодную сделку с Validus Re, которая, возможно, может быть более выгодной, чем ожидалось, поскольку в этом году портфель Validus Re продемонстрировал хороший рост, тогда как Ren установил свои ожидания, используя базу премий 2022 года».

Эти комментарии подкрепляют рейтинг Greenspan Overweight (т. е. «покупать») на RNR, в то время как ее целевая цена в $263 предполагает, что в ближайший год может быть получена доходность в размере ~48%. (Чтобы просмотреть послужной список Гринспена, нажмите здесь)

В целом, 4 других аналитика присоединяются к Greenspan в бычьем лагере, и с добавлением 2 наблюдателей акции претендуют на консенсус-рейтинг «Умеренная покупка». В настоящее время акции оцениваются в 177,77 доллара, а средняя целевая цена в 250,33 доллара предполагает, что у них есть потенциал роста примерно на 41%. (См. прогноз запасов RNR)

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

SIS Limited увеличивает акционерный капитал за счет опционов на акции для сотрудников

2025-10-29 просмотры: 223 -

Акции и компании США

Adani Infra выиграла заявку на покупку Punj Lloyd на фоне процедуры банкротства

2025-10-29 просмотры: 122 -

Акции и компании США

Банк Джамму и Кашмира сообщает о сильном финансовом росте в третьем квартале 2025 года

2025-10-29 просмотры: 254 -

Акции и компании США

Трамп подал повторно иск о клевете на 15 миллиардов долларов против The New York Times (NYT)

2025-10-29 просмотры: 253 -

Акции и компании США

Netflix (NFLX) собирается отчитаться о прибыли за третий квартал. Вот чего ожидать

2025-10-29 просмотры: 149 -

Акции и компании США

Миллиардер Пол Тюдор Джонс отказался от Палантира ради квантовой ставки на Ригетти. Вот почему

2025-10-29 просмотры: 223 -

Акции и компании США

Precision Wires India подтверждает соблюдение правил SEBI

2025-10-29 просмотры: 332 -

Акции и компании США

Sikko Industries объявляет о планах по дроблению акций и увеличению капитала

2025-10-29 просмотры: 229 -

Акции и компании США

Tanla Platforms Ltd опубликовала отчет о доходах за 2 квартал 2026 финансового года

2025-10-29 просмотры: 282