🖥 5 ежемесячных дивидендных ETF с доходностью более 10%

5 ежемесячных дивидендных ETF с доходностью более 10%

Не так давно дивидендные инвесторы были довольны получением дивидендов от своих акций или ETF раз в квартал. Теперь ландшафт меняется с распространением ETF, которые ежемесячно выплачивают дивиденды. Вот пять ETF, которые ежемесячно платят дивиденды, и все они имеют высокую дивидендную доходность 10% и более.

1. JPMorgan Equity Premium Income ETF (NYSEARCA:JEPI)

Вы не можете начать подобную статью ни с каким ETF, кроме JEPI. За короткое время JEPI стал королем ETF с ежемесячными дивидендами, накопив активы под управлением на сумму 29 миллиардов долларов, что сделало его крупнейшим активно управляемым ETF на рынке, несмотря на то, что он был запущен всего три года назад. В настоящее время доходность JEPI чуть выше 10%.

По словам спонсора фонда JPMorgan (NYSE:JPM), JEPI «приносит доход за счет комбинации продажи опционов и инвестирования в акции США с большой капитализацией, стремясь обеспечить ежемесячный поток дохода от соответствующих опционных премий и дивидендов по акциям». JEPI также стремится «обеспечить значительную часть доходности» S&P 500 (SPX) с меньшей волатильностью.

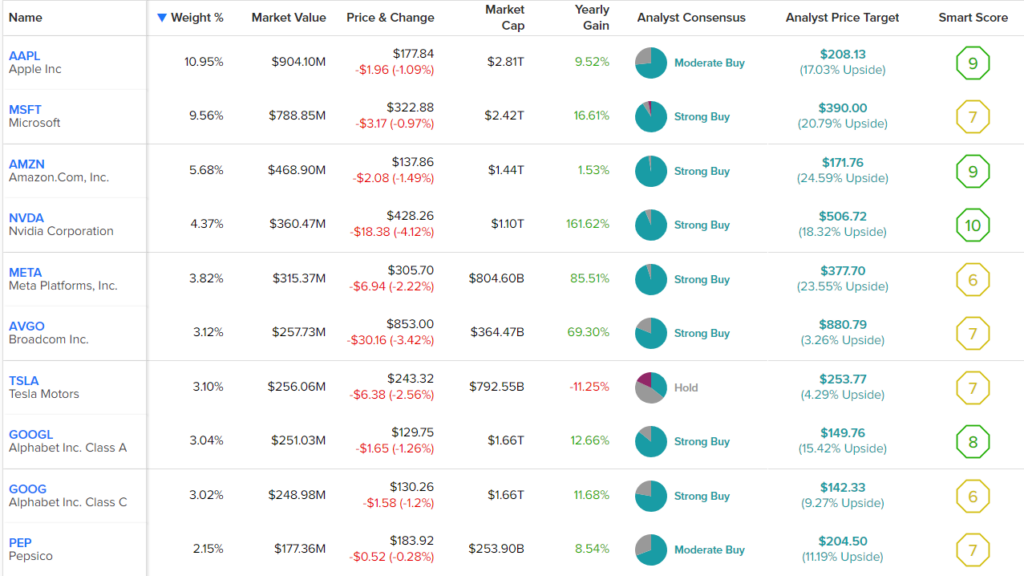

JEPI предлагает инвесторам достаточную диверсификацию. Он владеет 118 акциями, а его 10 крупнейших активов составляют всего 17,5% активов. Ниже вы можете взглянуть на 10 крупнейших холдингов JEPI, используя инструмент холдингов TipRanks.

Обратите внимание, что, как и многие ETF, включенные в этот список, которые используют аналогичные стратегии для получения высокой доходности, здесь есть компромисс, о котором инвесторы должны знать. Продавая покрытые опционы колл, JEPI рискует остаться в плюсе по мере роста рынка. Продажа покрытых коллов ограничивает этот потенциал роста в определенный момент, потому что, если цена базовой акции поднимается выше цены исполнения, инвесторы JEPI отказываются от этой дополнительной прибыли.

Чтобы проиллюстрировать этот момент, мы вернулись к бычьему рынку в этом году, и хотя общая доходность JEPI в 7,3% (по состоянию на конец июля) является приличной, она отстает от доходности широкого рынка Vanguard S&P 500 ETF (NYSEARCA:VOO). который имел общую доходность 20,6% за тот же период времени.

Трехлетний годовой общий доход JEPI более впечатляет и составляет 11,5%, что все же меньше, чем трехлетний общий доход VOO в 13,7%, но сокращает разрыв. По этой причине инвесторам, вероятно, не следует вкладывать все свои портфели в JEPI (или любой из перечисленных ниже ETF). Тем не менее, для дивидендных инвесторов, которые ищут стабильный и высокодоходный доход, JEPI является достойным вариантом для рассмотрения в рамках сбалансированной инвестиционной стратегии.

Кроме того, коэффициент расходов JEPI в размере 0,35% дороже, чем у некоторых ETF. Тем не менее, на самом деле он более эффективен с точки зрения затрат, чем многие другие ETF с ежемесячными дивидендами, обсуждаемые ниже.

2. JPMorgan Nasdaq Equity Premium Income ETF (JEPQ)

JEPQ — это еще один высокодоходный ежемесячный дивидендный фонд от JPMorgan, и он приносит еще больше дивидендов, чем его коллега по фонду, JEPI, поскольку дивидендная доходность JEPQ составляет 11,7%. JEPQ очень похож по своему подходу на своего аналога из JPMorgan с одним ключевым отличием — его базовым индексом является Nasdaq 100 (NDX), а не S&P 500.

Это приводит к тому, что портфель больше смещается в сторону технологических акций с большой капитализацией, как вы можете видеть в обзоре 10 крупнейших активов JEPQ ниже.

Как и JEPI, JEPQ имеет коэффициент расходов 0,35%.

То же самое предостережение относительно доходов JEPI относится и к JEPQ. Общая доходность JEPQ с начала года в размере 28,2% превосходна, но немного отстает от Nasdaq, которая с начала года выросла на 32,0%. JEPQ запущен в 2022 году, поэтому у него пока нет многого опыта для оценки. Тем не менее, это хорошая доходность, и я заинтригован тем, что предлагает JEPQ — доступ к акциям роста с большой капитализацией, которые способствовали ралли рынка в прошлом году, плюс двузначная дивидендная доходность.

3. Высокодоходный ETF NEOS S&P 500 (BATS:SPYI)

SPYI был запущен в августе 2022 года, и он намного меньше, чем JEPI и JEPQ, с активами под управлением всего 220,5 млн долларов. SPYI использует тот же подход, что и JEPI и JEPQ, инвестируя в S&P 500 и используя стратегию колл-опционов, основанную на данных, поэтому к этому ETF применимы те же замечания. Дивидендная доходность SPYI составляет 10,7%, а общая доходность с начала года — 17%. Таким образом, в 2023 году он превосходит JEPI.

SPYI невероятно диверсифицирован, насчитывая 505 холдингов. На 10 крупнейших активов SPYI приходится 30,7% фонда. См. ниже 10 крупнейших холдингов SPYI.

Как вы можете видеть, SPYI разделяет довольно много тех же крупнейших активов, что и JEPQ.

SPYI имеет много общего как с JEPI, так и с JEPQ. К сожалению, одна вещь, которая отличает его от этих двух, — это коэффициент расходов 0,68%, что почти вдвое больше, чем они взимают. Эти расходы могут суммироваться. Через три года инвестор, вложивший 10 000 долларов в JEPI или JEPQ, заплатит 113 долларов в качестве комиссии, а инвестор SPYI заплатит 218 долларов в виде комиссии.

Более высокие комиссионные SPYI являются негативными, но его высокая доходность и относительное превосходство над JEPI в этом году делают его интересным вариантом, который, по крайней мере, достоин внимания для дивидендных инвесторов.

4. Global X NASDAQ 100 Covered Call ETF (NASDAQ:QYLD)

В то время как JEPI, JEPQ и SPYI являются довольно новыми ETF, QYLD существует уже давно, предшествовав их запуску в 2013 году. Дивидендная доходность QYLD составляет 11,5%, что аналогично доходности JEPQ и выше, чем у JEPI и SPYI. Как вы можете догадаться из названия, QYLD использует стратегию, аналогичную своим аналогам, для достижения этой двузначной доходности.

QYLD имеет более длительный послужной список в качестве постоянного плательщика дивидендов, чем вышеупомянутые ETF, поскольку он выплачивал дивиденды каждый месяц в течение девяти лет подряд.

Одним из недостатков QYLD является то, что, несмотря на то, что со временем он показал положительную доходность, она не была высокой, и фонд с годами отставал от более широкого рынка. Например, по состоянию на конец июля доходность QYLD в годовом исчислении за три года составила 6,5%, а за последние пять лет — 5,7% в годовом исчислении. Это значительно отстает от базового индекса Nasdaq.

Кроме того, коэффициент расходов QYLD в размере 0,60% выше, чем у JEPI или JEPQ, но немного лучше, чем у SPYI.

Как вы можете видеть ниже, топ-10 холдингов QYLD очень похожи на холдинги JEPQ и SPYI. Фонд предлагает достойную диверсификацию — он владеет 102 акциями, а его 10 крупнейших активов составляют 48,8% фонда.

QYLD сам по себе неплохой ETF, но из-за его посредственной долгосрочной производительности и соотношения расходов он выглядит проходным.

5. Global X SuperDividend ETF (NYSEARCA:SDIV)

Наконец, у нас есть еще один фонд от Global X, Global X SuperDividend ETF. Дивидендная доходность SDIV в размере 12,8% является самой большой из этих пяти ETF.

В отличие от четырех других ETF, обсуждаемых здесь, SDIV не использует стратегию покрытых коллов для повышения своей доходности. Вместо этого SDIV инвестирует в «100 акций с самыми высокими выплатами дивидендов по всему миру», согласно Global X.

Что это за акции? Ниже вы найдете 10 лучших активов SDIV. Как видите, здесь не так много известных или голубых фишек.

Хотя идея инвестировать в 100 самых доходных акций в мире звучит хорошо на практике, к сожалению, со временем она не привела к хорошим результатам. SDIV потерял деньги на основе совокупной доходности за последний год, три года, пять лет и 10 лет.

Имейте в виду, что эта общая годовая доходность учитывает дивиденды SDIV, поэтому инвесторы SDIV по-прежнему убыточны за последнее десятилетие, несмотря на большие выплаты дивидендов. Иногда акции имеют высокую доходность по какой-то причине — они являются низкокачественными компаниями или находятся в долгосрочном снижении, что, по-видимому, имеет место в случае с некоторыми из этих холдингов. По этой причине я бы считал SDIV проходным, несмотря на его высокую доходность.

SDIV также взимает довольно высокий коэффициент расходов в размере 0,58%.

Вынос

Это прекрасное время, чтобы стать инвестором, заинтересованным в высокодоходных ETF и ежемесячных выплатах, поскольку теперь доступно множество вариантов, соответствующих этим критериям.

Для первых четырех ETF, перечисленных здесь, инвесторы должны понимать компромиссы, описанные выше. Пока им это удобно, эти типы ETF могут быть полезной частью хорошо сбалансированного портфеля.

Из них мне больше всего нравятся JEPI и JEPQ, учитывая их доходность и более низкие коэффициенты расходов. SPYI выглядит интересно, учитывая его зарождающуюся производительность, но его сборы немного выше, чем у JEPI и JEPQ. Между тем, QYLD также дороже, чем два ETF JPMorgan, и его долгосрочный послужной список не впечатляет (хотя еще неизвестно, будут ли доходности JEPI, JEPQ и SPYI в конечном итоге больше похожи на доходность QYLD после того, как они существовал дольше).

SDIV является наименее привлекательным вариантом из этих пяти, несмотря на то, что он имеет самую высокую доходность, основанную на том факте, что он потерял деньги за эти годы.

В заключение, JEPI и JEPQ выглядят как два самых сильных варианта высокодоходных ETF с ежемесячными дивидендами, SPYI стоит посмотреть, а QYLD и SDIV сейчас выглядят менее привлекательными.

- экономические новости 2023

- обзор рынка акций США

- новости американских компаний

- дивиденды американских компаний 2023

- фундаментальный анализ рынка

- как заработать деньги 2023

- какие акции купить

- акции роста США

- торговые идеи

- инвестидеи 2023

- технический анализ акций

Свежие новости по теме: Американский рынок акций

-

Акции и компании СШАчитать 3 мин.

Финансовый фейерверк Fantom: всплеск в первом квартале 2024 года

-

Акции и компании СШАчитать 2 мин.

Президент Байден представляет мегацентр обработки данных Microsoft (NASDAQ:MSFT) в Висконсине

-

Акции и компании СШАчитать 3 мин.

Прибыль SHOP: Shopify упала после неожиданного убытка в первом квартале и разочаровывающего прогноза

-

Акции и компании СШАчитать 2 мин.

Инсайдерская торговля: Caesars Entertainment (NASDAQ:CZR) Инсайдер покупает акции на сумму $1,5 млн.

-

Акции и компании СШАчитать 3 мин.

TikTok занимает твердую позицию против закона о продаже или запрете

-

Акции и компании СШАчитать 1 мин.

Руководители CMC Markets инвестируют в рост компании

-

Акции и компании СШАчитать 1 мин.

Акционеры Airea plc одобряют решения годового общего собрания акционеров

-

Акции и компании СШАчитать 1 мин.

Sanderson Design Group объявляет об открытии нового офиса

-

Акции и компании СШАчитать 2 мин.

Акции Великобритании: Акции Wetherspoon (JDW) взлетели на фоне обнадеживающего торгового отчета