💬 Кевин О’Лири говорит, что государственные расходы подтолкнут S&P 500 выше — вот 3 акции с «сильной покупкой», на которые можно сделать ставку

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Кевин О’Лири говорит, что государственные расходы подтолкнут S&P 500 выше — вот 3 акции с «сильной покупкой», на которые можно сделать ставку

В этом году индекс S&P 500 продемонстрировал очень солидную прибыль, но есть основания полагать, что это только начало устойчивого многолетнего ралли.

По крайней мере, так считает звезда сериала «Акула» Кевин О'Лири, который считает, что, хотя различные сектора экономики США будут сталкиваться с рядом трудностей, S&P 500 готов воспользоваться импульсом увеличения государственных расходов. в ближайшие годы. О'Лири ожидает, что Закон о чипах и науке вместе с Законом о снижении инфляции вльет значительную сумму денег в экономику США, что приведет к росту цен на акции.

«Это деньги, которые мы собираемся печатать, — говорит О'Лири, — и куда они идут? Все в S&P 500… Вы хотите владеть S&P, пока ждет столько сухого порошка».

Именно такие новости нравятся инвесторам, и, помня об этом, мы выбрали из базы данных TipRanks 3 членов S&P разных оттенков, но с одной объединяющей характеристикой — все они оценены консенсусом аналитиков как «Сильные покупки». Итак, давайте выясним, что заставляет их делать ставки в условиях роста акций.

BorgWarner Inc. (BWA)

Автомобильная промышленность претерпевает масштабные преобразования, но независимо от изменений всегда будет потребность в хороших силовых установках, и именно здесь BorgWarner выходит на рынок. Уже более века BorgWarner лидирует в этих технологиях.

Компания известна своим вниманием к разработке передовых технологий двигателей, включая системы турбонаддува, системы трансмиссии и решения по электрификации. Эти технологии играют жизненно важную роль в повышении эффективности, производительности и экологичности транспортных средств, тем самым способствуя переходу отрасли к более экологичным вариантам транспортировки.

Доходы BorgWarner неуклонно росли в течение последних нескольких кварталов, и это снова подтвердилось в недавно выпущенном отчете за второй квартал. Выручка показала 3,67 миллиарда долларов (проформа для выделения PHINIA), что на 22% больше, чем за тот же период год назад, но немного не соответствует ожиданиям на 1,71 миллиона долларов. В итоге компания показала хороший бит с прил. EPS в размере 1,05 доллара США опережает прогноз Street на 0,13 доллара США.

Однако поставщик автозапчастей не оправдал ожидания. Компания прогнозирует, что чистые продажи в 2023 году достигнут диапазона от 14,2 до 14,6 млрд долларов, что меньше 14,77 млрд долларов, ожидаемых на Уолл-стрит. Следовательно, акции упали после публикации отчета.

Тем не менее, аналитик Barclays Дэн Леви считает, что недавнее событие может послужить катализатором для акций. В начале июля компания успешно провела отделение PHINIA, которое охватывает ее топливные системы и послепродажный бизнес, сформировав независимую публичную компанию. Этот стратегический шаг позволяет BorgWarner сосредоточиться на передовых автомобильных технологиях, таких как электромобили, что, по словам Леви, является хорошим шагом.

«Поскольку вращение PHINIA завершено, мы считаем, что больше внимания следует уделить ускоренному переходу BWA к миру электромобилей», — пояснил Леви. «Как мы отметили после CMD (день рынков капитала) BWA в начале июня, мы считаем, что BWA ускоряет свою стратегию перехода к миру электромобилей, что подчеркивает, почему мы считаем BWA недооцененной компанией и акциями. И хотя при переходе, безусловно, существуют риски, и прогресс не будет линейным, мы, тем не менее, считаем, что продолжающийся прогресс в демонстрации того, что BWA может демонстрировать устойчивый рост и стабильную прибыль в мире электромобилей, в конечном итоге положительно отразится на цене акций».

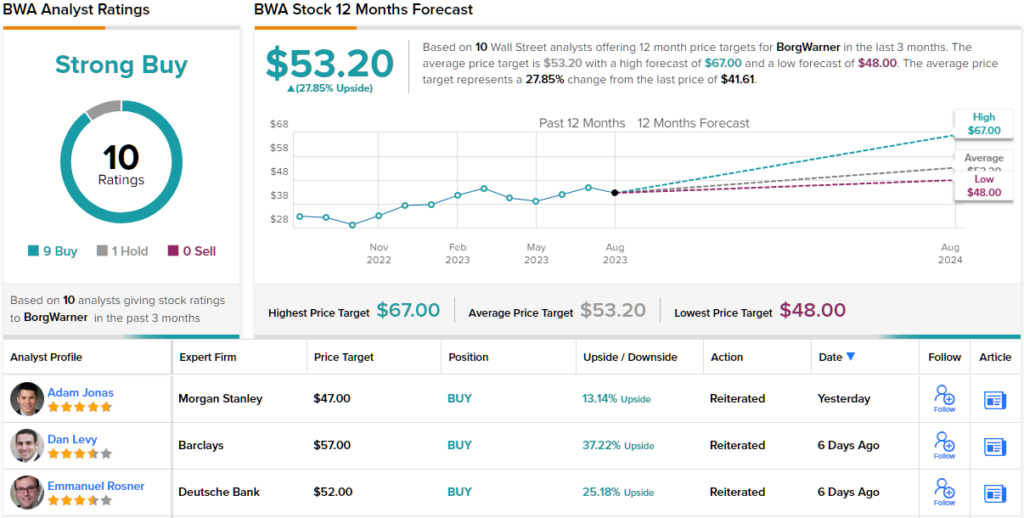

Эти комментарии лежат в основе рейтинга Леви «Перевес» (то есть «покупать») на BWA, в то время как его целевая цена в $57 предполагает, что акции вырастут на 37% в ближайшие месяцы. (Чтобы посмотреть послужной список Леви, нажмите здесь)

В целом, некоторые акции производят положительное впечатление на аналитиков Уолл-стрит, и BWA — одна из них. Компания имеет консенсус-рейтинг Strong Buy, основанный на 9 покупках и 1 удержании. Средняя цель на уровне 53,20 доллара предполагает годовой рост акций примерно на 28%. (См. прогноз запасов BWA)

Аляска Эйр Групп (ALK)

Давайте отойдем от автозапчастей и перейдем к авиационной отрасли. Компания Alaska Air, базирующаяся в Сиэтле, штат Вашингтон, занимает видное место среди авиакомпаний США. Фактически, она занимает пятое место среди авиакомпаний Северной Америки по количеству перевезенных пассажиров.

Закрепившись в партнерстве с региональными партнерами, Horizon Air и SkyWest Airlines, Alaska Air организует обширную сеть, в первую очередь предназначенную для соединения городов вдоль западного побережья США. Эта сложная сеть простирается до более чем 100 пунктов назначения на территории Соединенных Штатов, а также достигает Гватемалы, Белиза, Канады, Коста-Рики и Мексики. Хотя Аляска известна своей обширной сетью внутренних и международных рейсов, ее также ценят за ее приверженность качественному обслуживанию и удовлетворенности клиентов.

Хорошо известно, что авиационная отрасль сильно пострадала от пандемии, но спрос снова на высоте, о чем свидетельствует рекордный доход, полученный в недавнем квартальном отчете Аляски за 2 квартал 2023 года. Выручка достигла 2,84 млрд долларов США, что на 6,8% больше, чем в прошлом году, что превысило прогнозы на 70 млн долларов США. На другом конце шкалы был решающий удар в качестве прил. Прибыль на акцию в размере $3 превзошла прогноз на $0,30.

Тем не менее, поскольку цены на проезд упали, перспективы были немного разочаровывающими. Ожидается, что выручка за год вырастет на 8-10% по сравнению с 2022 годом, но Street ожидала роста на 11%.

Для аналитика Raymond James Саванти Сита еще одна метрика представляет собой негативное развитие, хотя это не умаляет ценностного предложения компании.

«Нехарактерно, — отметил Сит, — обновление CASM Аляски (стоимость за доступную милю места)-ex (затраты на единицу топлива) {Аляска повторила прогноз 2023 (1)-(3)% CASM-ex} было несколько разочаровывающим, но она по-прежнему имеет одни из лучших тенденций в годовом исчислении в 2023 г. и, вероятно, в 2024 г. В свою очередь, мы ожидаем, что она сохранит лучшую в отрасли маржу до налогообложения в США и один из лучших балансов в 2023–2025 гг. Таким образом, наряду с привлекательным вознаграждением за риск, мы подтверждаем нашу рекомендацию «Сильная покупка» на ALK».

Этот рейтинг «Сильная покупка» подкреплен целевой ценой в 75 долларов, что предполагает потенциал роста в 60% от текущих уровней. (Чтобы просмотреть послужной список Сита, нажмите здесь)

Никто не спорит с этим взглядом на Уолл-стрит. Консенсус-рейтинг «Сильная покупка» основан только на покупках — всего 7 баллов. Прогноз предполагает годовой прирост ~ 39%, учитывая, что средняя цель составляет 64,86 доллара. (См. прогноз запасов ALK)

Роллинз, Инк. (РОЛ)

Мы снова изменим курс и вернемся на землю, чтобы взглянуть на Rollins, компанию, которая специализируется на борьбе с вредителями и сопутствующих услугах. С момента основания в 1948 году компания Rollins стала лидером в отрасли борьбы с вредителями, известной своей приверженностью предоставлению эффективных решений для широкого спектра проблем, связанных с вредителями. Компания Rollins со штаб-квартирой в Атланте, штат Джорджия, работает через сеть дочерних брендов, наиболее заметным из которых является Orkin, один из самых известных мировых брендов средств борьбы с вредителями.

Компания обслуживает более 2,8 млн клиентов (бытовых и коммерческих) в Северной Америке, Южной Америке, Европе, Азии, Африке и Австралии, и эта клиентская база принесла Rollins выручку в размере 820,75 млн долларов в недавно опубликованном отчете за второй квартал, что на 14,9% больше, чем в предыдущем квартале. квартал прошлого года. Эта цифра также превзошла консенсус-прогноз на 15,01 миллиона долларов. На другом конце шкалы результат оказался не таким хорошим: прибыль на акцию в размере 0,23 доллара оказалась меньше ожидаемой на 0,01 доллара.

Инвесторы не были в восторге от неоднозначного отчета, и на следующей сессии акции продемонстрировали нисходящий тренд. Тем не менее, аналитик РБК Ашиш Сабадра видит в этом много интересного и считает, что инвесторы должны воспользоваться любым откатом.

«Выручка оказалась намного выше наших/консенсусных ожиданий, несмотря на необычно медленный июнь, которого мы ожидали. Хотя органический рост жилой недвижимости был немного ниже наших оценок и замедлился по сравнению с 1 кварталом 2023 года, сильное начало июля сулит хорошие результаты. На операционную маржу повлияли разовые статьи. Заглядывая вперед, мы ожидаем, что выручка продолжит расти в % hsd, увеличится маржа, а ROL будет использовать свой баланс для создания акционерной стоимости. Мы остаемся покупателями при любой краткосрочной слабости акций», — считает Сабадра.

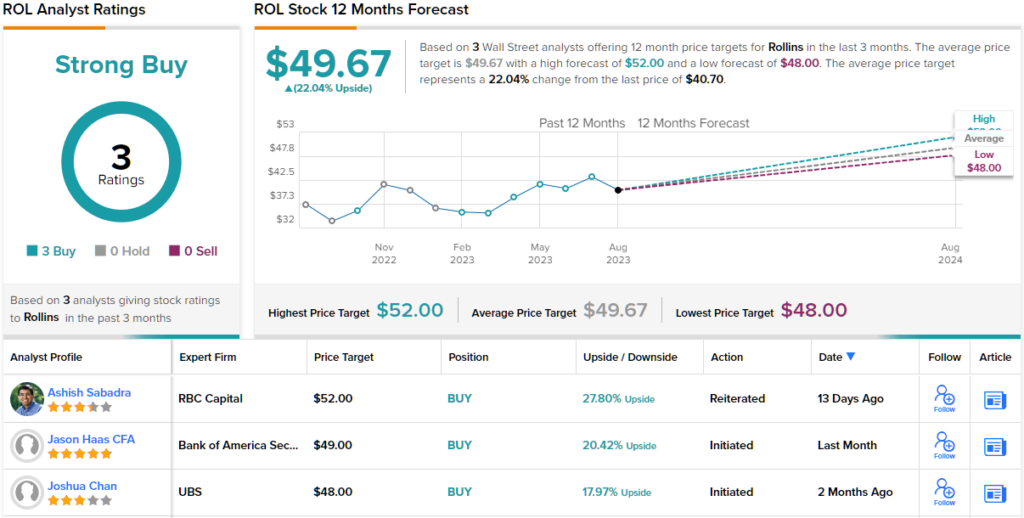

Сабадра добавляет к своему комментарию оценку «Выгоднее» (т.е. «Покупать») и завершает свою позицию целевой ценой в 52 доллара, что свидетельствует о его уверенности в потенциале роста ~ 28% в течение следующих 12 месяцев. (Чтобы посмотреть послужной список Сабадры, нажмите здесь)

Два других аналитика недавно присоединились к обзорам ROL, и они также положительны, присвоив акциям консенсус-рейтинг Strong Buy. Аналитики прогнозируют рост акций на 22% в ближайшие месяцы, учитывая, что средняя цель в настоящее время составляет $49,67. (См. прогноз акций Rollins)

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Сотни бизнес-лидеров призывают запретить искусственный сверхинтеллект

2025-11-01 просмотры: 308 -

Акции и компании США

Оповещение о судебном иске NUTX! Коллективный иск против Nutex Health

2025-11-01 просмотры: 158 -

Акции и компании США

Crocodile Garments назначает г-на Ли По Она заместителем директора

2025-11-01 просмотры: 416 -

Акции и компании США

Hang Yick Holdings назначает нового независимого неисполнительного директора

2025-11-01 просмотры: 229 -

Акции и компании США

Внеочередное общее собрание акционеров BAIC Motor в 2025 году утвердило ключевые рамочные соглашения

2025-11-01 просмотры: 228 -

Акции и компании США

Принц Гарри, Стив Возняк и Джеффри Хинтон присоединяются к Глобальному призыву остановить «сверхразумный» искусственный интеллект

2025-11-01 просмотры: 419 -

Акции и компании США

Uber (UBER) платит водителям 4000 долларов за то, чтобы они перешли на электричество, поскольку Трамп угрожает цели по нулевым выбросам

2025-11-01 просмотры: 410 -

Акции и компании США

Почему акции Arcturus Therapeutics (ARCT) сегодня упали на 55%?

2025-11-01 просмотры: 137 -

Акции и компании США

Archer Aviation (ACHR) заключила сделку на чемпионат мира по футболу в Лос-Анджелесе и расширила глобальные планы воздушного такси

2025-11-01 просмотры: 380