💬 Аналитики говорят, что эти акции с дивидендной доходностью 12% выглядят очень привлекательными прямо сейчас

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Аналитики говорят, что эти акции с дивидендной доходностью 12% выглядят очень привлекательными прямо сейчас

Последние шесть месяцев рынки были горячими. Темпы инфляции снижаются, Федеральная резервная система, как ожидается, снизит темпы повышения процентных ставок, акции технологических компаний растут благодаря искусственному интеллекту, и в целом S&P пять месяцев подряд росла до конца месяца. Июль.

Но разве мы только что видели черного лебедя?

Вчера агентство Fitch понизило кредитный рейтинг правительства США с AAA до AA+, заявив, что финансовая ситуация федерального правительства, вероятно, значительно ухудшится в течение следующих трех лет, и особо отметив: подорвал доверие к фискальному управлению».

После этого объявления акции упали, и теперь у всех на устах слово «долг». Снижение кредитного рейтинга служит суровым напоминанием инвесторам о том, что долг правительства США превышает 31 триллион долларов, и во время последней борьбы за потолок долга Белый дом предупредил, что фондовые рынки могут рухнуть, если правительство объявит дефолт.

В ответ на неопределенность инвесторы ищут более безопасные варианты, и защитные акции привлекают внимание. Высокодоходные дивидендные акции становятся привлекательным выбором, предлагая некоторую степень защиты от обесценивания акций, обеспечивая стабильный поток дохода.

На этом фоне некоторые аналитики с Уолл-стрит положительно оценили акции двух компаний с дивидендной доходностью 12%. Открыв базу данных TipRanks, мы изучили детали этих двух, чтобы выяснить, что еще делает их привлекательными для покупки.

Динекс Капитал (DX)

Во-первых, это Dynex Capital, инвестиционный фонд недвижимости (REIT), специализирующийся на ипотечных кредитах и ценных бумагах. Компания инвестирует в эти активы на основе кредитного плеча, вкладывая свои ресурсы как в агентские, так и в неагентские ипотечные ценные бумаги, а также в коммерческие ипотечные ценные бумаги. Dynex также поддерживает в своем портфеле ряд «унаследованных» инвестиций, секьюритизированных жилищных и коммерческих ипотечных кредитов на одну семью, которые компания создала в 1990-х годах.

Dynex следует нескольким простым правилам в управлении своим портфелем, используя сочетание дисциплинированного распределения капитала и комплексного управления рисками для получения долгосрочной общей прибыли со здоровым компонентом дивидендов. Как REIT, регулирующие органы требуют, чтобы Dynex возвращала прибыль непосредственно акционерам, а дивиденды представляют собой удобный способ соблюдения требований.

Этот дивиденд выплачивается ежемесячно по текущей ставке 13 центов или 39 центов за квартал. Последняя выплата дивидендов за июль была отправлена 1 августа; годовая ставка 1,56 доллара дает твердую доходность 12%.

Dynex подкрепляет свои дивиденды глубокими карманами и большим количеством ликвидности. Компания завершила 2 квартал 2023 года с денежными средствами и эквивалентными ликвидными активами на сумму более $561,5 млн, а ее балансовая стоимость увеличилась за квартал на 40 центов до $14,20 за акцию. Инвесторы заинтересуются тем, что общая экономическая прибыль Dynex составила 79 центов на акцию.

Среди быков есть аналитик Jones Research Мэтью Эрднер, который считает целесообразным рекомендовать акции Dynex покупать с целевой ценой в $14. Основываясь на текущей дивидендной доходности и ожидаемом повышении цены, потенциальная общая доходность акций составляет около 21%.

Комментарии Эрднера подтверждают его позицию; он пишет об акциях: «DX продолжает торговаться со скидкой по сравнению с резервом и стоит дешево по сравнению с аналогичными агентствами. Мы полагаем, что DX будет торговаться ближе к агентствам, поскольку капитал размещается с более широкими спредами и более высокими купонами. Реализованная прибыль от хеджирования, амортизация которой представляет собой налогооблагаемый доход, будет способствовать выплате дивидендов в 2023 году и в дальнейшем, даже несмотря на то, что чистый процентный доход (ЧПД) и традиционные показатели EAD остаются под давлением из-за более высоких затрат на финансирование».

Обращаясь теперь к остальной части Улицы, другим аналитикам также нравится то, что они видят. За последние три месяца не было назначено 3 покупки и ни одного удержания или продажи, что делает консенсус-рейтинг на DX «сильной покупкой». Акции оцениваются в 12,85 доллара, а средняя целевая цена в 14,33 доллара предполагает, что в следующем году они вырастут на 11,5%. (См. прогноз акций DX)

Чикаго Атлантик Финансы в сфере недвижимости (REFI)

Вторая акция в нашем списке — это еще один REIT, но с «изюминкой», особой нишей, заслуживающей более пристального внимания. В частности, Chicago Atlantic является предпочтительным кредитором в сфере недвижимости для растущего сектора каннабиса в США. Это не простая ниша. Каннабис, разрешенный для медицинского или рекреационного использования в 38 штатах, остается незаконным контролируемым веществом в соответствии с федеральным законодательством, что накладывает ограничения на операции Chicago Atlantic за пределами штата.

Компания справляется с этим, тщательно изучая нормативные барьеры в индустрии каннабиса и оптимизируя свою деятельность, чтобы обеспечить соблюдение различных законов штата и максимизировать эффективность. Кредитный портфель Chicago Atlantic на конец первого квартала этого года содержал обязательства по финансированию в размере 328,1 млн долларов США по 24 компаниям. Эта сумма включает 313,9 млн долларов текущих кредитов и 14,2 млн долларов будущего финансирования. Из общего числа 88% имеют плавающую процентную ставку.

Этот портфель принес $14,9 млн выручки в первом квартале, что на 51% больше по сравнению с прошлым годом и превысило прогноз на $476 000. В итоге прибыль на акцию в размере 60 центов на акцию оказалась на 9 центов лучше, чем ожидалось. Компания объявит свои результаты за 2 квартал 2023 года 9 августа, и аналитики ожидают, что прибыль на акцию по GAAP составит 54 цента, исходя из общей выручки в размере 15,08 млн долларов.

Особый интерес для инвесторов в дивиденды представляет компания Chicago Atlantic, которая в последний раз объявила о выплате дивидендов по обыкновенным акциям 16 июня за второй квартал. Платеж был произведен 30 июня по ставке 47 центов за обыкновенную акцию; при этой ставке годовой дивиденд составляет 1,88 доллара на акцию, что дает форвардную доходность в размере 12,5%.

Общее качество этого уникального REIT привлекло внимание аналитика JMP Аарона Хехта, который считает его хорошим выбором для инвесторов, желающих «попасть» в расширяющуюся индустрию каннабиса.

«Индустрия каннабиса столкнулась с препятствиями, связанными с застоем федерального регулирования, снижением цен на растения и ограниченным доступом к капиталу. Тем не менее, мы считаем, что высокие стандарты андеррайтинга REFI, ориентированные на динамику местного рынка, денежные потоки и покрытие активов, существенно улучшают профиль риска. REFI также является единственной оставшейся чистой ипотечной REIT для каннабиса, доступной на публичных рынках США… Мы считаем, что доступность рынков капитала со временем улучшится, и мы остаемся покупателями REFI», — написал Хехт.

Забегая вперед, Хехт дает акциям REFI рейтинг «Выгоднее» (то есть «покупать») с целевой ценой в 20 долларов, что предполагает годовой потенциал роста в 32%. (Чтобы посмотреть послужной список Хехта, нажмите здесь)

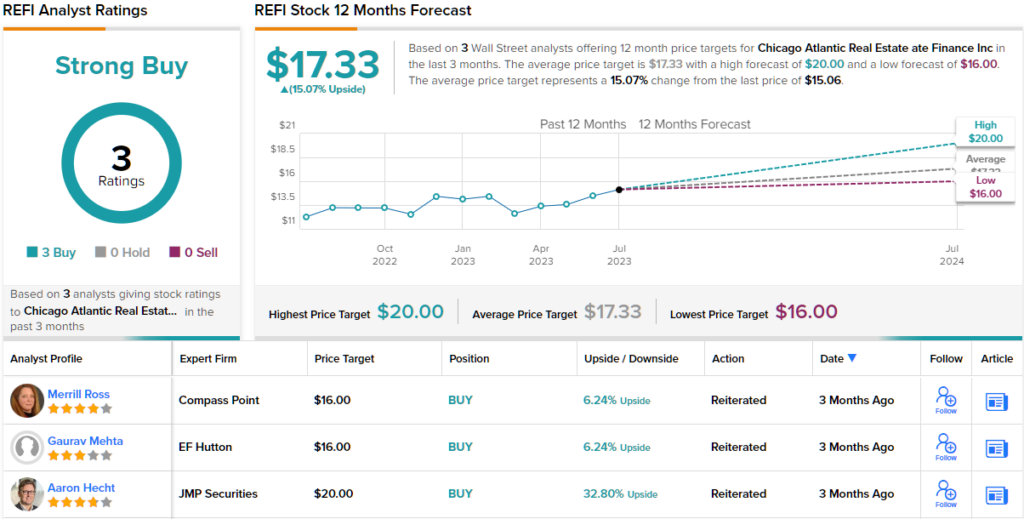

В целом, REFI получает консенсус-рейтинг «Сильная покупка» от аналитиков Street, единодушное мнение, о чем свидетельствуют 3 положительных отзыва аналитиков по акциям. REFI продается за 15,06 доллара, а его средняя целевая цена в 17,33 доллара предполагает, что впереди годичный прирост в 15%. (См. прогноз запасов REFI)

Чтобы найти хорошие идеи для торговли дивидендными акциями по привлекательным ценам, посетите сайт TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks об акциях.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Парящий золото берет на себя модный крипто

2025-09-10 просмотры: 176 -

Акции и компании США

Почему сегодня на 130% вырос на 130%?

2025-09-10 просмотры: 316 -

Акции и компании США

Guangdong Adway Construction сообщает о увеличении потерь в H1 2025

2025-09-10 просмотры: 298 -

Акции и компании США

Ф. Бенджамин обновляет розничное соглашение La Senza в Юго -Восточной Азии

2025-09-10 просмотры: 431 -

Акции и компании США

Suntec Reit обеспечивает благоприятное налоговое решение для австралийского траста

2025-09-10 просмотры: 393 -

Акции и компании США

TSMC, чтобы потерять статус без лицензий в США для сайта Китая, просмотреть Gear для защиты доступа на рынке

2025-09-10 просмотры: 413 -

Акции и компании США

BMW сгибает свои «супербрана», чтобы взять на себя соперников Tesla и китайцев

2025-09-10 просмотры: 304 -

Акции и компании США

Aon (Aon), чтобы разгрузить NFP Wealth Business обратно в Мэдисон Дирборн почти за 3 миллиарда долларов

2025-09-10 просмотры: 178 -

Акции и компании США

Лучшие аналитики остаются оптимистичными на стратегических акциях (MSTR), несмотря на недавние распродажи

2025-09-10 просмотры: 432