💬 Простая, но мощная стратегия VTI ETF является долгосрочным победителем

Простая, но мощная стратегия VTI ETF является долгосрочным победителем

Инвестиции не всегда должны быть сложными, и инвесторам не обязательно использовать сложные стратегии, чтобы добиться успеха. Возьмем, к примеру, ETF Vanguard Total Stock Market (NYSEARCA:VTI), простой и незамысловатый ETF, который на протяжении многих лет приносил своим инвесторам отличную прибыль. Давайте поближе познакомимся с этим многолетним победителем.

Какова стратегия VTI?

VTI — популярный ETF от пионера недорогих индексных фондов Vanguard, который может похвастаться массивными активами под управлением (AUM) в размере 318,5 миллиардов долларов. Этот AUM делает VTI четвертым по величине ETF на фондовом рынке сегодня. Как следует из названия, VTI стремится отслеживать показатели всего фондового рынка США (путем инвестирования в его базовый индекс, индекс общего рынка США CRSP).

Таким образом, вместо того, чтобы инвестировать в одну тему или сектор рынка или даже в один крупный индекс, такой как S&P 500 (SPX) или Nasdaq (NDX), если на то пошло, VTI делает еще один шаг и инвестирует во весь спектр публично- торговали американскими компаниями. Это означает, что VTI владеет более чем 3800 акциями США, включая компании с малой, средней и большой капитализацией.

Что мне нравится в этой стратегии, так это то, что VTI не оставляет камня на камне и дает инвесторам возможность использовать мощь и инновации всей широты и глубины публичных компаний США в своих портфелях, используя один инструмент.

VTI существует с 2001 года, так что у него было достаточно времени, чтобы составить последовательный послужной список, о котором мы расскажем позже в этой статье.

Более 3800 холдингов

Как упоминалось выше, VTI владеет невероятными 3837 акциями, что делает ее невероятно диверсифицированной. Кроме того, его 10 крупнейших активов составляют всего 25,9% фонда, что способствует диверсификации. Ниже вы найдете таблицу крупнейших активов VTI с использованием инструмента TipRanks.

Как видите, Apple (NASDAQ:AAPL) является крупнейшим холдингом VTI с весом 6,5%, что имеет смысл, поскольку Apple является крупнейшей компанией в мире по рыночной капитализации. Как вы можете догадаться из этого обзора, ведущие активы VTI в настоящее время выглядят несколько техноцентричными, хотя это не так. С самого начала это были одни из крупнейших компаний на рынке, и после невероятных успехов, которые многие из этих компаний продемонстрировали в 2023 году, они снова стали доминировать на рынке.

Вот почему так называемая «великолепная семерка» Apple, Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN), Nvidia (NASDAQ:NVDA), Alphabet (NASDAQ:GOOG) (NASDAQ:GOOGL), Meta Platforms (NASDAQ:GOOGL) :META) и Tesla (NASDAQ:TSLA) входят в топ-10 позиций VTI.

Однако, в отличие от ETF некоторых технологических или более широких рынков, где эти технологические акции с мегакапитализацией в совокупности составляют половину или более фонда, на них приходится чуть менее четверти активов VTI, поэтому позиционирование VTI не подвергает инвесторов чрезмерному риску. риск в этой горстке имен.

VTI также выходит далеко за рамки этих технологических гигантов — Berkshire Hathaway Уоррена Баффета (NYSE:BRK.B) и страховая компания UnitedHealth Group (NYSE:UNH) занимают два других места в топ-10, а за пределами топ-10 авуаров фонд становится гораздо более всеядным.

Энергетический гигант ExxonMobil (NYSE:XOM), финансовые компании, такие как JPMorgan Chase (NYSE:JPM), Visa (NYSE:V) и Mastercard (NYSE:MA), а также другие имена в сфере здравоохранения, такие как Eli Lilly (NYSE:LLY) и Merck (NYSE :MRK) занимают места в топ-20 холдингов VTI.

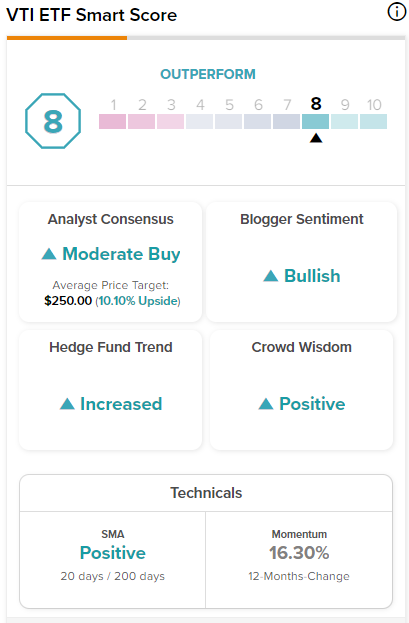

Лучшие активы VTI имеют как сильные, так и менее привлекательные оценки Smart Scores. Smart Score — это запатентованная система количественной оценки акций, созданная TipRanks. Он дает акциям оценку от 1 до 10 на основе восьми ключевых рыночных факторов. Smart Score 8 или выше эквивалентен рейтингу Outperform.

Пять из 10 лучших холдингов VTI имеют рейтинги Smart Scores, эквивалентные Outperform, а пять имеют нейтральные рейтинги. Сам VTI имеет рейтинг ETF Smart Score, равный 8.

По мнению аналитиков, стоит ли покупать акции VTI?

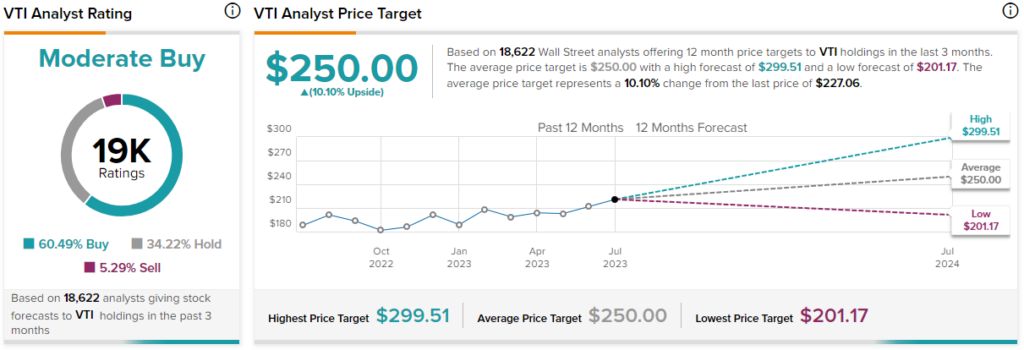

Обращаясь к Уолл-стрит, VTI имеет консенсус-рейтинг «Умеренная покупка», поскольку 60,49% оценок аналитиков — «Покупать», 34,22% — «Держать» и 5,29% — «Продавать». Средняя целевая цена акций VTI на уровне 250 долларов предполагает потенциал роста на 10,1%.

Стабильные результаты

За прошедшие годы VTI заработала солидный послужной список, зарекомендовав себя как долгосрочный победитель для инвесторов на самых разных временных горизонтах. За последний год общий доход фонда составил 18,9%. За последние три года общая годовая доходность VTI составила 13,8%. Его пятилетняя годовая доходность в размере 11,3% и 10-летняя годовая доходность в размере 12,3% также впечатляют. Инвестирование в ETF, который за целое десятилетие приносил двузначную прибыль, — отличный способ создать долгосрочное богатство.

С момента своего создания в 2001 году VTI имеет годовой доход в размере 8,1%. В совокупности инвестор, вложивший 100 000 долларов в VTI 10 лет назад, сегодня имеет 218 590 долларов, а инвестор, вложивший 100 000 долларов в ETF при его создании в 2001 году, сегодня будет иметь 456 230 долларов, что демонстрирует силу долгосрочного начисления сложных процентов.

Минимальные сборы

В дополнение к этой высокой производительности и всеобъемлющему портфелю, VTI также является привлекательной инвестицией из-за ее незначительных комиссий. Самый низкий коэффициент расходов VTI, составляющий всего 0,03%, является одним из самых дешевых, которые вы найдете в ETF. Инвестор, выделивший 10 000 долларов этому долгосрочному победителю, заплатил бы всего ничтожные 3 доллара в качестве комиссионных в первый год за свои инвестиции — меньше, чем чашка кофе во многих местах в наши дни.

Если предположить, что соотношение расходов остается постоянным с течением времени и что фонд получает прибыль 5% в год, через три года тот же самый инвестор будет платить всего 10 долларов в виде комиссий; через пять лет они заплатят всего 17 долларов, а через десять лет их общая сумма сборов составит всего 39 долларов. Инвестирование в ETF с такими низкими комиссиями является важным фактором, поскольку помогает инвесторам сохранять основную сумму своих портфелей с течением времени.

Хотя на первый взгляд это может показаться не таким уж большим, разница между VTI и комиссией в 0,03% и ETF с комиссией в 0,35% или 0,75%, например, огромна, если суммировать ее с течением времени. При тех же параметрах инвестор, вкладывающий те же 10 000 долларов в ETF с коэффициентом расходов 0,35%, заплатит 443 доллара комиссионных через 10 лет, в то время как инвестор, вкладывающий 10 000 долларов в ETF с коэффициентом расходов 0,75 %, заплатит колоссальные 871 доллар.

Жизнеспособный краеугольный камень для портфолио

Это не слишком причудливо или сложно, но VTI долгое время приносила своим инвесторам большие доходы. ETF предлагает достаточную ликвидность со средним ежедневным объемом более 2,7 млн акций за последние три месяца, а также предлагает дивидендную доходность в размере 1,5%.

Благодаря своему всеобъемлющему портфелю, который дает инвесторам доступ ко всей экономике США, подтвержденному послужному списку и минимальным комиссиям, VTI продолжает оставаться привлекательной инвестиционной возможностью, на основе которой инвесторы могут рассмотреть возможность создания своих портфелей.

- экономические новости 2023

- обзор рынка акций США

- новости американских компаний

- дивиденды американских компаний 2023

- фундаментальный анализ рынка

- как заработать деньги 2023

- какие акции купить

- акции роста США

- торговые идеи

- инвестидеи 2023

- технический анализ акций

Свежие новости по теме: Американский рынок акций

-

Акции и компании СШАчитать 1 мин.

Vecima Networks расширяет возможности DAA-решений в Германии

-

Акции и компании СШАчитать 1 мин.

Первые отчеты Majestic о прибыли и дивидендах за первый квартал 2024 года

-

Акции и компании СШАчитать 1 мин.

Fiera Capital, первый квартал 2024 г.: AUM и рост доходов

-

Акции и компании СШАчитать 4 мин.

Самые торгуемые акции по версии инвесторов TipRanks в апреле 2024 года

-

Акции и компании СШАчитать 3 мин.

Австралийские акции: вот что вам нужно знать о дивидендах Woolworths (WOW)

-

Акции и компании СШАчитать 2 мин.

3 лучшие акции для покупки сейчас, 08.05.2024, по мнению ведущих аналитиков

-

Акции и компании СШАчитать 2 мин.

Доходы TM: огромные прибыли, слабые перспективы и обратный выкуп в размере 1 трлн иен

-

Акции и компании СШАчитать 2 мин.

Apple (NASDAQ:AAPL) представляет новые версии iPad Air и iPad Pro

-

Акции и компании СШАчитать 1 мин.

Обновление QQQ ETF, 8 мая 2024 г.