💬 3 готовые к рецессии акции, которые нравятся аналитикам

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

3 готовые к рецессии акции, которые нравятся аналитикам

Фондовые рынки сейчас находятся в режиме бычьего рынка, и опасения рецессии, по-видимому, уменьшаются с каждым кварталом. Goldman Sachs (NYSE:GS) теперь видит 20-процентную вероятность (по сравнению с 25%) того, что экономика впадет в рецессию в течение следующих 12 месяцев. Несомненно, сейчас рецессия кажется менее вероятной, чем всего год назад, хотя мы якобы ближе к ней. Однако то, что экономисты снижают вероятность рецессии, не означает, что вы должны прямо сейчас отказаться от устойчивых к рецессии потребительских акций.

Поэтому давайте обратимся к инструменту сравнения TipRanks, чтобы свериться с тремя потребительскими акциями, которые, по-видимому, имеют хорошие возможности для реализации, независимо от того, как обстоят дела в экономике в предстоящем году.

Макдональдс (NYSE:MCD)

McDonald’s — это компания быстрого питания, которая, как правило, стабильно работает в любое время года. Благодаря своему впечатляющему ценовому меню у компании есть все необходимое, чтобы поддерживать высокие продажи, когда потребительский бюджет бьет по подбородку.

Акции неуклонно росли в течение прошлого года, отчасти благодаря нескольким показателям прибыли (в первом квартале 2023 года прибыль на акцию составила 2,63 доллара против консенсус-прогноза в 2,33 доллара) и значительному множественному расширению оценки. Несомненно, если вы прогнозируете неизбежную экономическую мягкость, есть несколько лучших «голубых фишек», в которых можно спрятаться, чем McDonald’s, который может рассматривать рецессию не столько как встречный ветер, сколько как попутный. Даже когда шансы на рецессию снижаются, я сохраняю оптимизм в отношении MCD, поскольку для роста ему не нужна помощь экономики.

На момент написания статьи акции MCD торгуются с исторической премией в 31,5 раза за отставание цены от прибыли (или в 27,3 раза вперед). Это значительно выше пятилетнего исторического среднего показателя в 28,6 раза, но все же ниже среднего показателя ресторанной индустрии в 33,3 раза. Если через год мы окажемся в рецессии, сегодняшней премии может оказаться недостаточно.

Забегая вперед, я ожидаю, что McDonald’s будет продолжать оставаться актуальным для молодых потребителей, поскольку он продолжает находить способы стать популярными в социальных сетях. Молочный коктейль Grimace — это последнее предложение, которое привлекло внимание пользователей TikToker. Директор McDonald’s по маркетингу и работе с клиентами Тарик Хассан проделал великолепную работу, чтобы снова сделать сеть бургеров крутой благодаря ностальгическим «культурным иконам».

Какова целевая цена акций MCD?

McDonald’s — это сильная покупка: аналитики 19 раз покупали и шесть держали. Средняя целевая цена акций MCD на уровне $320,96 предполагает потенциал роста на 8%.

Бренды хостесс (NASDAQ:TWNK)

Hostess Brands, производитель Twinkies и других кондитерских изделий, — прекрасный вариант, если вы все еще не уверены, что мы еще не вышли из леса в отношении потенциальной рецессии. За последние три квартала компании удалось превзойти прибыль с минимальной маржей (превзойти прибыль на акцию всего на копейки за последние два квартала). Тем не менее, инвесторам, похоже, понравилась высокая степень предсказуемости в условиях крайне неопределенной макроэкономической ситуации.

Если экономика столкнется с рецессией, Hostess — это имя, которое удержит свои позиции. Я сохраняю оптимизм в отношении акций, потому что, в конце концов, Twinkies не так уж и дороги, учитывая радость, которую они приносят.

Забегая вперед, Hostess ожидает роста выручки в диапазоне от 4% до 6%, а скорректированная прибыль на акцию — в диапазоне от 1,08 до 1,13 доллара. Учитывая то, как аналитики были точны с Hostess, я ожидаю, что ближайшие кварталы также будут соответствовать, независимо от того, начнут ли расти макроэкономические препятствия.

На момент написания статьи акции TWNK торгуются в 20,2 раза ниже соотношения цены и прибыли, что чуть ниже среднего показателя по индустрии фасованных продуктов (22,8 раза). В отличие от большинства других компаний, занимающихся потребительскими товарами, здесь нет дивидендов, но не беспокойтесь, так как за последние пять лет акции принесли 73,8% прибыли.

Хозяйка — это Умеренная покупка на Уолл-стрит, за последние три месяца было назначено четыре покупки и два удержания. Средняя целевая цена акций TWNK составляет 29,17 доллара, что предполагает потенциал роста на 17,5% отсюда.

Монделез (NASDAQ:MDLZ)

Mondelez — еще одна кондитерская компания, которая за последний год добилась более высоких квартальных доходов. Компания специализируется на печенье (например, Oreo), шоколаде (Cadbury) и других сладостях (жвачка и выпечка).

Хотя фасованные товары не известны своим ростом, Mondelez был более чем готов инвестировать, чтобы сохранить целевой показатель роста продаж в диапазоне 3%-5%. С сильными брендами, проверенной управленческой командой и потенциальной рецессией, которая все еще может назревать, я сохраняю оптимизм в отношении акций MDLZ.

В условиях инфляции Mondelez продемонстрировал впечатляющую способность ценообразования, и если рецессия действительно произойдет, я ожидаю большей устойчивости от всепогодной игры. На момент написания акции торгуются с коэффициентом 25,5-кратного отставания от цены к прибыли, что немного выше, чем у Hostess. Тем не менее, с хорошо покрытыми дивидендами в размере 2,1% и широким спектром устойчивых к рецессии брендов, я думаю, что премия по сравнению с аналогичной группой оправдана.

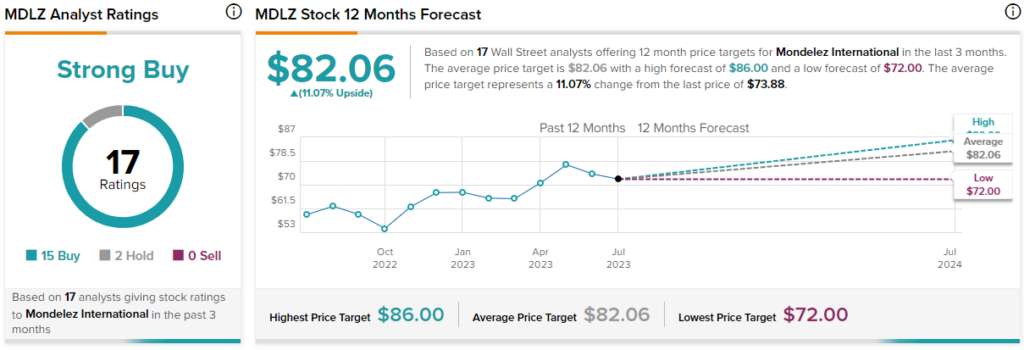

Mondelez — это сильная покупка, с 15 покупками и двумя удержаниями. Средняя целевая цена акций MDLZ на уровне $82,06 предполагает потенциал роста на 11,1%.

Заключение

Действительно, именно риски, которые находятся за пределами нашего радара, могут быть тем, что снова усиливает опасения по поводу рецессии. В этом отношении все же имеет смысл быть готовым к экономическому граду, даже если экономисты Goldman видят вероятность рецессии один к пяти, а не один к четырем. Из трех потребительских акций в этом материале аналитики ожидают наибольшего роста от Hostess (потенциал роста 17,5%).

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

BMO Capital Markets подтверждает «Рейтинг покупки» на акции Eli Lilly (lly)

2025-09-13 просмотры: 192 -

Акции и компании США

«Это потрясающе», - говорит топ -инвестор о акциях NIO

2025-09-13 просмотры: 345 -

Акции и компании США

«Общая экономическая неопределенность»: Home Depot (NYSE: HD) вырывает, когда он обращается к «нервному потребителю»

2025-09-13 просмотры: 387 -

Акции и компании США

Alphabet's (Googl) Waymo расширяет тестирование роботакси в Сиэтл и Денвер

2025-09-13 просмотры: 223 -

Акции и компании США

Американские биткойнские акции ревет из ворот, так как майнер, связанный с Трампом, стремится к повышению 2,1 миллиарда долларов

2025-09-13 просмотры: 407 -

Акции и компании США

Сентябрьский снижение ставки скачковал, когда падают вакансии, увольнения растут

2025-09-13 просмотры: 204 -

Акции и компании США

Трамп рискует питать «кризис доверия», - говорит бывший министр финансов.

2025-09-13 просмотры: 361 -

Акции и компании США

Wanguo International Mining Group завершает ключевые транзакции акций

2025-09-13 просмотры: 341 -

Акции и компании США

Hans Energy оптимизирует операции с ключевыми поправками к соглашению

2025-09-13 просмотры: 349