💬 Объяснение статистики крипто-налогов по всему миру в 2023 году от 2023-07-05

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Объяснение статистики крипто-налогов по всему миру в 2023 году

Отказ от ответственности: в разделе «Обсуждение отрасли» представлены идеи игроков криптоиндустрии, и он не является частью редакционного контента Cryptonews.com.

Налоги на криптовалюту больше нельзя игнорировать — в большинстве стран цифровые валюты облагаются налогом так же, как акции и другие активы. В большинстве случаев налоги взимаются с реализуемой крипто-прибыли и полученного дохода, такого как стейкинг и доходное фермерство.

Учитывая сложности и разные правила в разных регионах, это руководство охватывает все, что нужно знать о налогах на криптовалюту в 2023 году.

Объяснение основ крипто-налогов

Криптовалюты, такие как биткойн, определяются по-разному во всем мире. В то время как одни правительства рассматривают криптовалюты как собственность, другие классифицируют их как товар. В любом случае, большинство правительств взимают налоги с криптовалют, независимо от того, как они определяются.

Не существует универсальной основы для крипто-налогов. Необходимо учитывать множество переменных, таких как юрисдикция и индивидуальный профиль инвестора. Например, во многих странах предусмотрены ежегодные налоговые льготы на прирост капитала и дивиденды. Кроме того, могут применяться разные налоговые ставки в зависимости от уровня дохода человека.

Не существует универсальной основы для крипто-налогов. Необходимо учитывать множество переменных, таких как юрисдикция и индивидуальный профиль инвестора. Например, во многих странах предусмотрены ежегодные налоговые льготы на прирост капитала и дивиденды. Кроме того, могут применяться разные налоговые ставки в зависимости от уровня дохода человека.

Тем не менее, во многих странах есть некоторые общие знаменатели при налогообложении криптовалют:

Потери криптовалют также следует учитывать при расчете налогов. Это связано с тем, что многие страны позволяют инвесторам компенсировать потери капитала за счет своих годовых обязательств. Это может помочь уменьшить сумму налога, причитающегося в любой конкретный год.

Важно отметить, что существует бесконечный список переменных, которые необходимо учитывать при изучении крипто-налогов. Хотя это руководство дает представление об основах, инвесторам следует проконсультироваться с квалифицированным специалистом по налогам, имеющим опыт работы с криптовалютами и другими цифровыми активами.

Понимание налогов на криптовалюту 2023

Теперь мы более подробно рассмотрим, как криптовалюты облагаются налогом во многих юрисдикциях по всему миру.

Подавляющее большинство стран взимают налоги на прирост капитала с криптовалют. Это отражает другие классы активов, включая акции, ETF, товары и недвижимость. Иными словами, правительства будут облагать налогом элемент прибыли криптовалют.

Это означает, что во многих случаях налоги применяются только после продажи криптовалюты. Таким образом, если инвестор держит криптовалюту в своем кошельке, налоги не взимаются. Но как только инвестиции в криптовалюту будут обналичены, будут применяться налоги.

Как мы более подробно объясним позже, это позволяет некоторым инвесторам совершать стратегические продажи. Например, инвестор может подождать до следующего налогового года, чтобы обналичить деньги. Это может быть связано с тем, что их страна проживания предлагает ежегодные пособия на прирост капитала.

Давайте посмотрим на пример того, как налоги на прирост капитала работают в мире криптовалют:

Как отмечалось выше, резиденты многих стран получают ежегодное пособие до уплаты налога на прирост капитала.

Например, в Великобритании в настоящее время она составляет 6000 фунтов стерлингов. В США все делается по-другому, поскольку налога на прирост капитала можно избежать, если доход человека ниже 44 625 долларов.

Часто существует заблуждение, что налог на прирост капитала применяется только при конвертации криптовалюты обратно в фиатные деньги. Однако это просто не так. Налогооблагаемое событие может быть вызвано многими обстоятельствами, такими как обмен криптовалюты на криптовалюту и онлайн-покупки.

Часто существует заблуждение, что налог на прирост капитала применяется только при конвертации криптовалюты обратно в фиатные деньги. Однако это просто не так. Налогооблагаемое событие может быть вызвано многими обстоятельствами, такими как обмен криптовалюты на криптовалюту и онлайн-покупки.

Многие инвесторы не знают, что доход, связанный с криптовалютой, также облагается налогом. На самом деле, правила даже более строгие, чем в отношении прироста капитала. В конце концов, крипто-доход классифицируется как реализуемое налоговое событие, как только он получен.

Так что же такое крипто-доход и какие инвестиции он покрывает?

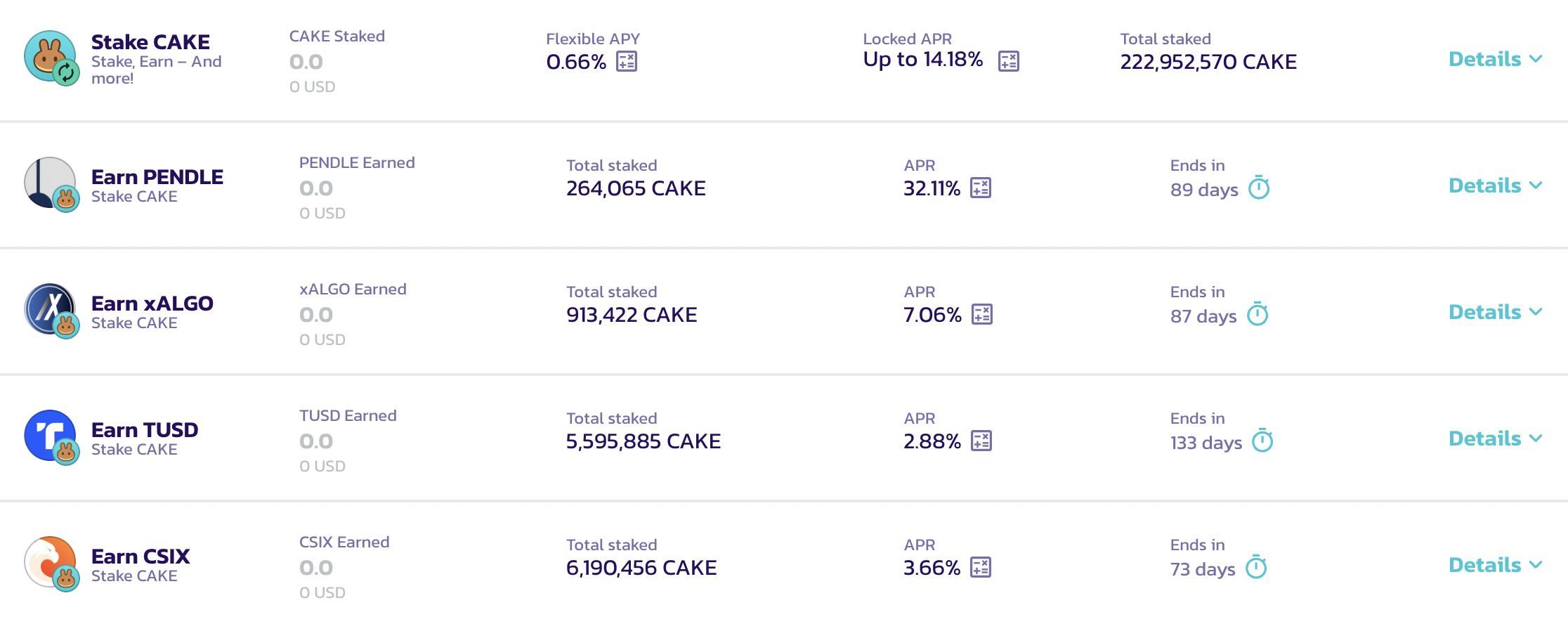

Проще говоря, любой пассивный доход, полученный от владения криптовалютой, например:

Конкретные правила налогообложения доходов от криптовалюты различаются в зависимости от юрисдикции. Однако мы обнаружили, что налоги обычно основаны на стоимости криптовалюты на дату получения дохода. Здесь все может стать очень запутанным. В конце концов, цена криптовалют будет меняться каждую секунду.

Это означает, что для целей налоговой отчетности инвесторы должны иметь надежные записи. Более того, некоторые крипто-доходные продукты распределяют доход каждые 24 часа. Это усложняет определение суммы налога, подлежащей уплате.

Давайте посмотрим на пример, чтобы помочь развеять туман:

В приведенном выше примере у инвестора уже есть два налогооблагаемых события. В большинстве случаев это необходимо добавить к общему доходу физического лица за соответствующий налоговый год. Но важно то, что конкретная сумма должна основываться на стоимости криптовалюты на момент ее поступления.

Более того, даже если стейкинговые криптовалюты не будут проданы в том же налоговом году, элемент дохода все равно должен быть выплачен. Конечно, многие страны не взимают налоги с доходов до тех пор, пока за год не будет заработана определенная сумма. Вот почему не существует универсальной основы для крипто-налогов.

Налоги на криптовалюту по странам

Мы с пониманием относимся к тому, что правила налогообложения криптовалюты могут сильно различаться в разных странах. Чтобы дать некоторое представление, мы теперь рассмотрим выбор юрисдикций и то, как они конкретно облагают налогом криптовалюты.

Начнем с того, как криптовалюта облагается налогом в США. Служба внутренних доходов США (IRS) рассматривает криптовалюты как собственность, а не как валюту. Проще говоря, это означает, что криптовалюты облагаются налогом так же, как акции и ETF.

Как и во многих странах, IRS будет выравнивать налог на прирост капитала только после того, как будет реализован элемент прибыли. Другими словами, когда криптовалюты продаются с прибылью.

Теперь то, как применяется налог на прирост капитала, зависит от того, как долго удерживались инвестиции в криптовалюту.

Однако, если инвестиции в криптовалюту удерживались более 12 месяцев, применяются «долгосрочные налоги на прирост капитала». Конкретная ставка налога на прирост капитала будет зависеть от дохода физического лица за соответствующий год.

Например:

В дополнение к приросту капитала IRS также взимает налоги с доходов, связанных с криптовалютой. Как упоминалось ранее, это включает в себя продукты DeFi, такие как криптоплатформы для выращивания урожая.

Он определяется так же, как стандартный доход, например, заработная плата. Например, предположим, что инвестор получает вознаграждение за стекинг на сумму 5000 долларов. В том же году они получили годовой оклад в размере 50 000 долларов. Таким образом, общий налогооблагаемый доход составляет 55 000 долларов США.

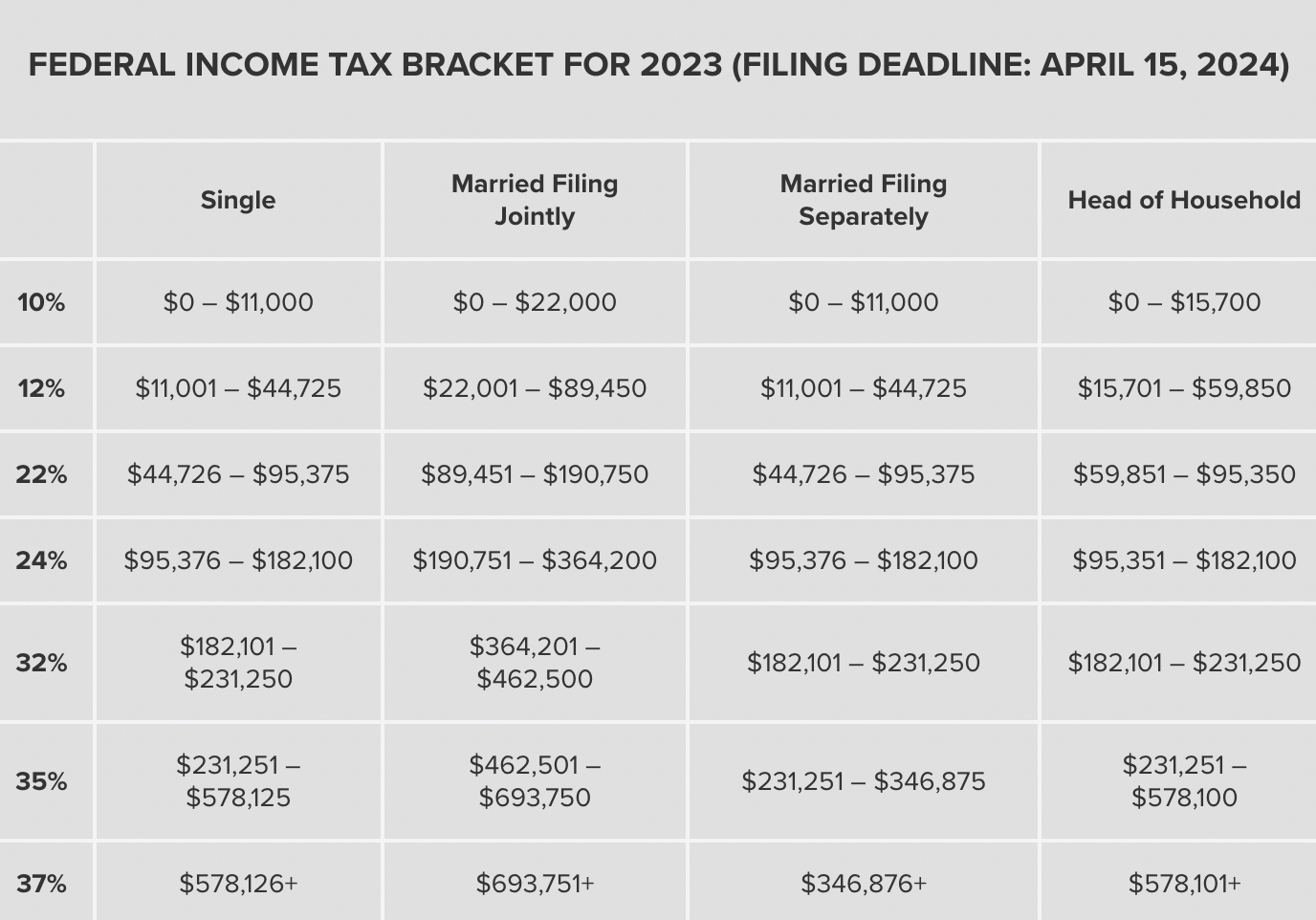

Конкретная ставка налога на крипто-доход будет зависеть от суммы, заработанной в течение года, как показано на изображении выше.

Можете ли вы заявить о крипто-убытках по налогам в США? Простой ответ — да — IRS позволяет резидентам США делать налоговые вычеты из убытков от торговли криптовалютами.

Можете ли вы заявить о крипто-убытках по налогам в США? Простой ответ — да — IRS позволяет резидентам США делать налоговые вычеты из убытков от торговли криптовалютами.

Великобритания имеет много общего с США, когда речь идет о налогах на криптовалюту. Например, прирост капитала облагается налогом на реализуемую прибыль, то есть при утилизации криптовалюты. Таким образом, налоги на прирост капитала не применяются, пока криптовалюты остаются нетронутыми в портфеле.

Как только криптовалюта продана, это вызывает налогооблагаемое событие. Это также имеет место, если криптовалюты обмениваются на другой цифровой актив. Или если покупка была совершена с помощью криптовалют.

Хорошей новостью является то, что резиденты Великобритании имеют ежегодную льготу по налогу на прирост капитала. Плохая новость заключается в том, что эта сумма была снижена с 12 300 фунтов стерлингов в сезоне 2022/23 до 6 000 фунтов стерлингов в сезоне 2023/24. Тем не менее, это по-прежнему потенциально означает, что британским инвесторам, возможно, не придется платить налог на прирост капитала в криптовалюте. Кроме того, это также позволяет им принимать стратегические решения при принятии решения об обналичивании.

Например:

В одном сценарии инвестор может решить продать все свои активы XRP. Это приведет к получению прибыли в размере 7000 фунтов стерлингов. Инвестор получает пособие на прирост капитала в размере 6000 фунтов стерлингов, что означает, что только 1000 фунтов стерлингов будут облагаться налогом.

Тем не менее, если они сократят свои продажи XRP всего до 16 000 фунтов стерлингов, это будет означать, что прирост капитала будет реализован только на 6 000 фунтов стерлингов. Таким образом, налог на прирост капитала не взимается. Это делается при условии, что инвестор не получил прироста капитала в другом месте в том же налоговом году. Например, путем продажи акций или имущества.

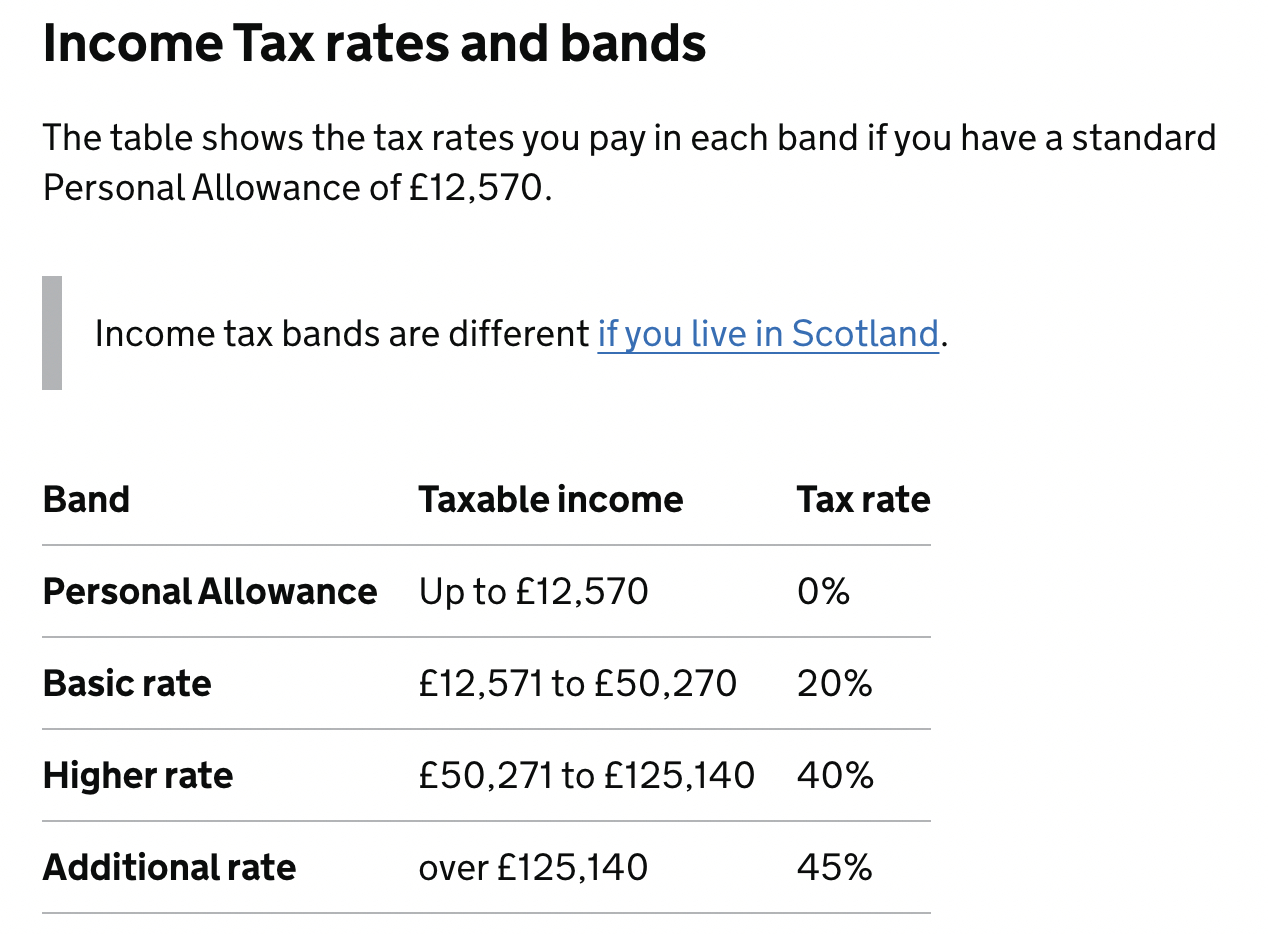

Конкретные ставки налога на прирост капитала в Великобритании зависят от категории налога на прибыль. Например, плательщики базовой ставки будут облагаться налогом по ставке 10%. В то время как те, кто находится на более высоком или дополнительном налоговом диапазоне, будут платить 20%.

Как и жители США, жители Великобритании также должны учитывать налоги на доходы от криптовалюты. Налоговые органы Великобритании определяют это как «прочие доходы». В Великобритании существует пособие на разные доходы в размере 1000 фунтов стерлингов. Таким образом, любой крипто-доход менее 1000 фунтов стерлингов не будет облагаться налогом.

Все, что превышает пособие в размере 1000 фунтов стерлингов, должно быть добавлено к годовому доходу за год. Налоги на доходы физических лиц в Великобритании зависят от заработанной суммы. Например, доход ниже 12 570 фунтов стерлингов вообще не облагается налогом. Все, что находится между 12 571 и 50 270 фунтов стерлингов, облагается налогом по ставке 20%.

Налоги на криптовалюту также применяются в Австралии. Проще говоря, австралийские власти определяют криптовалюты как активы, связанные с налогом на прирост капитала (CGT). Это то же самое, что и традиционные активы, такие как акции и ETF.

Тем не менее, налог на прирост капитала применяется только тогда, когда прибыль была реализована. Кроме того, сумма причитающегося налога будет зависеть от того, как долго удерживались инвестиции.

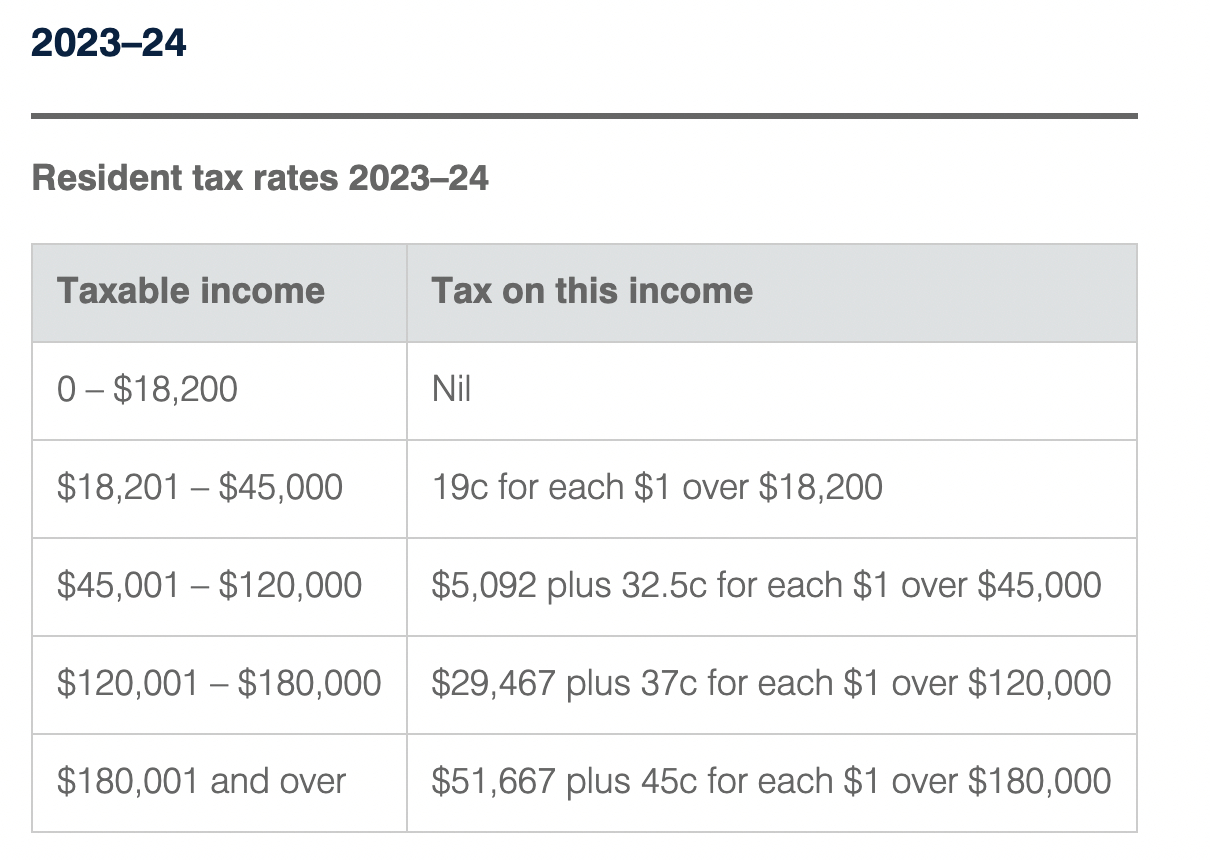

В любом случае прирост капитала будет добавлен к общему доходу человека за год. В совокупности это будет облагаться налогом по австралийской ставке подоходного налога, которая колеблется от 0% до 45%.

Давайте посмотрим на пример того, как работают налоги на криптовалюту в Австралии:

Теперь давайте рассмотрим тот же результат, но с инвестором, который держит свои биткойны более 12 месяцев.

Согласно вышеизложенному, удерживая свои инвестиции в криптовалюту в течение как минимум одного года, инвестор уменьшил свои налоговые обязательства с 3250 до 1625 долларов. Это подчеркивает важность стратегических продаж.

Что касается крипто-дохода, такого как стейкинг, он просто добавляется к годовому доходу за год. обратитесь к приведенному выше примеру для дополнительной ясности.

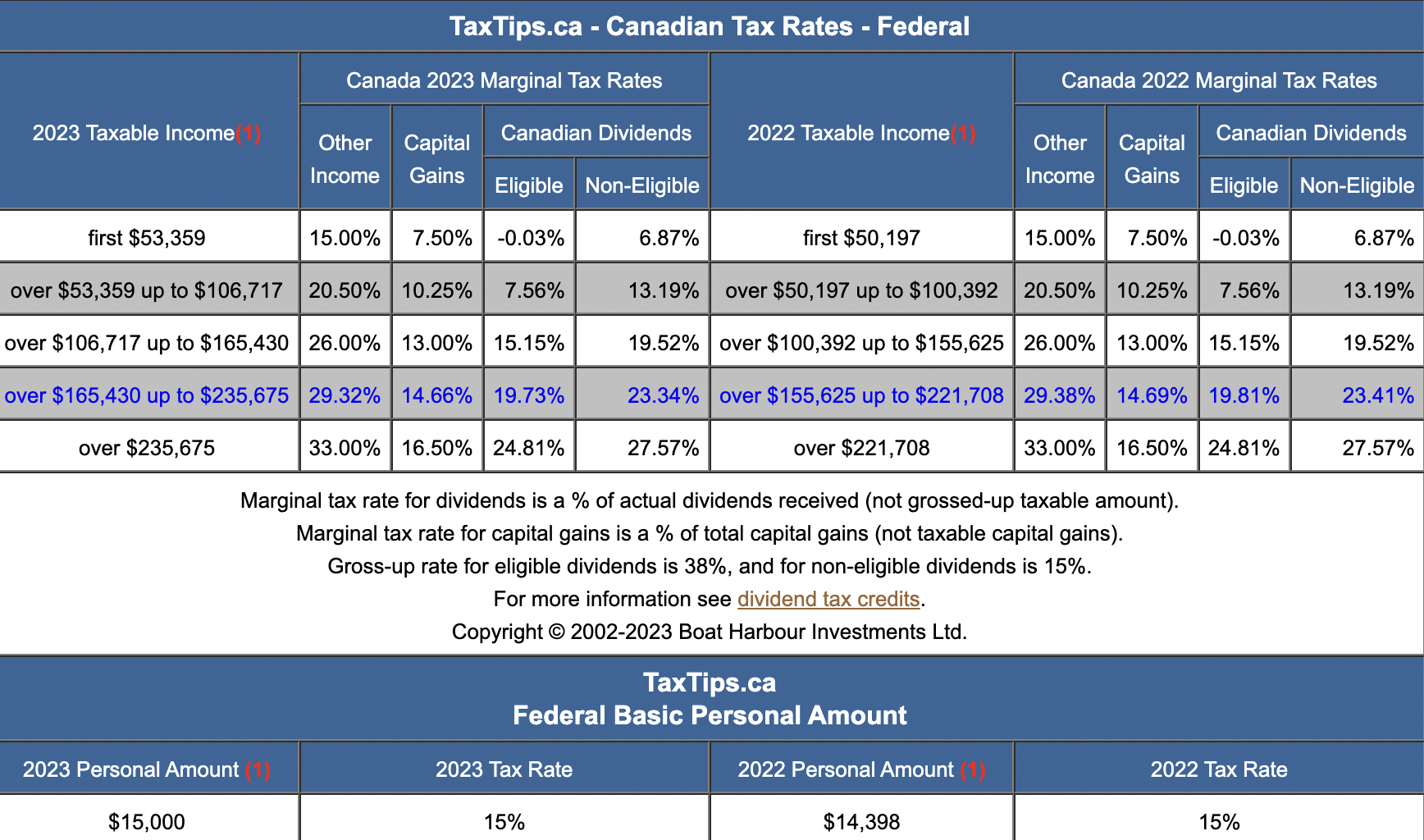

Агентство по доходам Канады (CRA) определяет криптовалюты как товары. Это означает, что доходы от криптовалюты могут облагаться налогом либо как доход, либо как прирост капитала. Тем не менее, в подавляющем большинстве случаев он будет облагаться налогом как прирост капитала. Выручка рассматривается как доход только в том случае, если криптовалюты являются частью коммерческого бизнеса.

Прирост капитала реализуется только после того, как криптовалюты продаются, обмениваются, дарятся или используются для покупки товаров. В этом случае только 50% прироста капитала подлежат налогообложению. Эта сумма затем добавляется к доходу физического лица за соответствующий налоговый год. В Канаде ставка подоходного налога может варьироваться от 15% до 33%, в зависимости от заработанной суммы.

Давайте посмотрим на пример того, как работают налоги на криптовалюту в Канаде:

В зависимости от индивидуальных обстоятельств инвестора могут быть доступны налоговые вычеты.

С точки зрения налога на стейкинг, доходное фермерство и другие доходы от криптовалюты — это просто добавляется к общему доходу за год.

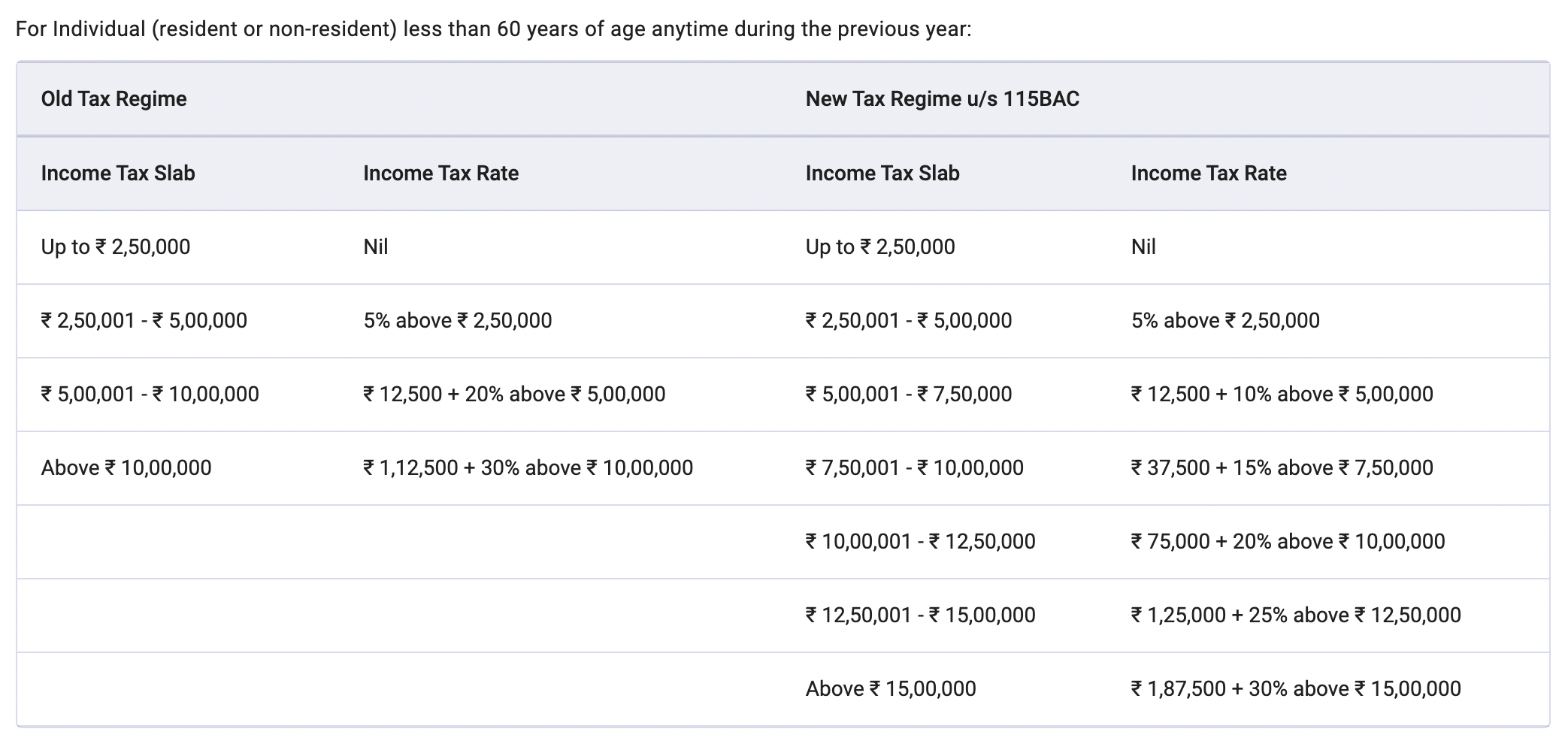

Налоги на криптовалюту в Индии являются одними из самых строгих в мире. Проще говоря, реализованная прибыль от криптовалюты взимается в размере 30%. Нет никаких вычетов, даже на потери капитала.

Кроме того, существует также 1% налога, вычитаемого у источника (TDS). За это отвечают криптобиржи, а это означает, что эта сумма будет вычтена до обработки вывода средств. Если резидент Индии использует одноранговую платформу, покупатель несет ответственность за внедрение TDS.

В любом случае, 1% TDS взимается с общей суммы продажи, а не с прироста капитала.

Вот пример того, как работают налоги на криптовалюту в Индии:

Кроме того, жители Индии будут платить налог на доход от криптовалюты. Эта сумма добавляется к годовому доходу физического лица и соответственно облагается налогом.

Если и когда криптовалюты, полученные в качестве дохода, будут проданы или проданы, будет применяться налог на прирост капитала в размере 30%.

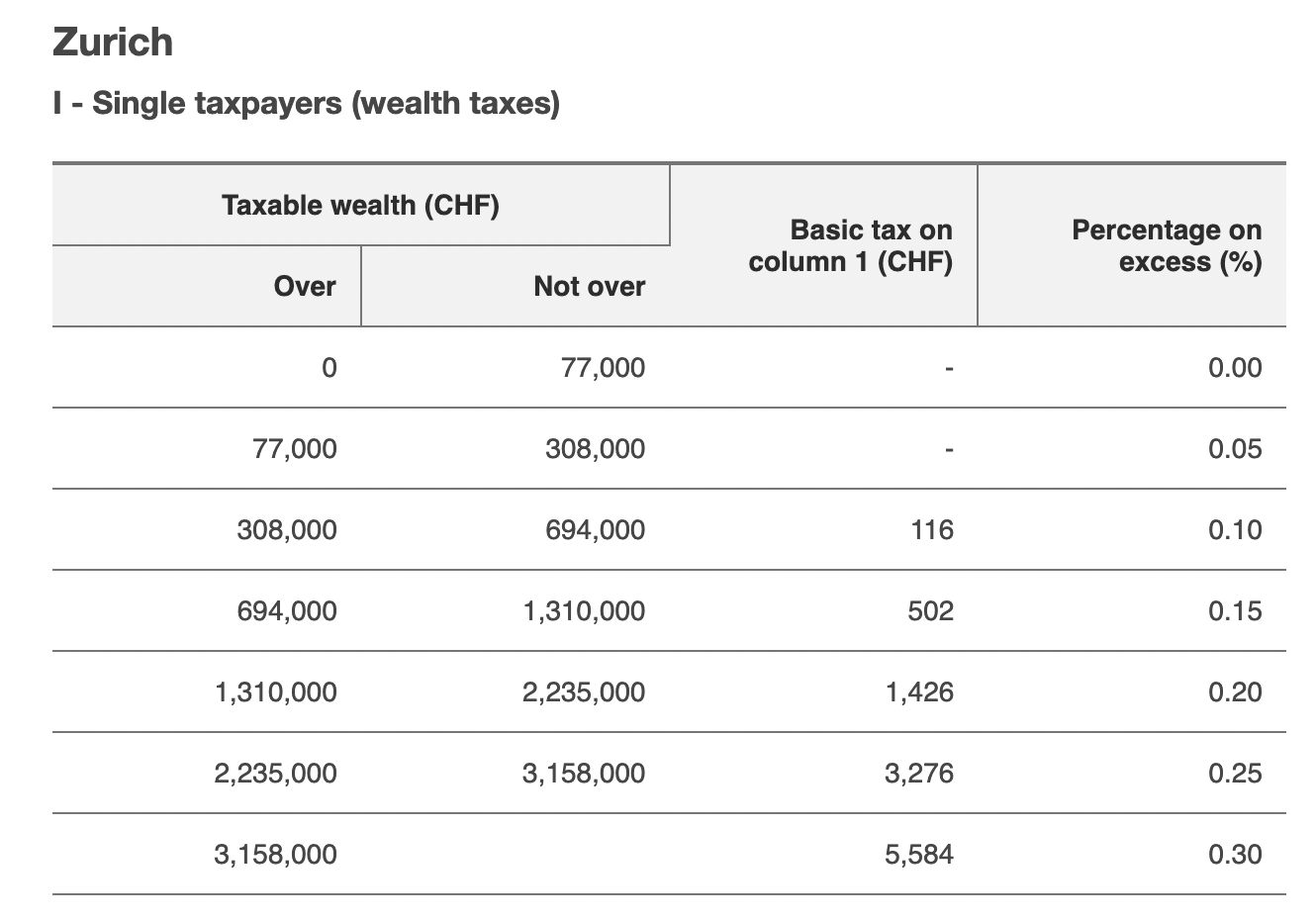

Инвесторы, базирующиеся в Швейцарии, будут рады узнать, что действуют одни из самых благоприятных для криптовалюты налоговых правил. Короче говоря, криптовалюты подпадают под действие системы налога на богатство, как и акции и другие традиционные ценные бумаги.

Это означает, что во многих случаях физические лица не будут платить никаких налогов на прирост капитала в криптовалютах. Тем не менее, есть некоторые квалификационные требования, которые необходимо выполнить.

Это включает в себя:

Если вышеуказанное право соблюдается, инвестор будет платить налог на богатство, а не на прирост капитала. Это колеблется от 0,13% до 1,1%, в зависимости от муниципалитета, в котором проживает инвестор. Важно отметить, что это основано на общей чистой стоимости физического лица, а также включает другие активы.

Что касается стейкинга, майнинга, доходного фермерства и других крипто-доходных продуктов, это будет облагаться налогом. В Швейцарии конкретная ставка подоходного налога будет зависеть от различных факторов. Например, сумма, заработанная за год, и муниципалитет, в котором проживает человек.

Зависит - нет налога на прирост капитала, если:

В этом случае налог на прирост капитала не применяется. Вместо этого налог на богатство уплачивается на общую стоимость собственного капитала человека. Это колеблется от 0,13% до 1,1%. Если вышеуказанные критерии не выполняются, может применяться налог на прирост капитала.

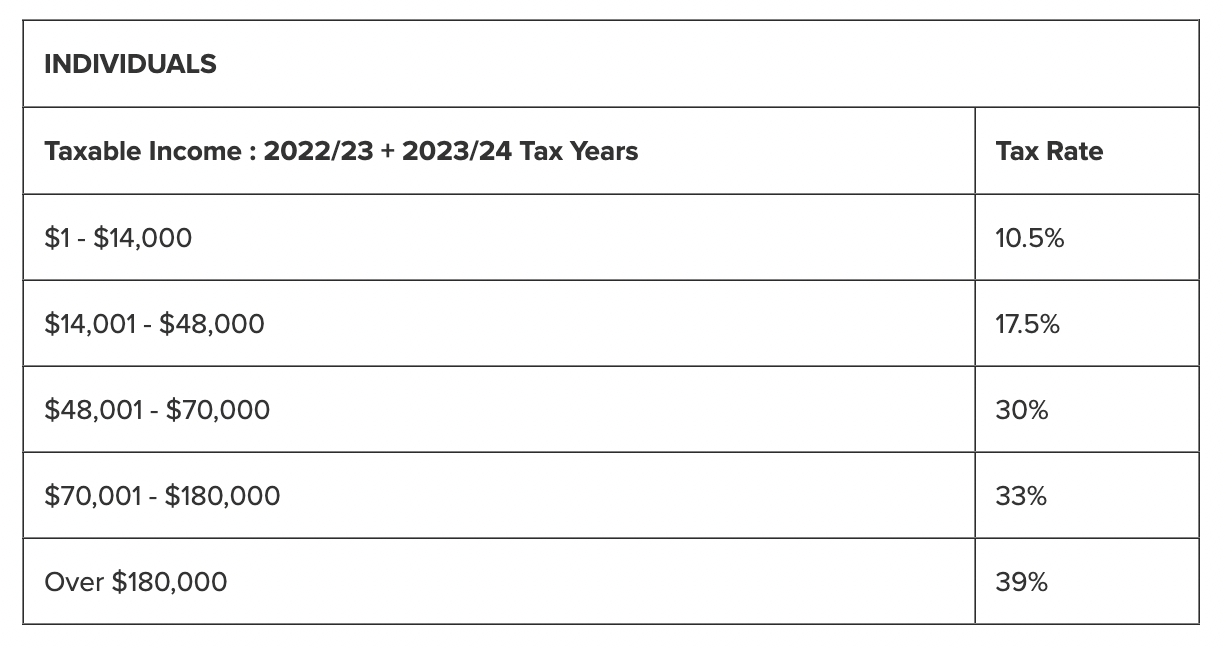

Согласно Доходу от доходов Новой Зеландии, криптовалюты классифицируются как собственность. Как и другие торгуемые активы, в Новой Зеландии нет системы налога на прирост капитала. Вместо этого прирост капитала просто добавляется к годовому доходу человека.

Затем он облагается налогом в налоговой категории физического лица. Это также относится к доходам от платформ крипто-стекинга, крипто-эйрдропов и других продуктов DeFi.

В этом случае инвестор заплатит налог в размере 10,5% на первые 14 000 долларов. Затем 17,5% на остальные.

Налоги на криптовалюту в других регионах мира

Теперь давайте рассмотрим некоторые налоги на криптовалюту, применимые в других регионах мира:

Хотите узнать о налогах на криптовалюту в Европе? В Европейском Союзе нет единой налоговой системы. Таким образом, у отдельных государств-членов есть свои правила в отношении налогов на криптовалюту.

В подавляющем большинстве случаев прирост капитала облагается налогом после его реализации. Это будет по соответствующей налоговой ставке юрисдикции. Это также относится к полученному доходу, например, к ставкам.

Удивительно, но одним из главных исключений из этого правила является Германия. Хотя в Германии одни из самых высоких налоговых ставок в мире, жители могут не платить налог на прирост капитала при инвестициях в криптовалюту. Единственное требование состоит в том, чтобы криптовалюты хранились не менее одного года.

Португалия — еще один пример благоприятных налоговых правил для долгосрочных держателей криптовалюты. По данным Bloomberg, налог на прирост капитала не применяется, если инвестиции удерживались не менее одного года. В противном случае прирост капитала будет облагаться налогом по ставке 28%.

Как и в Европе, налоги на криптовалюту в Азии сильно различаются в зависимости от юрисдикции. Сингапур и Гонконг, например, не взимают налог на прирост капитала с криптовалют или любых других активов.

Жители Малайзии также получат выгоду от необлагаемой налогом прибыли от криптовалюты. Однако это применимо только к лицам, которые не получают свой основной источник дохода от криптовалют.

Напротив, прибыль, полученная от торговли криптовалютой в Таиланде, облагается налогом в размере до 35%. Конкретная ставка будет варьироваться в зависимости от индивидуальных обстоятельств, таких как общий доход, полученный за год.

Кроме того, может применяться налог у источника в размере 15%, если продажа криптовалюты была произведена на криптобирже, которая не была одобрена SEC Таиланда.

Налоги на криптовалюту в Африке различаются в зависимости от страны.

Например, с мая 2023 года инвесторы, базирующиеся в Нигерии, теперь должны будут платить 10-процентный налог на прирост капитала с торговой прибыли. Ранее Нигерия была одной из лучших безналоговых стран для криптовалют.

В Южной Африке жители следуют той же системе, что и в Новой Зеландии. Это связано с тем, что прирост капитала от инвестиций в криптовалюту добавляется к общему доходу, полученному за год. Затем он облагается совокупным налогом по применимой налоговой ставке.

Примеры стран без налога на криптовалюту

В этом разделе мы рассмотрим некоторые из самых дружественных к криптографии налоговых органов в мире.

Пуэрто-Рико — одна из лучших стран для инвесторов в криптовалюту, которые добились прироста капитала.

Это связано с Законом 22 (Закон об индивидуальных инвесторах), который позволяет резидентам пользоваться нулевой ставкой налога на прирост капитала с реализованной прибыли.

Однако это при условии, что криптовалюта была куплена, будучи резидентом страны.

Проще говоря, в Гонконге нет налога на прирост капитала для физических лиц. Таким образом, независимо от того, получил ли человек прибыль от криптовалют, акций или любого другого актива, налоги не требуются. Единственное исключение — если продажа криптовалюты связана с коммерческой деятельностью.

Как мы упоминали ранее, Германия благоприятна для долгосрочных инвесторов в криптовалюту. Пока криптовалюты хранятся в течение 12 месяцев или более, налог на прирост капитала не взимается.

Более того, если криптовалюта была продана в течение 12 месяцев с момента ее покупки, но прибыль составляет менее 600 евро — налог платить не нужно.

Германия также может быть благоприятной для людей, получающих доход от криптовалюты. Это связано с тем, что ставка, выращивание урожая и другие виды доходной деятельности не облагаются налогом при одном условии — физическое лицо воздерживается от продажи в течение как минимум 10 лет.

Это может понравиться инвесторам, которые очень настроены на лучшие монеты для ставок, такие как Ethereum и Cardano.

Дубай и ОАЭ в целом являются не только одной из самых благоприятных для налогообложения стран для криптовалют, но и по большинству измеримых показателей.

Короче говоря, резиденты Дубая для целей налогообложения не будут платить налог на прирост капитала. Это происходит независимо от того, сколько или сколько времени хранились криптовалюты.

Кроме того, Дубай также подходит для избежания налогов на доход от криптовалюты. Как сообщает PwC, подоходный налог с физических лиц на федеральном уровне или на эмиратском уровне вообще отсутствует.

Как подавать налоги на криптовалюту: что нужно знать об отчетности

Прежде всего, важно помнить, что требования к отчетности по налогам на криптовалюту будут различаться в разных странах.

Подавляющее большинство из которых мировые налоговые органы заинтересованы только в реализуемой прибыли. Это означает, что редко требуется сообщать о криптовалютах, которые не были утилизированы. Просто помните, что это включает не только продажу криптовалюты обратно в наличные деньги, но и торговлю ими и их трату.

Подавляющее большинство из которых мировые налоговые органы заинтересованы только в реализуемой прибыли. Это означает, что редко требуется сообщать о криптовалютах, которые не были утилизированы. Просто помните, что это включает не только продажу криптовалюты обратно в наличные деньги, но и торговлю ими и их трату.

После того, как криптовалюты будут утилизированы, конкретные требования к отчетности будут зависеть от страны проживания.

Точно так же в подавляющем большинстве случаев о доходах от криптовалюты необходимо будет сообщать в том же налоговом году, в котором они были получены. Если полученный доход продается, вернитесь к правилам, касающимся прироста капитала.

Например:

Важно помнить, что налоги на криптовалюту часто бывают сложными. Таким образом, инвесторы должны рассмотреть возможность использования квалифицированного специалиста при заполнении налоговых деклараций.

Особенно это касается крипто-дохода. Например, лучшие крипто-процентные аккаунты делают раздачи ежедневно. Это означает, что каждый день, когда будут получены награды, о доходах нужно будет сообщать. Не только это, но и по рыночной стоимости на конкретный день получения дохода.

В этом случае, возможно, стоит воспользоваться услугой крипто-налога. Это позволяет людям связывать свои криптокошельки с платформой, которая затем автоматически рассчитывает величину дохода.

Какие операции с криптовалютой облагаются налогом?

В криптовалютном пространстве может происходить множество различных типов транзакций. И с точки зрения налоговых органов не все операции рассматриваются одинаково.

Вот разбивка наиболее распространенных криптовалютных транзакций и того, как они обычно облагаются налогом.

Обратите внимание, что это обобщения для большинства стран и применимы не во всех юрисдикциях.

Покупка криптовалюты не приведет к налогооблагаемому событию. Также не будет хранить криптовалюты в кошельке. Большинство стран считают криптовалюты налогооблагаемым событием только после их утилизации.

Таким образом, инвесторы могут HODL столько, сколько захотят, не беспокоясь об уплате налогов.

Как только инвестиция в криптовалюту будет продана, это вызовет налогооблагаемое событие в большинстве стран. Прибыль, полученная от продажи, может быть использована в качестве прироста капитала. Например, покупка биткойнов на сумму 5000 долларов и продажа по 7500 долларов — это прирост капитала в размере 2500 долларов.

Как только инвестиция в криптовалюту будет продана, это вызовет налогооблагаемое событие в большинстве стран. Прибыль, полученная от продажи, может быть использована в качестве прироста капитала. Например, покупка биткойнов на сумму 5000 долларов и продажа по 7500 долларов — это прирост капитала в размере 2500 долларов.

Просто помните, что некоторые страны предлагают льготы, если продажа была совершена после определенного периода времени. Например, австралийцы получают 50-процентную скидку на налог на прирост капитала, если инвестиции удерживались не менее 12 месяцев. В Германии минимальный срок владения в 12 месяцев означает, что налог на прирост капитала вообще не взимается.

Перевод криптовалюты с одного кошелька на другой не приведет к налоговому событию. Это связано с тем, что криптовалюты не были проданы или обменены.

Вместо этого они просто хранятся у нового поставщика. Это похоже на передачу акций новому биржевому брокеру.

Вы когда-нибудь задумывались, сколько людей используют Биткойн в 2023 году для покупки товаров и услуг? Одно из самых больших заблуждений заключается в том, что оплата товаров и услуг криптовалютой — это способ избежать уплаты налогов. Это просто неправда.

Наоборот, покупка будет считаться продажей криптовалюты обратно в фиат.

Например:

В этом случае разница между первоначальной стоимостью и стоимостью покупки составляет 250 долларов. Это будет рассматриваться как прирост капитала большинством налоговых органов.

Еще одно распространенное заблуждение заключается в том, что обмен криптовалюты на криптовалюту не приводит к налогооблагаемому событию. Еще раз, это не правильно.

Вместо этого необходимо учитывать разницу между себестоимостью и продажной ценой.

Например:

Таким образом, этот обмен криптовалюты на криптовалюту принес прирост капитала в размере 5000 долларов США.

В большинстве стран криптовалюты можно дарить, не вызывая налогооблагаемого события. У физических лиц обычно есть годовые ограничения на подарки, в зависимости от страны их проживания.

Например, HMRC Великобритании отмечает, что ограничения на подарки на 2023/24 год составляют 3000 фунтов стерлингов.

Однако получателю, скорее всего, придется заплатить налог на подаренную криптовалюту после обналичивания. Себестоимость обычно основана на рыночной стоимости на момент получения криптовалюты.

Например:

В некоторых странах себестоимость основана на первоначальной рыночной стоимости криптовалюты при первоначальной покупке.

Облагаются ли криптозаймы налогом, зависит от кредитора и заемщика.

Например, кто-то, одалживая криптовалюту другому человеку, скорее всего, будет взимать проценты. Проценты будут рассматриваться как доход, точно так же, как ставки и доходное фермерство.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Криптовалюта, NFT и криптобиржи

-

Криптовалюта и NFT

Хранители криптовалюты: освоение игры с листингом на бирже с высокими ставками

2025-11-20 просмотры: 330 -

Криптовалюта и NFT

Майнер биткойнов — арендодателю искусственного интеллекта: Microsoft подписывает сделку на 9,7 миллиарда долларов с майнером BTC IREN

2025-11-20 просмотры: 141 -

Криптовалюта и NFT

Таинственные кошельки «7 братьев и сестер» возвращаются к покупке Ethereum

2025-11-20 просмотры: 404 -

Криптовалюта и NFT

Прогноз цен на Ethereum: отток ETF вызывает прорыв линии тренда

2025-11-20 просмотры: 151 -

Криптовалюта и NFT

Tradeweb сотрудничает с Chainlink для публикации контрольных данных Казначейства США в сети

2025-11-20 просмотры: 334 -

Криптовалюта и NFT

3 мем-монеты, которые стоит посмотреть в ноябре 2025 года

2025-11-20 просмотры: 211 -

Криптовалюта и NFT

Протестирует ли Эфир дневное сопротивление на уровне $3350? Проверить прогноз

2025-11-20 просмотры: 172 -

Криптовалюта и NFT

Новый отчет CertiK DAT: «Как вы держите» криптовалюту, теперь имеет большее значение, чем «то, что вы держите»

2025-11-20 просмотры: 338 -

Криптовалюта и NFT

Прогноз цен на Solana: рынок SOL ослабевает, несмотря на рост открытого интереса в преддверии ноября

2025-11-20 просмотры: 169