💬 Q3 Top Trade: S&P 500 уязвим для отката из-за слабых фундаментальных показателей и нестабильности на рынках

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Q3 Top Trade: S&P 500 уязвим для отката из-за слабых фундаментальных показателей и нестабильности на рынках

S&P 500 значительно восстановился в 2023 году, увеличившись более чем на 13% с начала года, благодаря феноменальному бычьему импульсу технологического сектора на фоне оптимизма и предположений о том, что появление «искусственного интеллекта» повысит производительность и, в конечном итоге, доходы.

На протяжении большей части ралли 2023 года широта охвата была плохой, хотя позже она улучшилась, но улучшения было недостаточно, чтобы указать на широкое участие. Как правило, когда рыночные внутренние факторы слабы и только несколько игроков несут ответственность за положительную динамику индекса, прибыль, как правило, недолговечна.

Конечно, ИИ может привести компании к увеличению прибыли в будущем, хотя он не изменит ситуацию сразу, но даже если бы он был на грани, есть один важный риск, которым нельзя пренебрегать: слабые основы.

В последние кварталы исключительная устойчивость экономики США в сочетании с инфляцией помогли сохранить прибыль корпораций, что заставило многих аналитиков ошибочно предположить, что худшее уже позади и что свет в конце туннеля становится все ближе. Эта оценка, однако, может быть слишком оптимистичной.

Хотя верно то, что до сих пор экономика могла противостоять многочисленным вызовам без особого ущерба, ситуация может скоро измениться. С учетом того, что процентные ставки колеблются около 5,0%, а Федеральная резервная система намерена дополнительно повысить их на 50 базисных пунктов в этом цикле, это лишь вопрос времени, когда макроэкономические перспективы уступят давлению чрезмерно ограничительной позиции центрального банка.

Тот факт, что денежно-кредитная политика действует с длительным и переменным лагом, вероятно, объясняет, почему совокупный спрос был невосприимчив к мощной кампании ФРС по повышению ставок, но поскольку влияние ужесточения кредитных условий распространяется на реальную экономику, призрак рецессии должен снова появиться в кадре.

Выбор правильного времени может быть сложным, но устойчивый рост числа заявок на пособие по безработице в США в июне может быть признаком того, что рынок труда вот-вот рухнет. По этой причине важно внимательно следить за данными о занятости, понимая, что день расплаты для быков может наступить, когда появится первый отрицательный отчет о занятости в несельскохозяйственном секторе.

Помимо возможной рецессии и ее пагубного влияния на доходы, есть и другие риски, на которые стоит обратить внимание, первый из которых — падение инфляции. В то время как тенденция к снижению индекса потребительских цен хороша для потребителей, она негативна для роста выручки и размера прибыли. Эта динамика должна стать более очевидной для Уолл-Стрит после того, как в июле начнется отчетный период за второй квартал.

Другой встречный ветер, нависший над акциями, — снижение ликвидности. Поскольку правительство США увеличивает выпуск казначейских облигаций, чтобы увеличить свою казну примерно на 1,2 триллиона долларов после саги о потолке долга, банковские резервы в системе могут значительно сократиться, сократив денежную массу. Излишне говорить, что это было бы плохо для рискованных активов.

По всем вышеперечисленным причинам S&P 500 может резко проснуться и подвергнуться серьезной коррекции вниз в третьем квартале — событие, которое помогло бы устранить часть пены, накопившейся во время рыночного ралли 2023 года. В этом смысле медвежьи сетапы выглядят более привлекательными, если исходить из соотношения риска и вознаграждения.

Лично я бы дождался умеренного отката, прежде чем рассматривать ставки против S&P 500, возможно, на прорыве ключевой области поддержки, но не раньше. Если боевой дух рынка уже подорван, негативные настроения могут усилить слабость, что принесет пользу коротким позициям.

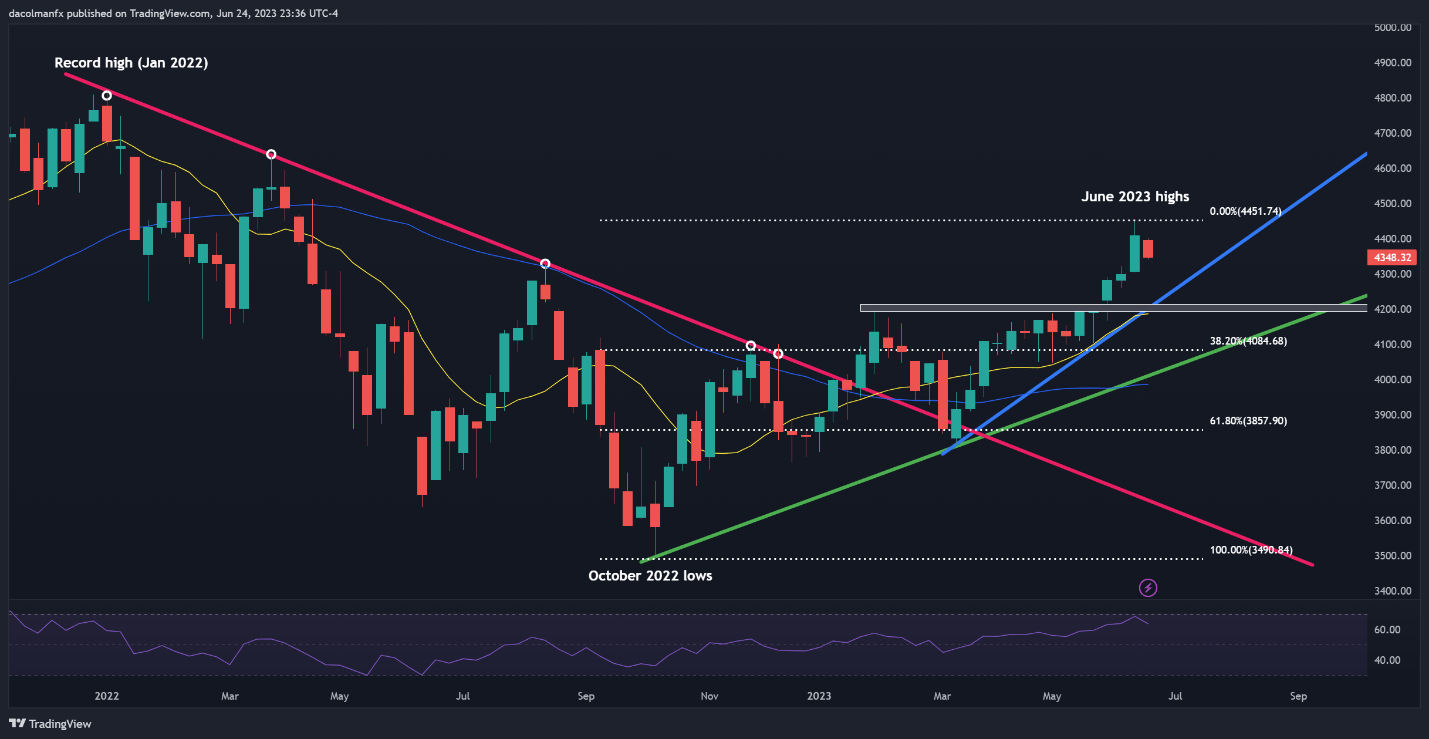

Глядя на недельный график S&P 500, можно увидеть, что технической зоной, которая может оттолкнуть продавцов в случае ее пробоя, является психологический уровень 4200, где максимум февральского колебания совпадает с 50-дневной простой скользящей средней и восходящей линией тренда от мартовских минимумов.

Неспособность удержаться выше 4200 может привести к сильным последующим продажам, что подготовит почву для движения к 4085, 38,2% коррекции Фибоначчи на более высоком этапе октября 2022/июня 2023 года. Дальнейшие потери могут быть в запасе, если цены преодолеют этот нижний предел со следующей поддержкой на уровне 4005, что немного выше 200-дневной простой скользящей средней, а восходящая линия тренда продолжится от прошлогоднего минимума.

Источник: TradingView

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Валютный рынок Форекс, нефть, золото и серебро

-

Forex, валюта, золото и сырьё

GBP/JPY сделка в боковой

2025-11-06 просмотры: 313 -

Forex, валюта, золото и сырьё

Прогноз цены на золото: XAU/USD возвращается до 3760 долларов США на фоне силы доллара США

2025-11-06 просмотры: 300 -

Forex, валюта, золото и сырьё

Прогноз цены в долларах США/CAD: подходит ежемесячно максимум 1,3890, поскольку доллар США превосходит

2025-11-06 просмотры: 356 -

Forex, валюта, золото и сырьё

NZD/USD погружается в свежие минимумы ниже 0,5840, так как доллар США ценит

2025-11-06 просмотры: 231 -

Forex, валюта, золото и сырьё

Золотые консолидаты ниже рекордных максимумов, как осторожность, и прочность в долларах США весит

2025-11-06 просмотры: 375 -

Forex, валюта, золото и сырьё

AUD/USD прыгает до 0,6630, даже когда доллар США твердо торгуется

2025-11-06 просмотры: 165 -

Forex, валюта, золото и сырьё

EUR/JPY движется в сторону около 174.50 после разочаровывающих немецких данных IFO

2025-11-06 просмотры: 190 -

Forex, валюта, золото и сырьё

EUR/GBP снижается до 0,8730 минимумов, когда ухудшение German Busines ухудшается

2025-11-06 просмотры: 293 -

Forex, валюта, золото и сырьё

Серебряная цена сегодня: серебро поднимается, согласно данным FXStreet

2025-11-06 просмотры: 211