💬 Предварительный обзор FedEx (NYSE:FDX) за четвертый квартал: сокращение издержек для снижения прибыли

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Предварительный обзор FedEx (NYSE:FDX) за четвертый квартал: сокращение издержек для снижения прибыли

FedEx (NYSE:FDX) опубликует свои финансовые результаты за четвертый квартал 2023 финансового года 20 июня. Поставщик транспортных услуг, электронной коммерции и бизнес-услуг продолжает бороться с меньшими объемами, поскольку макроэкономические препятствия сказываются на дискреционных расходах потребителей. Несмотря на то, что его выручка может оставаться под давлением, сосредоточение внимания на увеличении дохода на упаковку и агрессивные инициативы по снижению затрат могут привести к последовательному увеличению продаж и прибыли.

Инвесторы должны отметить, что FedEx успешно реализует свой план глобальной трансформации (DRIVE) для повышения своей долгосрочной прибыльности. Благодаря DRIVE компания FedEx рассчитывает сэкономить более 4 миллиардов долларов в годовом исчислении к концу 2025 финансового года.

Прибыль за четвертый квартал: вот что ожидают аналитики

Аналитики ожидают, что FedEx сообщит о квартальных продажах в размере 22,55 млрд долларов в четвертом квартале по сравнению с 24,4 млрд долларов в квартале предыдущего года. Снижение по сравнению с прошлым годом отражает продолжающуюся слабость во всех сегментах бизнеса.

Аналитик Robert W. Baird Гарретт Холланд, комментируя свой взгляд на результаты FDX в четвертом квартале, ожидает, что результаты будут немного мягче, что отражает снижение цен на авиаперевозки и снижение спроса. Тем не менее, аналитик по-прежнему оптимистичен в отношении прогноза прибыльности на 2024 финансовый год, поскольку он ожидает, что программа повышения эффективности DRIVE смягчит его прибыль в ближайшие кварталы.

В записке для инвесторов от 13 июня Holland прогнозирует снижение выручки от Ground на 1% (доход от наземной доставки небольших упаковок) из-за снижения объемов. Между тем, аналитик прогнозирует снижение выручки в сегменте экспресс-доставки (срочная наземная доставка небольших посылок и авиаперевозки) на 9%, что отражает более низкие ставки и объемы авиаперевозок.

Наконец, для сегмента Freight (услуги по перевозке грузов с меньшим объемом загрузки) аналитик прогнозирует снижение выручки на 9% из-за снижения объемов.

Вторя аналогичным настроениям, аналитик Goldman Sachs Джордан Аллигер ожидает, что слабый спрос повредит ее выручке в четвертом квартале. Однако аналитик ожидает, что компания выиграет от мер по сокращению затрат.

Хотя оба этих аналитика ожидают краткосрочного снижения доходов, они сохраняют оптимистичный настрой в преддверии результатов четвертого квартала благодаря усилиям FedEx по снижению затрат на вынос и повышению прибыльности. Что касается четвертого квартала, аналитики ожидают, что FDX сообщит о прибыли в размере 4,85 доллара на акцию по сравнению с 6,87 доллара в квартале предыдущего года. Тем не менее, это выгодно отличается от прибыли за третий квартал в размере 3,41 доллара на акцию.

Является ли FedEx выгодной покупкой?

С начала года акции FedEx выросли более чем на 34%. Между тем, аналитики Уолл-стрит сохраняют осторожно оптимистичный взгляд на акции FDX в преддверии публикации за четвертый квартал. Он получил 16 рекомендаций «Покупать» и шесть «Держать» для консенсус-рейтинга «Умеренная покупка». Кроме того, средняя целевая цена аналитиков в $262,55 предполагает потенциал роста на 12,46%.

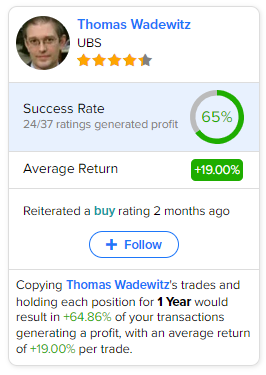

По данным TipRanks, инвесторы должны учитывать, что Томас Вадевиц из UBS является наиболее точным аналитиком по акциям FDX. Копирование сделок Вадевица по акциям FDX и удержание каждой позиции в течение одного года может привести к тому, что 65% ваших транзакций будут приносить прибыль, а средний доход на сделку составит 19%.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Акции Unilever (UL) упали, поскольку приостановка работы правительства США заморозила процесс разделения Magnum

2025-10-30 просмотры: 324 -

Акции и компании США

Вашингтонский тупик замораживает правительство, поскольку остановка работы затягивается на 21-й день

2025-10-30 просмотры: 194 -

Акции и компании США

Акции оборонного сектора LMT, RTX, GE растут на фоне сильных прибылей

2025-10-30 просмотры: 383 -

Акции и компании США

GeoPark представляет стратегический план и обновленную информацию о дивидендах на Дне инвестора

2025-10-30 просмотры: 193 -

Акции и компании США

Oragenics восстанавливает соответствие требованиям NYSE после публичного размещения акций

2025-10-30 просмотры: 390 -

Акции и компании США

Driven Brands Holdings закрывает старшие обеспеченные облигации на сумму $500 млн

2025-10-30 просмотры: 248 -

Акции и компании США

Частный капитал на параде: APO, CG, KKR намерены профинансировать модернизацию инфраструктуры армии США на сумму 150 миллиардов долларов

2025-10-30 просмотры: 412 -

Акции и компании США

Прибыль GM: акции General Motors выросли на 8% из-за спроса на электромобили и улучшения прогнозов

2025-10-30 просмотры: 287 -

Акции и компании США

Волатильность опционов и динамика подразумеваемой прибыли сегодня, 21 октября 2025 г.

2025-10-30 просмотры: 301