💬 Миллиардер Пол Сингер вложил значительные средства в эти 2 акции, которые выгодно покупать, несмотря на опасения рецессии

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Миллиардер Пол Сингер вложил значительные средства в эти 2 акции, которые выгодно покупать, несмотря на опасения рецессии

Инвесторы, надеющиеся получить хорошие данные о том, куда могут двигаться рынки, — отключайтесь сейчас, так как у миллиардера Пола Сингера есть для вас плохие новости. Основатель Elliott Management — фирмы с активами под управлением около 56 миллиардов долларов — говорит, что экономика США вступает в «чрезвычайно опасный и запутанный период».

Помимо сложной макроэкономической ситуации, Сингер называет высокие оценки, перспективы ничтожной прибыли от недвижимости и финансовых активов и «значительную вероятность рецессии» в качестве встречных ветров, мешающих перспективам.

Не то чтобы Сингер не знал, о чем говорит. Помимо личного состояния в размере около 5,5 миллиардов долларов, Сингер предвидел кризис субстандартного ипотечного кредитования в 2008 году и предупредил о постпандемической инфляции в начале кризиса Covid-19.

Это не значит, что Сингер собирает вещи и прекращает свою деятельность по инвестированию в акции. Несмотря на опасения рецессии, он по-прежнему активно инвестирует в некоторые имена. Мы прогнали пару акций из его портфеля через базу данных TipRanks, чтобы узнать, согласны ли фондовые эксперты Улицы с тем, что эти акции стоит держать прямо сейчас. Оказывается, они также думают, что принадлежат им; оба оцениваются как «сильные покупки» консенсусом аналитиков. Давайте выясним, почему.

Индевор Групп Холдингс (EDR)

Сингер может подумать, что вот-вот наступит рецессия, если он, очевидно, считает, что люди по-прежнему будут потреблять много развлечений. Часть его портфеля — 3 000 000 акций на сумму около 67 миллионов долларов по текущей рыночной цене — посвящена Endeavor, глобальной компании, занимающейся развлечениями, спортом и контентом.

Компания является одним из крупнейших и наиболее влиятельных игроков в индустрии развлечений, представляя и управляя разнообразным списком клиентов, включая спортсменов, актеров, музыкантов и других творческих профессионалов. Помимо представления талантов, Endeavour предоставляет услуги по организации мероприятий, маркетингу и лицензированию. Кроме того, он владеет и управляет несколькими медиа-компаниями, продюсерскими компаниями и потоковыми платформами, а под его крылом находятся дочерние компании, включая Ultimate Fighting Championship (UFC), Professional Bull Riders (PBR) и Евролигу.

Последняя финансовая отчетность Endeavor за 1 кв. 2023 г. показала смешанные результаты. Выручка выросла на 8,8% в годовом исчислении до 1,6 млрд долларов, превзойдя прогноз Street на 30 млн долларов, хотя прибыль на акцию в размере 0,03 доллара оказалась ниже ожидаемой аналитиками 0,10 доллара.

Тем не менее, с конца квартала компания предприняла несколько важных шагов, которые могут изменить правила игры. В апреле Endeavour объявила о сделке по объединению UFC и WWE в новую глобальную компанию в области спорта и развлечений, стоимость которой оценивается в 21 миллиард долларов или более. WWE будет материнской компанией, хотя Endeavour будет владеть 51% акций бизнеса. И в том же месяце компания объявила о соглашении о продаже своего спортивного образовательного бизнеса IMG Academy за 1,25 миллиарда долларов.

Эти сделки подтверждают бычий тезис аналитика Deutsche Bank Брайана Крафта для фирмы из Беверли-Хиллз, Калифорния.

«Мы по-прежнему считаем, что Endeavour является привлекательной инвестицией, учитывая ее выгодное долговременное позиционирование, низкие мультипликаторы оценки и привлекательные перспективы роста», — недавно написал Крафт. «Однако нам нравится Endeavor еще больше теперь, когда компания объявила о двух сделках по сокращению доли заемных средств и разблокированию стоимости (слияние UFCWWE и продажа IMG Academy). Кроме того, эти сделки по снижению доли заемных средств позволят Endeavor начать возвращать капитал акционерам в этом году, и поэтому компания объявила о программе первоначального выкупа акций на сумму 300 миллионов долларов, а также о планах по выплате дивидендов (до 25 миллионов долларов) в следующем квартале».

Эти комментарии поддерживают рекомендацию Kraft «Покупать», в то время как его целевая цена в 35 долларов предполагает, что акции вырастут примерно на 57% в течение следующего года. (Чтобы посмотреть послужной список Kraft, нажмите здесь)

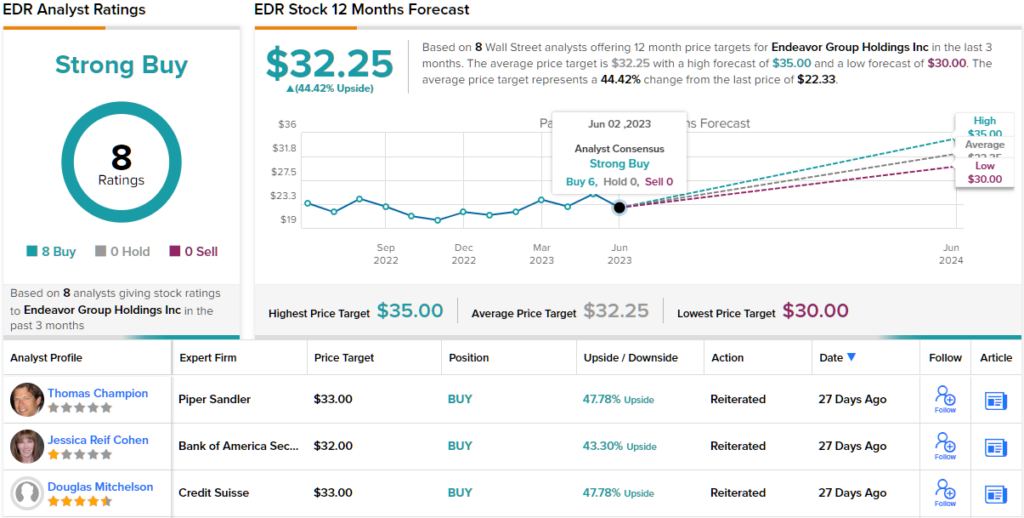

С этим согласны все коллеги Крафта. Основываясь только на покупках — всего 8 — акции претендуют на консенсус-рейтинг Strong Buy. Средняя цель на уровне $32,25 означает, что акции вырастут на 44% в течение 12 месяцев. (См. прогноз запасов EDR)

Благородная корпорация (NE)

Давайте теперь перейдем от развлечений к энергетической отрасли и корпорации Noble, одному из крупнейших в мире подрядчиков по морскому бурению. В бизнесе более века, из одной буровой установки Noble стал источником доступа для разведочных и производственных компаний, стремящихся получить доступ к оффшорным запасам нефти и газа. Компания управляет современным парком буровых установок, включая буровые суда с динамическим позиционированием, полупогружные и самоподъемные суда, которые оснащены передовыми технологиями для обеспечения безопасной и эффективной работы в сложных морских условиях.

Компания имеет глобальное присутствие, обслуживая основные рынки нефти и газа в Северной и Южной Америке, Европе, на Ближнем Востоке, в Африке и Азиатско-Тихоокеанском регионе, и ее ценностное предложение, очевидно, хорошо послужило ей в последнем отчетном квартале — в первом квартале 2023.

Выручка достигла 610 миллионов долларов, что на 190,5% больше по сравнению с прошлым годом, превысив согласованную оценку на 73 миллиона долларов. Прил. EPS в размере 0,19 доллара также опередил прогноз в 0,11 доллара. В течение всего 2023 года компания придерживалась своего предыдущего прогноза по общей выручке в диапазоне от 2,35 до 2,55 миллиардов долларов. Консенсус искал 2,42 миллиарда долларов. По состоянию на начало мая Noble заявила, что ее портфель заказов составляет 4,6 миллиарда долларов.

Зингер, очевидно, заинтересован в этой офшорной буровой фирме. Он занимает большую позицию в NE, владея 2 850 000 акций. В настоящее время они стоят к северу от 112 миллионов долларов.

У компании также есть поклонник в лице аналитика Benchmark Курта Халлеада, который считает, что у Noble есть все необходимое, чтобы противостоять любым негативным макроэкономическим событиям. Он пишет: «Отставание Noble позволяет ему получить около 775 млн долларов EBITDA и 250 млн долларов свободного денежного потока в 2023 году с потенциалом роста более чем на 50% в 2024 году… Мы рассматриваем 2023 год как переходный год, который заложит основу для сильных финансовых показателей между 2024-2027 гг. Длительный цикл шельфовых проектов обеспечивает относительный иммунитет к краткосрочным макрорискам».

Количественно оценивая эту позицию, Халлед оценивает акции NE как покупку и подкрепляет ее целевой ценой в 50 долларов. Последствия для инвесторов? Потенциал роста 27% от текущих уровней. (Чтобы посмотреть послужной список Халлеада, нажмите здесь)

В целом, акции NE получили 3 отзыва за последние 3 месяца, и все они положительные, что делает общее мнение здесь «сильной покупкой». Следуя средней цели в 53 доллара, через год инвесторы будут получать прибыль в размере 34%. (См. прогноз запасов NE)

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

«Реальные опасности» Акции Microsoft (NASDAQ:MSFT) растут, несмотря на новый риск со стороны команд

2025-10-28 просмотры: 121 -

Акции и компании США

Walmart подарил Трампу красно-бело-синюю улыбку на фоне резкого роста расходов на создание рабочих мест в США

2025-10-28 просмотры: 139 -

Акции и компании США

3 акции компаний, занимающихся квантовыми вычислениями с оптимистичными настроениями инвесторов – 17.10.2025

2025-10-28 просмотры: 261 -

Акции и компании США

Provenance Gold обеспечила стратегические инвестиции в размере 4,5 млн канадских долларов

2025-10-28 просмотры: 165 -

Акции и компании США

BEACN подтверждает переизбрание директора и утверждает новый план стимулирования

2025-10-28 просмотры: 277 -

Акции и компании США

Creactives Group публикует KID для прав на опционы перед началом торгов

2025-10-28 просмотры: 122 -

Акции и компании США

Ведущие аналитики хвалят акции Salesforce (CRM) за перспективы роста и продвижение ИИ

2025-10-28 просмотры: 337 -

Акции и компании США

«Ложные скидки на оконные покрытия»: акции Home Depot (NYSE:HD) выросли, несмотря на новый коллективный иск

2025-10-28 просмотры: 287 -

Акции и компании США

Акции Oracle (ORCL) падают из-за «доставки товаров» и получения оплаты за рейтинг «покупать»

2025-10-28 просмотры: 348