💬 Миллиардер Клифф Эснесс говорит, что рецессия — это довольно страшный риск, но он загружается этими двумя акциями

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Миллиардер Клифф Эснесс говорит, что рецессия — это довольно страшный риск, но он загружается этими двумя акциями

Опасения по поводу рецессии, которая вызовет хаос на рынках, свойственны не только среднему инвестору. Даже некоторые из самых прославленных сборщиков акций на Уолл-стрит обеспокоены последствиями.

Ссылаясь на расстраивающий разрыв между текущим позиционированием акций и облигаций — по сути, ценообразованием на рынке облигаций в условиях рецессии, в то время как акции, по-видимому, учитывают более оптимистичные прогнозы, — миллиардер Клифф Эснесс считает, что ситуация может стать сложной, если рецессия вступит в игру.

«Если инфляция останется липкой или снизится, потому что мы вступаем в нетривиальную рецессию, я думаю, что акции находятся в пугающем положении», — недавно высказал мнение Эснесс. «Они не очень согласуются с ценами на облигации».

Это не значит, что соучредитель и ИТ-директор AQR Capital Management — фирмы с активами в размере 100 миллиардов долларов под управлением — отказывается от акций. На самом деле, мудрец, занимающийся количественными инвестициями, вложился в акции, которые, по его мнению, способны отразить любое нежелательное экономическое развитие.

Мы прогнали пару его вариантов через базу данных TipRanks, чтобы узнать, что о них может сказать остальная часть Улицы. Вот результаты.

Группа Cigna (CI)

Если рецессия вот-вот все испортит, безопасную гавань часто предоставляют акции медицинских компаний, сегмент, который считается способным противостоять экономическому спаду. Cigna может быть хорошим примером их ценности. Глобальная организация здравоохранения является крупным игроком в отрасли с рыночной капитализацией более 72 миллиардов долларов и специализируется на предоставлении широкого спектра медицинских решений для частных лиц, работодателей и государственных организаций.

Компания работает через два основных подразделения — Evernorth и Cigna Healthcare. Evernorth предлагает полный набор услуг и возможностей, включая управление льготами, управление уходом, аналитику и решения для аптек. Подразделение Cigna Healthcare объединяет бывший медицинский сегмент США (коммерческий сектор США, правительство США) и оставшийся международный бизнес здравоохранения. Это подразделение предлагает медицинские решения на различных рынках с акцентом на местные потребности.

Размер и размах бизнеса легко оценить по доходам компании. В последнем отчетном квартале — за 1 квартал 2023 года — выручка достигла 46,5 млрд долларов, что на 5,7% больше по сравнению с прошлым годом и превзошло прогноз на 1,07 млрд долларов. В нижней строке тоже был удар, как прил. Прибыль на акцию в размере 5,41 доллара оказалась выше консенсус-прогноза в 5,24 доллара. Что касается перспектив, компания повысила ожидания как в отношении продаж, так и профиля прибыли.

Тем не менее, несмотря на положительную реакцию рынка на печатные издания, с переходом в 2023 году от стоимостных имен к технологиям — и после роста в прошлом году — акции CI потерпели поражение в 2023 году.

Очевидно, Эснесс почувствовал, что настало время увеличить свою долю в КИ. В течение первого квартала он купил 560 014 акций, увеличив свои активы на 95% до 1 152 991 акции. В настоящее время их рыночная стоимость превышает 316 миллионов долларов.

Аналитик Truist Дэвид С. Макдональд, отражающий эту уверенную позицию, увидел в отчете за первый квартал много интересного. 5-звездочный аналитик написал: «Мы по-прежнему настроены оптимистично в отношении CI после уверенного начала 23 года, отмеченного сбалансированным ростом по сегментам, высокими и чистыми показателями, лучшим MCR и повышенным прогнозом. Важно отметить, что призыв и расширенные раскрытия 10-Q предоставили дополнительную информацию / комфорт в отношении удержания скидки / розничного спреда, доступности и прозрачности PBM, и мы считаем, что это должно помочь развеять опасения по поводу потенциального регуляторного риска. Наконец, бизнес-модель с легким капиталом продолжает приносить привлекательный свободный денежный поток, обеспечивая достаточную гибкость для текущих инвестиций/расширения».

Эти комментарии подкрепляют рекомендацию MacDonald’s «Покупать», в то время как его целевая цена в $375 дает место для 12-месячной доходности в размере ~52%. (Чтобы просмотреть послужной список MacDonald, нажмите здесь)

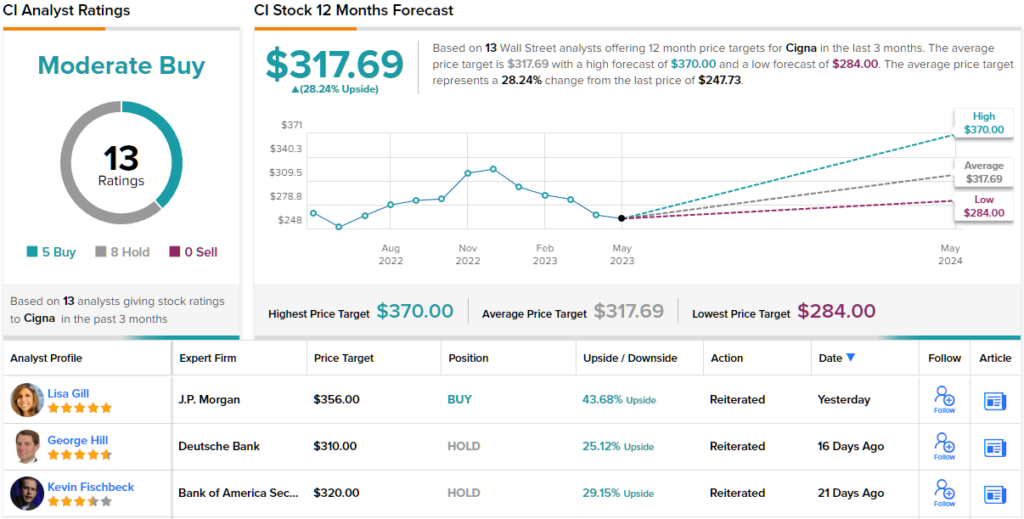

В других местах на Улице акции получают дополнительные 4 покупки и 8 удержаний, что соответствует консенсус-рейтингу «Умеренная покупка». Средняя цель составляет 317,69 доллара, что составляет ~ 28% от текущих уровней. В качестве дополнительного бонуса CI также выплачивает дивиденды. Текущая ежеквартальная выплата составляет 1,23 доллара США, что составляет 1,88%. (См. прогноз акций Cigna)

Американская международная группа (AIG)

Наше следующее имя, одобренное Asness, превратится в страхового гиганта AIG. Компания является одной из крупнейших в мире страховых и финансовых организаций. Работая через различные дочерние компании, AIG предоставляет широкий спектр страховых продуктов и услуг клиентам в более чем 80 странах. Предложения AIG включают, среди прочего, страхование имущества и страхование от несчастных случаев, страхование жизни, пенсионные продукты и ипотечное страхование.

Благодаря устойчивой прибыли от андеррайтинга глобальная страховая компания превзошла оценки прибыли в своем последнем квартальном отчете за 1 квартал 2023 года. Представляя самые сильные результаты андеррайтинга в первом квартале, доход от андеррайтинга общего страхования вырос на 13% в годовом исчислении до 502 млн долларов. Это помогло прил. Прибыль на акцию выросла с 1,49 доллара в квартале прошлого года до 1,63 доллара, опередив 1,42 доллара, на которые рассчитывали аналитики. И хотя это частично компенсируется более низким доходом от альтернативных инвестиций, общий консолидированный чистый доход от инвестиций все же вырос на 9% до 3,5 млрд долларов.

Кроме того, компания увеличила свои квартальные дивиденды, увеличив их с 0,32 до 0,36 долларов на акцию, что стало первым увеличением с 2016 года. В настоящее время дивиденды составляют 2,37%.

Можно с уверенностью сказать, что Эснесс уверен в постоянном успехе AIG. Он увеличил свои активы на 79% в первом квартале, купив 2 557 149 акций. Сейчас он владеет в общей сложности 5 794 696 акциями на сумму около 306 миллионов долларов.

AIG также получает поддержку аналитика Goldman Sachs Алекса Скотта. Просматривая последний финансовый отчет, Скотт объясняет, почему результаты его впечатлили. «Мы были очень воодушевлены отчетом AIG о прибылях и убытках за этот квартал, поскольку он показал благоприятный рост, дальнейшее улучшение коэффициента убыточности, благоприятное развитие запасов, несмотря на инфляционное давление, сдержал катастрофы, несмотря на повышенный опыт отрасли, чистый инвестиционный доход увеличился в большей степени, чем мы ожидали от более высоких показателей. процентные ставки и дисциплина корпоративных расходов», — сказал Скотт. «Кроме того, мы чувствовали, что обсуждение 1) конечного уровня корпоративных расходов и 2) улучшения маржи личных линий в США также положительно сказалось на прибыли компании».

Соответственно, Скотт рекомендует покупать акции AIG, опираясь на целевую цену в $79. Последствия для инвесторов? Потенциальный потенциал роста ~50% от текущих уровней. (Чтобы посмотреть послужной список Скотта, нажмите здесь)

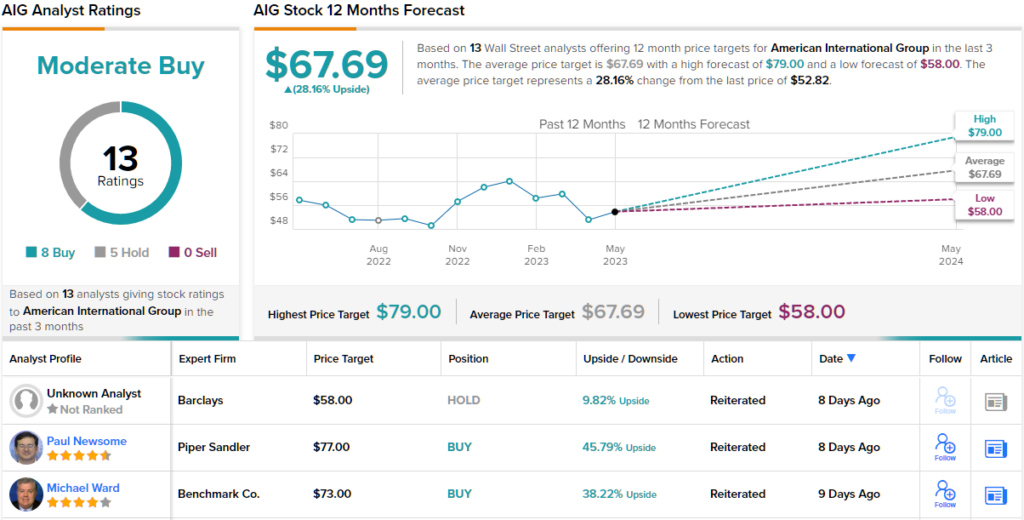

В целом, 13 аналитиков присоединились к обзорам AIG за последние 3 месяца, и они делятся на 8 «покупок» и 5 «удержаний», что в сумме дает консенсус-рейтинг «Умеренная покупка». Следуя средней цели в $67,69, через год инвесторы получат доход в размере 28%. (См. прогноз акций AIG)

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

«Время продавать», — говорит ведущий аналитик Mizuho, понижая рейтинг акций Rivian (RIVN) в преддверии прибыли

2025-10-29 просмотры: 246 -

Акции и компании США

«Превосходящая производительность приближается», - говорит Х.К. Wainwright об акциях Soundhound AI – предлагает высокую целевую цену

2025-10-29 просмотры: 401 -

Акции и компании США

Доходы Netflix растут; Вот мнение Bank of America

2025-10-29 просмотры: 355 -

Акции и компании США

Sydbank A/S продвигает программу обратного выкупа акций

2025-10-29 просмотры: 140 -

Акции и компании США

Sydbank A/S продвигает программу обратного выкупа акций

2025-10-29 просмотры: 373 -

Акции и компании США

Amvis Holdings пересматривает финансовый прогноз на фоне операционных сбоев

2025-10-29 просмотры: 393 -

Акции и компании США

Акции редкоземельных металлов растут, поскольку Трамп возрождает горнодобывающую деятельность в США

2025-10-29 просмотры: 263 -

Акции и компании США

Пекин разрушает мечту о стабильной монете, поскольку технологические гиганты узнают, кто здесь хозяин

2025-10-29 просмотры: 284 -

Акции и компании США

Стоимость Starboard нацелена на Tripadvisor: какое давление активистов может означать для акций TRIP

2025-10-29 просмотры: 376