💬 MPLX (NYSE:MPLX): высококачественные энергетические акции с доходностью 9%+

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

MPLX (NYSE:MPLX): высококачественные энергетические акции с доходностью 9%+

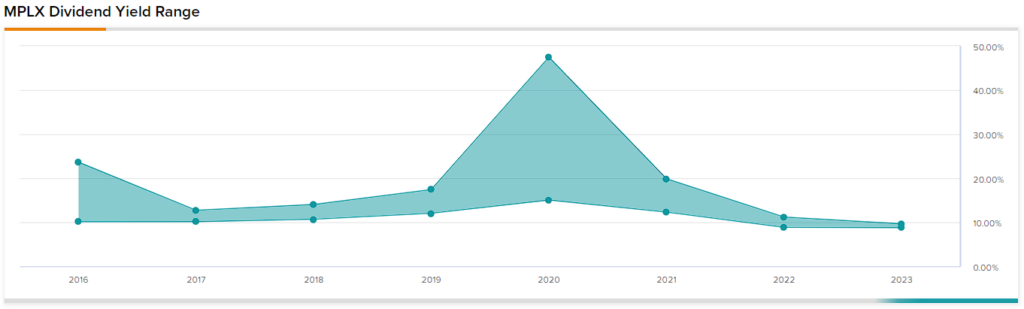

Гигант нефтегазового сектора MPLX LP (NYSE:MPLX) — это акции энергетических компаний, которые в настоящее время предлагают дивидендную доходность более 9%, что я считаю одним из самых привлекательных на рынке.

Это связано с несколькими причинами, в том числе с сильным генерированием распределяемых денежных потоков партнерства и разумной практикой распределения капитала. В сочетании с моей уверенностью в том, что оценка MPLX в настоящее время находится на благоприятном уровне, я оптимистично смотрю на акции.

Стабильные денежные потоки для поддержки распределения и дальнейшего повышения

Генерация денежного потока MPLX была очень сильной в последние кварталы, в достаточной степени поддерживая основные дивиденды партнерства (называемые «распределениями» в случае MPLX) и допуская дальнейшее увеличение выплат.

2022 год для компании был очень успешным. Он характеризовался заметным ростом скорректированной EBITDA и распределяемого денежного потока (DCF) на уровне 3,9% и 4,1% соответственно, что составило 5,8 млрд долларов США и 5,0 млрд долларов США. Кроме того, MPLX плавно перенес свой импульс в начало 2023 года.

Результаты MPLX за первый квартал 2023 года продемонстрировали приятные результаты, обусловленные ростом пропускной способности и увеличением ставок в сегменте логистики и хранения. Кроме того, сегмент сбора и обработки процветал благодаря значительному увеличению объемов сбора на 21% и увеличению объемов обработки на 4%. Учитывая текущую ситуацию с энергетической безопасностью, спрос на критически важную инфраструктуру MPLX остается исключительно высоким.

Следовательно, MPLX смогла опубликовать скорректированную EBITDA (которая исключает такие чрезвычайные статьи и дает гораздо более точное представление об улучшениях в операционной деятельности) в размере 1,52 миллиарда долларов США, что на 9,0% больше по сравнению с прошлым годом. За вычетом процентных расходов MPLX чистая прибыль после выплаты привилегированных дивидендов составила 915 миллионов долларов, что на 15,4% больше, чем в прошлом году.

При таком заметном росте чистой прибыли, а, следовательно, и DCF, MPLX должна продолжать увеличивать свои распределения на акцию удовлетворительными темпами, как это делалось каждый год в течение последнего десятилетия. Фактически, учитывая результаты MPLX в первом квартале и развитие отрасли, отраслевые аналитики с Уолл-стрит оценивают, что в этом году компания получит около 6,00 миллиардов долларов EBITDA.

После внесения необходимых корректировок моя оценка предполагает, что MPLX, вероятно, достигнет DCF на акцию около 5,10 доллара. Это указывает на рост в годовом исчислении примерно на 3,4%. Исходя из текущего годового коэффициента распределения в размере 3,10 доллара США, выплаты хорошо покрываются, поскольку коэффициент выплат приближается к 60%, что предполагает достаточное пространство для дальнейшего повышения.

Уверенность MPLX в росте распределения по стимулирующим ставкам с течением времени также подтверждается последним повышением руководства, которое составило адекватные 9,9% до квартальной ставки 0,775 доллара.

Оптимизация баланса, выкупы для повышения финансовых показателей

Помимо основных операционных достоинств MPLX, баланс партнерства и общие финансовые показатели должны со временем улучшаться благодаря надлежащей практике распределения капитала со стороны руководства.

Что касается оптимизации баланса, то постепенное сокращение доли заемных средств было одним из главных приоритетов MPLX. В то время как общий долг действительно увеличился с 20,3 млрд долларов в 4 квартале 2022 года до 20,9 млрд долларов в 1 квартале 2023 года, партнерство агрессивно выплачивало в предыдущих кварталах. Таким образом, общий долг в настоящее время находится на том же уровне, что и в начале 2020 года. Тем временем, однако, доходы выросли. Следовательно, соотношение долга к EBITDA MPLX в настоящее время колеблется на разумном уровне 3,5x, что обеспечивает руководству заметную гибкость.

Кроме того, MPLX выкупает паи (акции) оптом, что должно способствовать более быстрому росту DCF на пай с течением времени и помочь с охватом дистрибуции, даже если компания продолжает увеличивать свои выплаты. В некотором смысле, посредством обратного выкупа MPLX списывает «дорогие» устройства по дешевке, значительно экономя на будущих распределениях, которые она будет платить за эти устройства.

С конца 2019 года MPLX выкупила и списала около 6,7% своих обычных единиц в обращении. Может показаться, что это не большая часть общего капитала, но, учитывая солидные распределения партнерства, это действительно означает значительную экономию в будущем.

По мнению аналитиков, стоит ли покупать акции MPLX?

Обращаясь к Уолл-стрит, MPLX LP имеет консенсус-рейтинг «Умеренная покупка» на основе пяти рейтингов «Покупать», одного «Держать» и одного рейтинга «Продавать», присвоенных за последние три месяца. Средняя целевая цена акций MPLX LP на уровне 40,71 доллара предполагает потенциал роста на 19%.

Если вам интересно, за каким аналитиком вы должны следить, если хотите покупать и продавать акции MPLX, самым прибыльным аналитиком, работающим с акциями (на годовом временном интервале), является Т. Дж. Шульц из RBC Capital со средней доходностью 21,48% в год. рейтинг и 84% успеха. См. ниже.

Вынос

Доходность выросла в последнее время из-за роста процентных ставок, что привело к корректировке оценок по всем направлениям. Однако не многие акции имеют доходность 9%+, которая так же хорошо покрыта, как в случае с MPLX. Партнерство продолжает генерировать устойчивые денежные потоки, в то время как у руководства есть достаточно возможностей для увеличения выплат.

Сочетание высокой доходности, выкупа паев и относительно скромного оценочного мультипликатора (цена/DCF 6,7 подразумевает возможность смешанной доходности инвестора почти в 15%) указывает на привлекательную доходность капитала с заметным запасом прочности. Следовательно, ориентированные на доход инвесторы, в частности, сочтут, что MPLX отлично подходит для их портфелей.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Shree Digvijay Cement Co. Ltd. расширяет финансовые и операционные возможности

2025-10-29 просмотры: 300 -

Акции и компании США

Meta Platforms (META) выиграла судебный приказ о блокировке производителя шпионского ПО NSO Group

2025-10-29 просмотры: 177 -

Акции и компании США

Предстоящее дробление акций на этой неделе (с 20 по 24 октября) – оставайтесь в курсе

2025-10-29 просмотры: 224 -

Акции и компании США

Данные компаний Gilead, AstraZeneca и Roche сигнализируют о новом росте рынка лекарств от рака

2025-10-29 просмотры: 158 -

Акции и компании США

Lyft — прекрасная возможность? Вот чего ожидает этот инвестор

2025-10-29 просмотры: 322 -

Акции и компании США

Paramount Skydance (PSKY) сокращает 2000 рабочих мест, тратя 2 миллиарда долларов на повышение прибыли

2025-10-29 просмотры: 271 -

Акции и компании США

Китайское страхование жизни прогнозирует значительный рост прибыли в 2025 году

2025-10-29 просмотры: 318 -

Акции и компании США

DL Holdings Group Limited объявляет о крупном приобретении BM Machines

2025-10-29 просмотры: 310 -

Акции и компании США

Группа HSC Resources назначает новых независимых директоров

2025-10-29 просмотры: 112