💬 Инвестируйте в акции Nvidia с помощью этих 5 ETF

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Инвестируйте в акции Nvidia с помощью этих 5 ETF

Пожалуй, в этом году ни одна акция не захватила воображение рынка больше, чем гигант полупроводников Nvidia (NASDAQ:NVDA). После сложного 2022 года акции, которые многие считают лидером в области технологий искусственного интеллекта (ИИ), в этом году выросли более чем на 120%, и это только май.

Являясь шестой по величине компанией в мире по рыночной капитализации, Nvidia принадлежит многим ETF, особенно тем, которые ориентированы на искусственный интеллект, технологии и полупроводники, и эти ETF также показали хорошие результаты.

В этой статье будут освещены пять ETF, которые имеют большие позиции в Nvidia, и это могут быть хорошие варианты для инвесторов, желающих получить доступ к акциям с помощью ETF. Преимущество инвестирования через ETF заключается в том, что инвесторы также могут получить доступ к аналогам и конкурентам Nvidia, которые предлагают доступ к тем же темам, таким как рост ИИ и долгосрочный рост спроса на полупроводники.

Суперинвесторы стекаются в Nvidia

Прежде чем углубиться в ETF, давайте кратко рассмотрим рост самой Nvidia. Акции могут похвастаться завидным Smart Score 9 из 10. Smart Score — это запатентованная система количественной оценки акций TipRanks, которая оценивает акции по восьми различным рыночным факторам. Результат управляется данными и не требует вмешательства человека. Оценка Smart Score 8 или выше эквивалентна рейтингу Outperform.

Nvidia резко выросла в этом году на фоне волнений по поводу ее возможностей в области искусственного интеллекта, но это не остановило некоторых ведущих мировых инвесторов. Согласно последним документам, Дэвид Теппер из Appaloosa Management, Maverick Capital Ли Эйнсли и Все Tiger Global открыли новые должности в Nvidia в первом квартале 2023 года.

Стэнли Дракенмиллер, который, как сообщается, приносил своим инвесторам 30% годовой прибыли в течение многих лет в Duquesne Capital и, как известно, помог Джорджу Соросу «сломать» Банк Англии, продав фунт, также открыл позицию в компании.

Участие Дракенмиллера интересно, потому что в настоящее время он менее восторженно относится к рынку в целом. Легендарный менеджер хедж-фонда считает, что нас ждет «жесткая посадка». Таким образом, вы, вероятно, ожидаете, что такой инвестор, как Дракенмиллер, будет избегать такого имени, как Nvidia, которое торгуется с более чем 60-кратной форвардной прибылью, но Дракенмиллера, по-видимому, не отговаривают ни высокие мультипликаторы оценки Nvidia, ни вероятность надвигающейся рецессии.

Семейный офис Дракенмиллера купил акции лидеров ИИ, таких как Nvidia и Microsoft (NASDAQ:MSFT), в течение первого квартала, вложив в Nvidia 220 миллионов долларов. В недавней дискуссии на конференции Sohn Conference он сказал, что считает ИИ «очень реальным» и что «он может иметь такое же влияние, как Интернет». Он также сказал, что эти акции откроют большие возможности после жесткой посадки. Дракенмиллер говорит, что даже в случае рецессии он не думает, что цена акций Nvidia обязательно упадет, даже с учетом высокой мультипликаторной оценки.

Эти ведущие инвесторы, похоже, не обеспокоены оценкой Nvidia и ее высокими показателями с начала года. Поэтому вот пять различных способов инвестировать в Nvidia с помощью ETF.

1. ETF iShares Semiconductor (NASDAQ:SOXX)

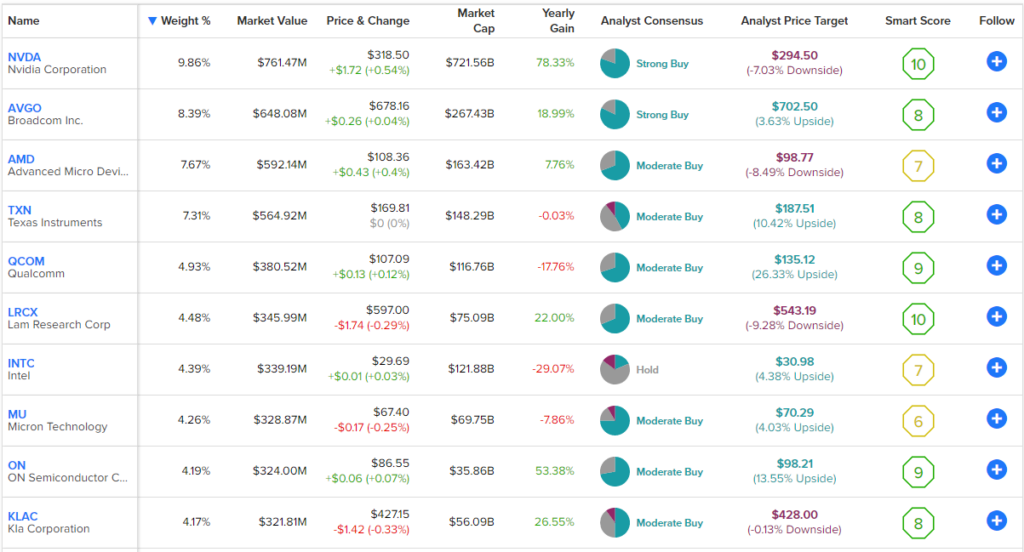

Один из простых и эффективных способов инвестировать в Nvidia — это SOXX ETF от iShares. Nvidia сейчас является 800-фунтовой гориллой на рынке чипов, поэтому она является лидером среди ETF, ориентированных на чипы, с весом 9,9%. Ознакомьтесь с обзором 10 лучших активов SOXX ниже, используя инструмент TipRanks’ Holdings.

Преимущество инвестирования в SOXX заключается в том, что в дополнение к этому знакомству с Nvidia вы также получаете много возможностей для конкурента Nvidia, Advanced Micro Devices (NASDAQ:AMD), который вторгается в искусственный интеллект.

SOXX имеет разумный коэффициент расходов 0,35%, и в последние годы он показал хорошие результаты, превзойдя S&P 500 и Nasdaq 100 с годовой доходностью 30,7% за последние три года (по состоянию на конец первого квартала). ).

SOXX имеет средневзвешенный коэффициент P/E, равный 20,1, что означает, что он торгуется с небольшим дисконтом по отношению к более широкому рынку (который торгуется с прибылью около 24x). Обратите внимание, что SOXX также имеет сильный рейтинг ETF Smart Score, равный 8 из 10. С низкими комиссиями, разумной оценкой, хорошим послужным списком и большой позицией в Nvidia SOXX выглядит идеальным выбором для инвесторов ETF, которые хотят инвестировать. в Нвидиа.

2. ETF VanEck Semiconductor (NASDAQ:SMH)

Оставаясь в мире крупных полупроводниковых ETF, ETF SMH VanEck стоимостью 7,5 миллиардов долларов также имеет Nvidia в качестве своего крупнейшего холдинга. Фактически, он имеет даже большее влияние на Nvidia, чем SOXX, с весом 15,1%. Вы можете получить обзор 10 крупнейших активов SMH, используя приведенную ниже диаграмму.

Как и в случае с SOXX, SMH также предоставляет вам широкий доступ к AMD, а также к производителям полупроводников, таким как Taiwan Semiconductor (NYSE:TSM) и производитель оборудования Lam Research (NASDAQ:LRCX), которые являются ключевыми полупроводниковыми компаниями.

У SMH точно такой же коэффициент расходов, как и у SOXX (0,35%), и это, вероятно, не случайно, поскольку они конкурируют за одни и те же типы инвестиционных долларов. Средневзвешенный коэффициент P/E у SMH немного выше, чем у SOXX, на уровне 22,8, и хотя его трехлетняя доходность в 23,7% отстает от впечатляющей доходности SOXX в 30,9% за тот же период времени, это все же отличная доходность.

С такой же скромной комиссией, солидным послужным списком, разумной оценкой и большим весом по отношению к Nvidia, SMH выглядит еще одним отличным выбором для инвесторов, которые ищут возможности Nvidia.

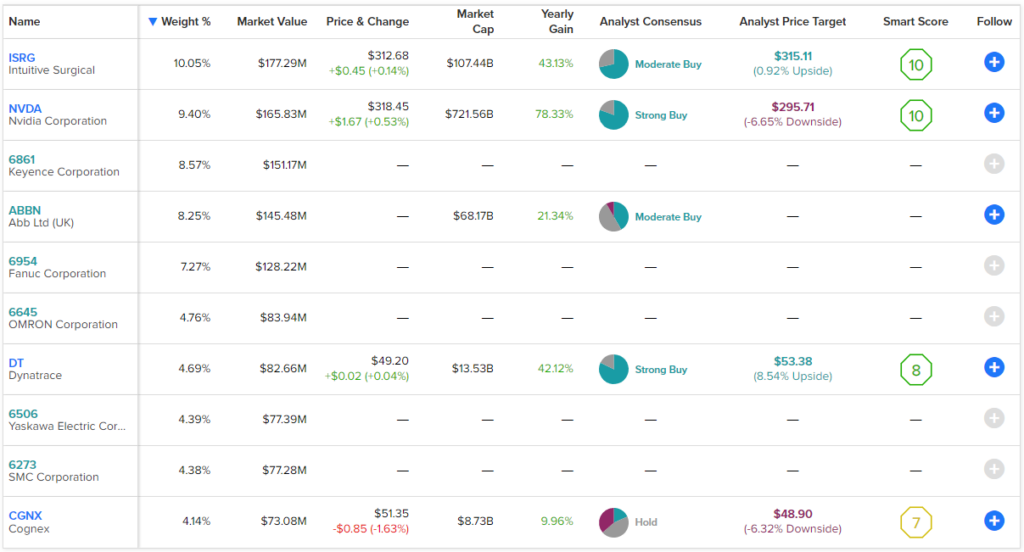

3. Global X Robotics & Artificial Intelligence ETF (NASDAQ:BOTZ)

В то время как SOXX делает Nvidia своим главным холдингом из-за своей инвестиционной вселенной полупроводников, BOTZ — это ETF, ориентированный на ИИ, от Global X, в котором Nvidia является вторым по величине холдингом с весом 9,4%. Nvidia уступает только Intuitive Surgical (NASDAQ:ISRG), вес которого составляет 10,05%. См. ниже обзор крупнейших активов BOTZ.

Помимо Nvidia и Intuitive Surgical, BOTZ владеет несколькими международными акциями, связанными с искусственным интеллектом, робототехникой и автоматизацией, которые могут быть незнакомы большинству инвесторов.

BOTZ показывает хороший прирост в 25,2% с начала года. Однако его трехлетняя годовая доходность в размере 6,6% и пятилетняя годовая доходность в размере 2,0% отстают от показателей SOXX, SMH и более широкого рынка. У BOTZ также коэффициент расходов почти в два раза выше, чем у SOXX, и составляет 0,69%. Наконец, средневзвешенный коэффициент P/E у BOTZ выше, чем у SOXX или SMH, в 38,7 раз больше прибыли.

Акции BOTZ показали хорошие результаты в этом году, и это дает инвесторам неразбавленный доступ ко многим неизвестным именам ИИ. Однако, исходя из вышеупомянутых факторов, SOXX и SMH кажутся лучшим выбором, когда речь идет о ETF, связанных с Nvidia.

4. Фонд технологии Select Sector SPDR Fund (NYSEARCA:XLK)

Благодаря тому, что рост Nvidia сделал ее одной из крупнейших и наиболее ценных компаний в мире, вам не нужно слишком фантазировать, чтобы инвестировать в нее с помощью ETF. Этот крупный, ориентированный на технологии ETF от State Street с активами под управлением (AUM) на сумму 43,6 млрд долларов США имеет более широкую направленность, чем SOXX или BOTZ, но в нем по-прежнему довольно активно участвует Nvidia. Nvidia является третьим по величине холдингом XLK с долей 4,7%. Ниже вы найдете обзор крупнейших активов XLK.

Следует отметить, что, хотя Nvidia занимает третье место в XLK, она уступает таким компаниям, как Microsoft и Apple (NASDAQ:AAPL), которые имеют гораздо больший вес.

XLK имеет очень выгодный коэффициент расходов всего 0,10%. Он также имеет безупречный послужной список, предоставляя инвесторам годовой общий доход в размере 19,2% за последние три года, 19,5% за последние пять лет и 18,9% за последнее десятилетие (по состоянию на конец последнего года). четверть).

Хотя XLK не имеет самого большого веса Nvidia в этом списке, это, вероятно, хороший способ получить доступ к технологическому сектору в целом, и трудно поспорить с его долгим послужным списком производительности.

5. Инвеско QQQ траст (NASDAQ:QQQ)

И последнее, но не менее важное: QQQ — это крупный ETF с активами под управлением почти на 175 миллиардов долларов, который инвестирует в Nasdaq 100. Поскольку Nvidia является основным компонентом Nasdaq 100, QQQ имеет значительную долю Nvidia в 5,5%.

QQQ похож на XLK в том, что он занимает более крупные позиции в Microsoft и Apple, хотя они не доминируют в фонде в той же степени, что и в XLK, с весами 13,3% и 12,5% соответственно.

В таблице выше вы заметите, что лучшие активы QQQ имеют высокие показатели Smart Score — девять из 10 крупнейших активов имеют Smart Score 8 или выше.

Если вы заинтересованы в Nvidia с точки зрения ИИ, вам должен понравиться QQQ, поскольку он также занимает большие позиции в других лидерах ИИ, таких как Microsoft, Alphabet (NASDAQ:GOOG) (NASDAQ:GOOGL) и Meta Platforms (NASDAQ:META).

QQQ предлагает скромный коэффициент расходов в размере 0,2% и обеспечивает своим инвесторам большую прибыль на протяжении многих лет, показывая годовую доходность в размере 19,8% за последние три года, 15,7% за последние пять и 17,7% за последние 10 лет.

Для инвесторов, которые ищут Nvidia и множество других лидеров ИИ, это выглядит как хороший выбор.

Вывод инвестора

Nvidia привлекла внимание как розничных инвесторов, так и известных менеджеров хедж-фондов, взяв рынок штурмом, прибавив более 120% в 2023 году.

Для инвесторов ETF, заинтересованных в получении доступа к этому мощному инструменту, пять вышеуказанных ETF предлагают различные возможности для этого. Из пяти я бы выбрал SOXX или SMH. Это связано с их большими позициями в Nvidia и тем фактом, что Nvidia не затмевают гораздо более крупные позиции в Microsoft или Apple, как в случае с XLK и, в меньшей степени, с QQQ.

Мне также нравится послужной список SOXX и SMH, скромные гонорары, оценки и участие в других полупроводниковых компаниях, которые могут сыграть роль в революции ИИ. SOXX имеет небольшое преимущество перед SMH в большинстве этих категорий, что делает ее победителем с небольшим отрывом, но, в конце концов, обе кажутся хорошим выбором для инвесторов, желающих добавить Nvidia в свои портфели.

В то время как SOXX выглядит лучшим выбором, XLK или QQQ привлекательны благодаря их широкому контакту с технологическими и другими лидерами в области искусственного интеллекта в дополнение к Nvidia, их низким комиссиям и проверенному долгосрочному послужному списку. Из этих двух я отдаю небольшое преимущество QQQ только потому, что он не так привязан только к двум именам (Microsoft и Apple), как XLK.

BOTZ — неплохой ETF, и он содержит множество интересных имен, связанных с ИИ, которые трудно найти где-либо еще, но, учитывая его более высокие комиссии и менее впечатляющий долгосрочный послужной список (по сравнению с другими именами), это был бы мой выбор. последний выбор из пяти ETF, обсуждаемых здесь.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

«Реальные опасности» Акции Microsoft (NASDAQ:MSFT) растут, несмотря на новый риск со стороны команд

2025-10-28 просмотры: 119 -

Акции и компании США

Walmart подарил Трампу красно-бело-синюю улыбку на фоне резкого роста расходов на создание рабочих мест в США

2025-10-28 просмотры: 137 -

Акции и компании США

3 акции компаний, занимающихся квантовыми вычислениями с оптимистичными настроениями инвесторов – 17.10.2025

2025-10-28 просмотры: 256 -

Акции и компании США

Provenance Gold обеспечила стратегические инвестиции в размере 4,5 млн канадских долларов

2025-10-28 просмотры: 163 -

Акции и компании США

BEACN подтверждает переизбрание директора и утверждает новый план стимулирования

2025-10-28 просмотры: 275 -

Акции и компании США

Creactives Group публикует KID для прав на опционы перед началом торгов

2025-10-28 просмотры: 119 -

Акции и компании США

Ведущие аналитики хвалят акции Salesforce (CRM) за перспективы роста и продвижение ИИ

2025-10-28 просмотры: 334 -

Акции и компании США

«Ложные скидки на оконные покрытия»: акции Home Depot (NYSE:HD) выросли, несмотря на новый коллективный иск

2025-10-28 просмотры: 283 -

Акции и компании США

Акции Oracle (ORCL) падают из-за «доставки товаров» и получения оплаты за рейтинг «покупать»

2025-10-28 просмотры: 345