💬 SOXX против SMH: какой ETF для полупроводников лучше?

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

SOXX против SMH: какой ETF для полупроводников лучше?

ETF iShares Semiconductor (NASDAQ:SOXX) и ETF Van Eck Semiconductor (NASDAQ:SMH) имеют много общего. Прежде всего, они оба инвестируют в область полупроводников, но сходство выходит за рамки их тематической направленности. Они очень близки по активам под управлением (AUM); SOXX имеет под управлением 7,2 миллиарда долларов, а SMH — 7,4 миллиарда долларов. Они даже имеют идентичные, разумные коэффициенты расходов 0,35%, хотя это, вероятно, меньшее совпадение, поскольку их менеджеры знают, что они конкурируют за один и тот же капитал.

Полупроводниковое пространство по-прежнему предлагает большой потенциал роста в долгосрочной перспективе, и оценки в этом секторе снизились после прошлогодней распродажи технологий. Для инвесторов, стремящихся извлечь выгоду из долгосрочной траектории отрасли, какой ETF предлагает лучший способ игры?

Эти ETF поразительно похожи, и, поскольку они представляют собой тематические ETF, которые инвесторы используют для выражения взглядов на одну и ту же отрасль, они, скорее всего, будут торговаться в довольно близкой корреляции большую часть времени. Тем не менее, несколько незначительных различий между ними дают одному небольшое, но ощутимое преимущество над другим, на мой взгляд. Давайте посмотрим, почему.

SOXX и SMH Holdings

Ни один из этих ETF не является особенно диверсифицированным по отраслям или секторам, но это потому, что они оба сосредоточены исключительно на полупроводниках.

Ниже вы найдете диаграммы, которые дают вам обзор 10 крупнейших активов каждого ETF с использованием экрана авуаров TipRanks, который дает инвесторам всесторонний обзор авуаров ETF.

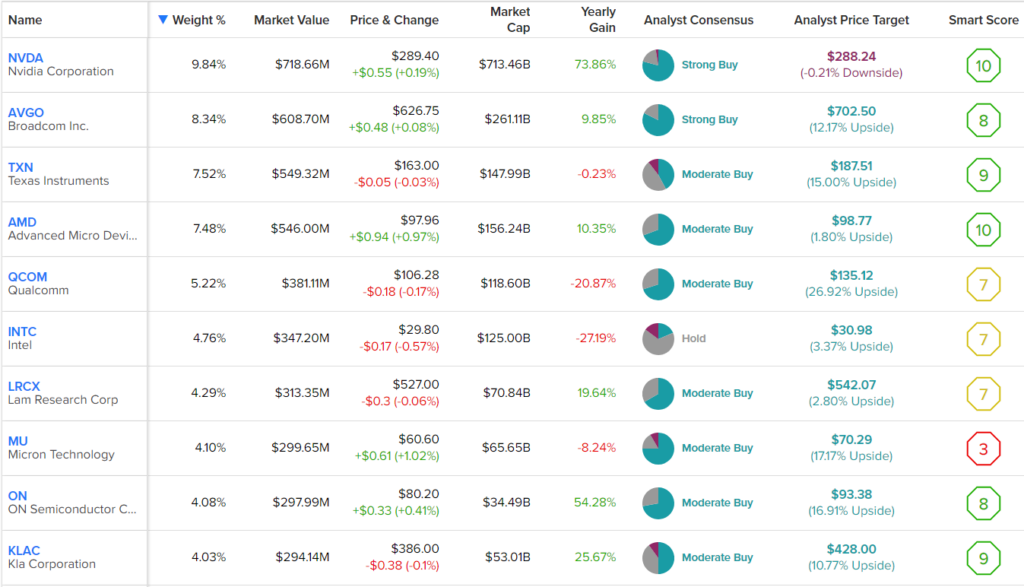

Топ-10 холдингов SOXX

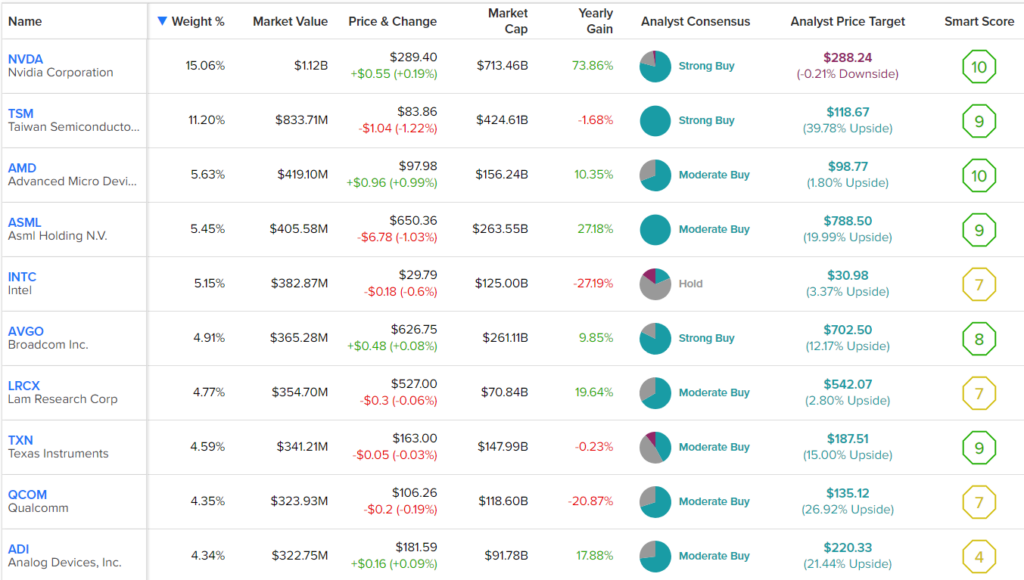

Топ-10 холдингов SMH

В этой вселенной SOXX немного более диверсифицирован, чем SMH. В то время как SOXX занимает 31 позицию, SMH — всего 26. Кроме того, на 10 крупнейших активов SOXX приходится 59,7% активов, что делает ее самой тяжелой. Тем не менее, 10 крупнейших холдингов SMH составляют еще более высокие 65,5% активов.

Одна вещь, которую вы заметите, это то, что активы каждого ETF в совокупности могут похвастаться множеством сильных умных оценок. Smart Score — это запатентованная система количественной оценки акций TipRanks, которая оценивает акции по восьми различным рыночным факторам. Результат управляется данными и не требует вмешательства человека. Оценка Smart Score 8 или выше эквивалентна рейтингу Outperform.

Как видите, в топ-10 вложений обоих ETF входят по семь акций с рейтингом Smart 10 или выше, во главе с Nvidia (NASDAQ:NVDA), которая имеет оценку «Идеальная 10» и занимает самую большую позицию в каждом фонде.

Как видите, SMH имеет больший вес по отношению к Nvidia — 15,1% (по сравнению с 9,8% для SOXX), и в целом он имеет больший вес по отношению к нескольким крупнейшим активам. Одним из ключевых отличий здесь является то, что SMH имеет большой вес в 10,4% в ASML Holding (NASDAQ: ASML), в то время как ASML имеет меньший вес в 3,7% в SOXX. SMH также имеет гораздо более крупную позицию в Taiwan Semiconductor (NYSE:TSM) с весом 11,3% по сравнению с 3,5% у SOXX.

В свою очередь, SOXX занимает несколько меньших позиций по именам, которых вы не найдете в портфолио SMH, включая Lattice Semiconductor (NASDAQ:LSCC), которая имеет рейтинг Smart Score 10 из 10.

Несмотря на то, что общие активы схожи, мне больше нравится подход SOXX, поскольку слишком большой вес по отношению к ASML, Taiwan Semiconductor и особенно Nvidia дает SMH довольно большую подверженность лишь нескольким акциям. Это может привести к большей волатильности вниз, если одна из этих отдельных акций будет испытывать трудности. У Nvidia были отличные акции на протяжении многих лет, но позиции почти в 10%, как у SOXX, кажется достаточно; 15% кажется немного завышенным.

Из-за небольших различий в активах два ETF также имеют немного разные оценки. Средний мультипликатор P/E для активов SOXX составляет 20,6, в то время как SMH немного выше — 22,8. Как и в случае с диверсификацией, это небольшая разница, но она все же незначительно увеличивает преимущество SOXX. Обратите внимание, что обе эти средние оценки представляют собой небольшие скидки по сравнению со средней оценкой S&P 500 (SPX), которая в настоящее время оценивается в 23,9 раза больше прибыли.

Дивиденды

Еще один момент, который следует отметить, заключается в том, что, хотя это и незначительная сумма, SOXX также имеет немного лучшую дивидендную доходность, чем SMH, с доходностью 1,1% против 1,0% для SMH. SOXX также имеет более длительный опыт выплаты дивидендов: 13 лет подряд выплаты по сравнению с восемью для SMH. Оба ETF увеличивали свои дивидендные выплаты два года подряд. Чтобы было ясно, при доходности около 1% дивиденды не являются одной из основных причин для инвестирования в любой из этих ETF, но это дополнительный бонус.

Сравнение их выступлений

Оба этих ETF на протяжении многих лет демонстрируют высокие результаты. За последние три года SOXX показала феноменальную годовую доходность в размере 30,8% (по состоянию на конец последнего квартала). За тот же период SMH вернула 23,8% в годовом исчислении, что впечатляет, но не совсем на том же уровне, что и SOXX.

На более длительном временном горизонте доходность довольно схожа — общая годовая доходность SOXX за пять лет в размере 21,2% немного ниже, чем пятилетняя доходность SMH в размере 21,9%, в то время как SOXX превосходит SMH за последнее десятилетие с годовой доходностью 23,9%. по сравнению с 22,5% SMH.

Победитель… SOXX

Это оба отличные ETF. Оба приносили инвесторам хорошую прибыль на протяжении многих лет, и оба таят в себе большой потенциал роста в долгосрочной перспективе. Аналитики рассматривают SOXX и SMH как умеренные покупки прямо сейчас. Средний прогноз акций SOXX предполагает потенциал роста на 16,4%, что немного ниже по сравнению со средним прогнозом акций SMH, предусматривающим потенциал роста на 17,4%.

Целевая цена SOXX

Целевая цена SMH

Они очень похожи во многих отношениях, от одинаковых коэффициентов расходов до одинаковой доходности дивидендов, умных оценок, прогнозов аналитиков и даже активов под управлением.

Отличие заключается в том, что SOXX более диверсифицирован с точки зрения общего объема активов и имеет меньше топ-уровня, чем SMH, который гораздо более сконцентрирован на нескольких верхних позициях (особенно Nvidia), поэтому я должен дать SOXX преимущество здесь.

Кроме того, более высокие показатели SOXX в последние годы и за последнее десятилетие усиливают его преимущество над SMH. Хотя оба ETF, скорее всего, будут торговаться в основном в тандеме, и я думаю, что большинство инвесторов будут довольны любым ETF, учитывая долгосрочную траекторию мирового спроса на полупроводники, SOXX выглядит победителем с небольшим, но реальным отрывом, основанным на этих факторах.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Уолл-стрит увеличивает объем прибыли, чтобы успокоить торговые страхи

2025-10-30 просмотры: 124 -

Акции и компании США

GT Talent Group представляет новый промышленный план при поддержке инвесторов

2025-10-30 просмотры: 379 -

Акции и компании США

Figtree Holdings объявляет о реструктуризации совета директоров

2025-10-30 просмотры: 148 -

Акции и компании США

GRP Ltd. переходит на полугодовую финансовую отчетность

2025-10-30 просмотры: 372 -

Акции и компании США

Акции Fluor (FLR) подскочили, поскольку стоимость акций Starboard нацелена на рост акций атомной энергетики

2025-10-30 просмотры: 325 -

Акции и компании США

Акции квантовых компаний растут по мере того, как наука превращается в бизнес

2025-10-30 просмотры: 276 -

Акции и компании США

«Это меняет правила игры», — говорит инвестор об акциях Amazon

2025-10-30 просмотры: 207 -

Акции и компании США

Китайская CXMT планирует провести IPO в Шанхае на сумму 42 миллиарда долларов, чтобы бросить вызов мировым гигантам микросхем

2025-10-30 просмотры: 173 -

Акции и компании США

Акции Archer Aviation (ACHR) видят потенциал роста на 8,5%, поскольку Canaccord повторяет покупку после патентной сделки

2025-10-30 просмотры: 228