💬 ЗОЛОТО: Должны ли инвесторы добавить блеска своим портфелям?

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

ЗОЛОТО: Должны ли инвесторы добавить блеска своим портфелям?

На прошлой неделе, когда банковская система США (снова) задрожала, фондовые рынки упали, Федеральная резервная система подняла ставки до самого высокого уровня с 2007 года, а министр финансов Йеллен предупредила о риске технического дефолта в США, цены на золото поднялись до своего исторического максимума. выше 2000 долларов за унцию. Драгоценные металлы, включая золото, с прошлого года дорожают из-за геополитического давления, глобальной экономической неопределенности, ослабления доллара США и, конечно же, инфляции.

Многие инвесторы считают, что когда экономика слаба, а финансовые рынки нестабильны, инвестирование в золото является ответом на нестабильность. Они считают, что большая долгосрочная доходность, защита от инфляции и укрытие в бурные времена являются инвестиционными преимуществами золота. Давайте посмотрим, есть ли доказательства за этими заявлениями, и должны ли инвесторы вкладывать часть своих портфелей в этот блестящий металл.

Защищает ли золото ваши деньги во время рецессии?

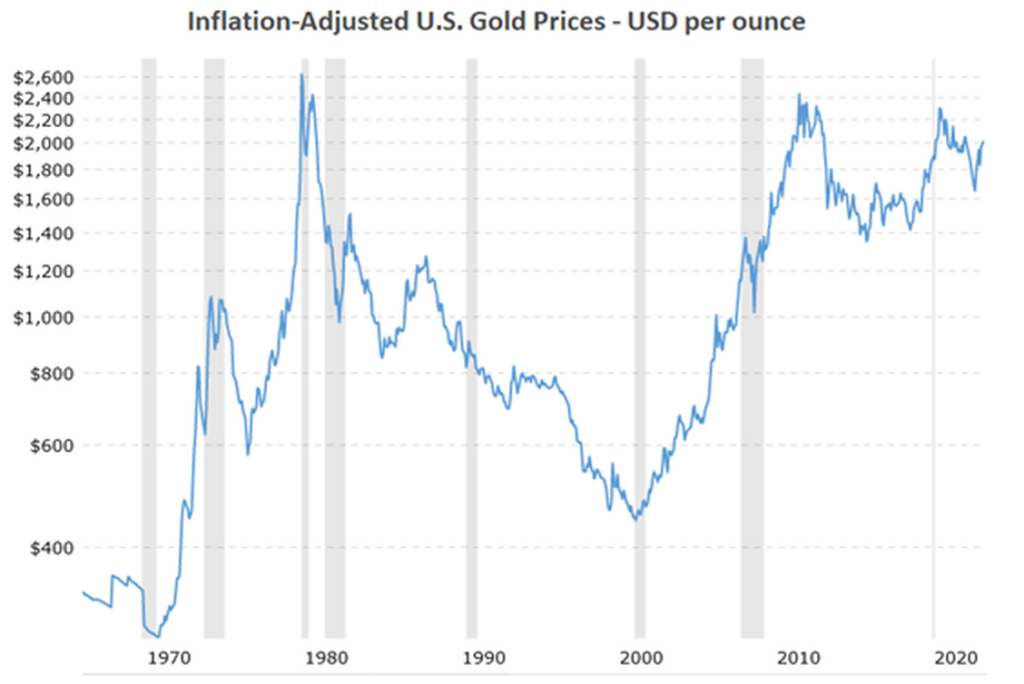

Золото долгое время считалось активом-убежищем в трудные времена; однако его показатели во время рецессии были неоднозначными. В некоторых периодах краткосрочных экономических потрясений золото предлагало защиту, снижаясь меньше, чем фондовые рынки; в другие периоды его доходность была ниже не только по акциям, но и по казначейским обязательствам или даже по наличным деньгам.

Как видно на диаграмме ниже, несмотря на убеждение, что золото является безопасным вложением, иногда оно может упасть в цене так же, как акции, и намного больше, чем казначейские обязательства или корпоративные облигации инвестиционного уровня. Когда экономика идет на поправку, инвесторы стекаются в акции, привлеченные перспективами их роста; золото не является частью сценария роста, поскольку оно обычно сияет только в трудные времена. Важно отметить, что никто не ожидает роста в ближайшие месяцы.

Источник: Макротренды

В краткосрочной перспективе на цену золота влияют многие факторы, в том числе психологические, что затрудняет прогнозирование ценовых тенденций. Однако, по крайней мере, в некоторые периоды рецессии золото может быть достойным дополнением к портфелю. В большинстве случаев цена металла обратно пропорциональна краткосрочному тренду фондового рынка; поэтому он может быть полезен для защиты портфеля от понижательного давления на акции, а также для диверсификации. Тем не менее, важно иметь в виду, что, хотя цены на золото выигрывают от волатильности рынка от умеренной до средней, в тяжелых обстоятельствах они могут упасть так же сильно, как и любой рискованный актив на рынке. Нет необходимости углубляться в историю — например, в марте 2020 года золото сильно рухнуло, поскольку инвесторы поспешили продать его, чтобы покрыть свои потери в других активах. Кроме того, во время биржевого краха 2008 года, вызванного крахом Lehman, золото потеряло треть своей стоимости.

В долгосрочной перспективе желтый металл не сияет так ярко, как в некоторые краткосрочные периоды рецессии, когда фондовый рынок США превосходит золото с огромным отрывом (который становится огромным, если мы также учитываем реинвестированные прибыли и дивиденды). . Золото не приносит процентов или дивидендов, оно не может генерировать денежный поток или способствовать получению прибыли от роста. Единственная выгода от инвестирования в этот металл заключается в росте его цены, который связан только с ростом уверенности в том, что его цена вырастет.

Источник: Макротренды

Защищает ли золото ваши деньги от инфляции?

Несмотря на широкое признание этой идеи в качестве аксиомы, золото не является хорошей защитой от инфляции, поскольку цена металла фактически не коррелирует с ценовым трендом. Показательный пример: совсем недавно, в прошлом году, инфляция ускорилась, а цены на золото снизились. В своей исследовательской работе «Золотая дилемма» экономисты NBER установили, что «золото может быть эффективным средством хеджирования, если инвестиционный горизонт измеряется веками», доказав при этом, что в более практических условиях инвестирования золото является ненадежным средством хеджирования инфляции. Как видно на графике выше, в реальном выражении металл был столь же волатильным, как и в номинальном выражении, что позволяет предположить, что инвесторы могут столкнуться с обесцениванием своих активов даже с учетом инфляции.

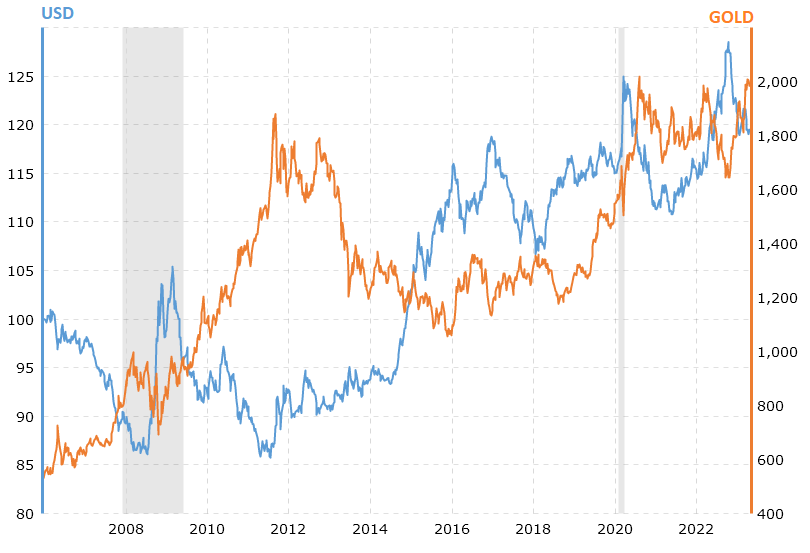

Источник: Макротренды

Поскольку инфляция — это обесценивание валюты, естественно, что золото, которое торгуется в долларах США, как и все товары, имеет обратную зависимость от силы доллара. Это не делает его защитой от инфляции, а скорее краткосрочным «антидепрессантом» для встревоженных инвесторов. В долгосрочной перспективе инвесторы, пытающиеся рассчитать будущую цену золота на основе инфляционных ожиданий, в большинстве случаев будут сильно разочарованы. Например, золоту потребовался 31 год, чтобы побить максимум 1980-х годов в номинальном (без учета инфляции) выражении; однако в реальном выражении — с учетом роста цен с 1980 по 2011 год — долгосрочные инвесторы в золото остались с убытком около 10%. В 2021 и 2022 годах, когда рост потребительских цен ускорился самыми быстрыми темпами за последние десятилетия, блестящий металл торговался в боковом или нисходящем направлении.

В последние десятилетия в США недостаточно случаев высокой и растущей инфляции, чтобы составить содержательную статистику, актуальную для современности. Тем не менее, похоже, что современное восприятие золота как средства хеджирования могло возникнуть только из-за одного случая, по крайней мере, за последние 50 лет или около того. В 1970-х, когда нефтяной шок поднял цены в среднем до 9% в год, золото, на самом деле, работало очень хорошо, доходность намного превышала бушующую инфляцию. Но когда в последующие годы рост потребительских цен замедлился, а инфляция по-прежнему оставалась высокой, цены на золото снизились, что привело к отрицательной реальной доходности и отставанию от других активов, включая S&P 500 (SPX).

Ставки недостаточно реальны?

Если цены на золото не коррелируют с инфляцией и ведут себя по-разному во время рецессий, можем ли мы даже установить какие-либо заметные корреляции с экономическими индикаторами, чтобы попытаться спрогнозировать цены на золото? Или ими движут только чувства, что делает их совершенно непредсказуемыми и, таким образом, подходящими только для краткосрочных спекуляций в стиле казино, а не для инвестиций?

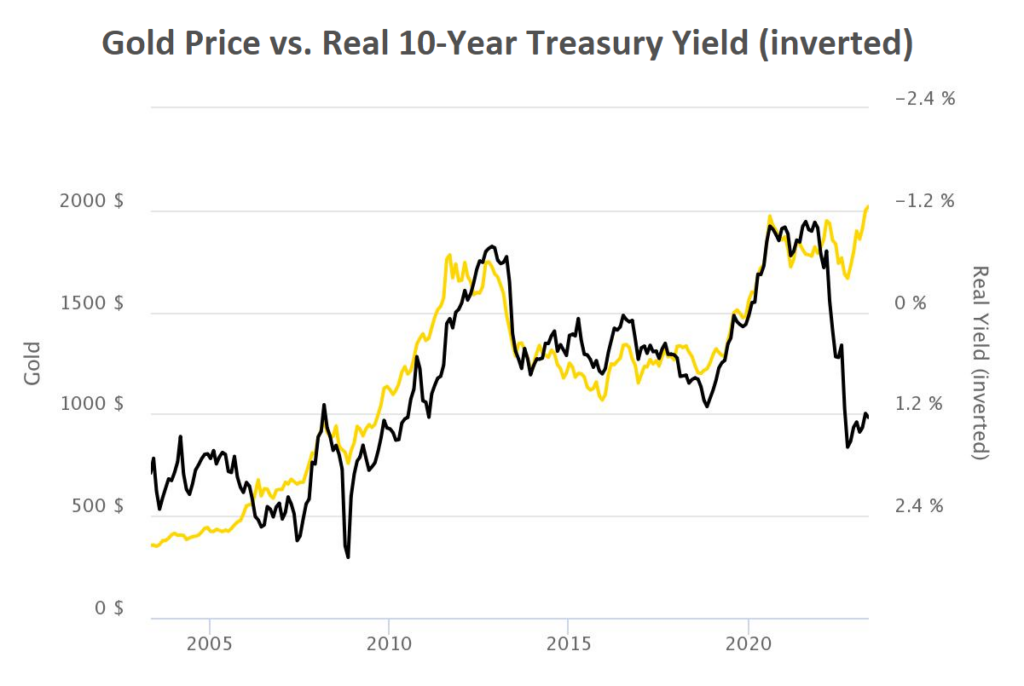

Цены на золото хорошо известны своей низкой предсказуемостью из-за того, что на них влияет множество переменных. Есть некоторые очевидные, такие как спрос и предложение; но цена гораздо более восприимчива к таким силам, как политическая среда, деятельность центрального банка и т. д., причем каждый фактор оказывает разное влияние в разном масштабе в разное время. Однако есть один фактор, который менее очевиден, но до недавнего времени казался более предсказательным для цен на желтый металл: реальные процентные ставки, т. е. доходность казначейских облигаций за вычетом уровня инфляции.

За последние два десятилетия (золото стало ликвидной инвестицией только с запуском золотых ETF в 2004 году) цены на золото находились под сильным влиянием уровня реальной доходности 10-летних облигаций США. Это связано с тем, что, когда Федеральная резервная система повышает ставки, инвесторы могут получить больше процентов по безрисковым государственным ценным бумагам, что делает более рискованные активы, такие как золото, менее привлекательными. И наоборот, когда инвесторы видят более низкий реальный доход от безрисковых активов, альтернативные издержки владения золотом уменьшаются, поддерживая спрос и цены.

Источник: Долгосрочные тенденции.

Реальная доходность казначейских облигаций оказывает значительное обратное влияние на цену золота в долгосрочной перспективе, как видно на графике выше. Помимо определения направления цен на золото в течение периода и до 2022 года реальная доходность объясняла большую часть масштабов этих изменений.

Когда в марте 2022 года ФРС начала повышать процентные ставки и предложила дальнейшее ужесточение прогнозов, реальная доходность начала расти, что привело к снижению цен на золото. Затем, когда инфляционные ожидания начали стабилизироваться, а кампания Федерального резерва по ужесточению, по-видимому, подходит к концу, снижение реальных процентных ставок подтолкнуло цены на золото вверх. Единственное расхождение с тенденциями последних 20 лет можно отметить в различиях в величине изменений, так как два параметра в настоящее время демонстрируют значительное разъединение в размерах их движений.

Хотя невозможно предсказать величину влияния процентных ставок на цены на золото, тенденция вполне предсказуема – если, конечно, можно с какой-либо уверенностью предсказать, где реальные процентные ставки (т. ) будет в любой заданный период.

Есть несколько сценариев развития событий. Если реальные ставки значительно вырастут, это будет медвежьим для всех рискованных активов, включая золото. Если доходность снизится на фоне падения процентных ставок ФРС, это, вероятно, будет оптимистичным для золота, поскольку снижение ставок в ближайшем будущем почти наверняка будет связано с заметным ухудшением экономической ситуации. С другой стороны, если реальная доходность снижается из-за растущей инфляции, золото может в некоторой степени поддерживаться, но, как показано выше, в таких условиях лучше защитить акции.

Самый блестящий из всех, но все же товар

Еще одно важное соображение заключается в том, что золото является товаром, и поэтому на него влияют факторы спроса и предложения. Хотя золото не потребляется и не сжигается, и оно не может испортиться, золото в виде ювелирных изделий — это золото, которое годами не торгуется на рынке, что сокращает сумму, доступную для инвестиций. В настоящее время около 44% всего золота, которое когда-либо было добыто, существует в виде драгоценностей. Официальные запасы, то есть золотые слитки, спрятанные в хранилищах центральных банков и правительств в качестве резервов, составляют еще 17%, которые также изъяты с рынка на длительный период времени. 15% используется в промышленности, стоматологии, электронике и других областях; они обычно перерабатываются для аналогичных целей. Только 22% всего золота в мире — чуть более 44 000 метрических тонн — остается для частных инвестиций.

Во второй половине 2022 года, когда всем стало ясно, что геополитические проблемы, инфляция и ослабление экономики не являются «преходящими», спрос на золото начал расти, поддерживаемый снижающейся стоимостью доллара США. Годовой спрос на желтый металл подскочил на 18%. Основной толчок исходил от центральных банков и розничных инвесторов. Глобальные центральные банки купили на 150% больше золота, чем в предыдущем году, что является вторым по величине уровнем ежегодных покупок монетарными учреждениями с 1950 года, в то время как инвестиционный спрос на золото увеличился на 10%.

В первом квартале 2023 года граждане США и Европы были потрясены банковскими потрясениями и по-прежнему сталкивались с безудержной инфляцией, несмотря на агрессивное ужесточение политики центрального банка. Неудивительно поэтому, что в прошлом квартале тенденция роста спроса на золото сохранилась. В первом квартале центральные банки добавили в свои резервы еще одну кучу «солнечного металла». ETF, обеспеченные золотом, такие как GLD или IAU, которые зарегистрировали отток капитала за несколько месяцев до марта, стали привлекательными для розничных инвесторов, напуганных банковскими потрясениями; глобальные золотые ETF увеличили свои активы на 10% за квартал. Спрос на физическое золото, такое как слитки и монеты, также вырос. В то же время мировое предложение золота в первом квартале 2023 года практически не изменилось по сравнению с прошлым годом, что добавило поддержки тенденции роста цен.

Источник: Всемирный совет по золоту.

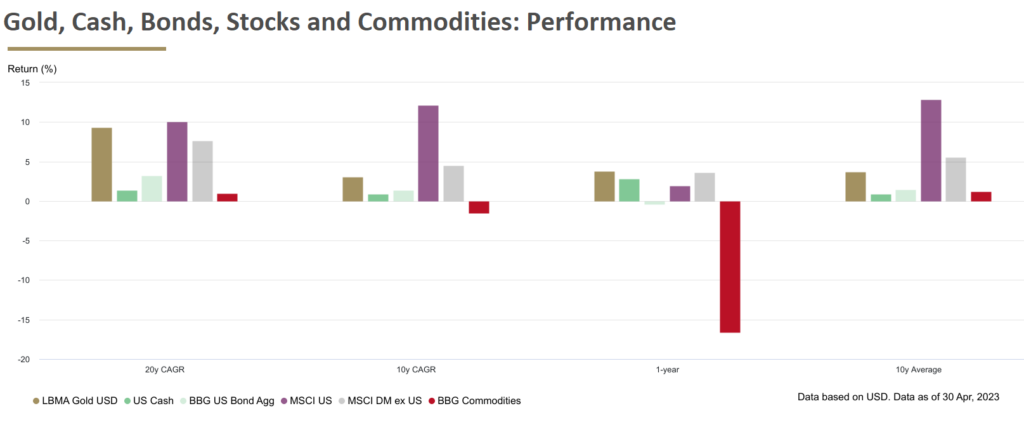

Ключевой вывод: стоит ли инвесторам держать золото?

Золото — не лучший выбор для долгосрочных инвесторов с точки зрения эффективности: оно не обеспечивает значительной защиты от инфляции и не может использоваться в качестве надежного убежища в периоды потрясений. Однако в краткосрочной перспективе он может предложить некоторый потенциал роста в периоды снижения реальных процентных ставок и слабой экономики.

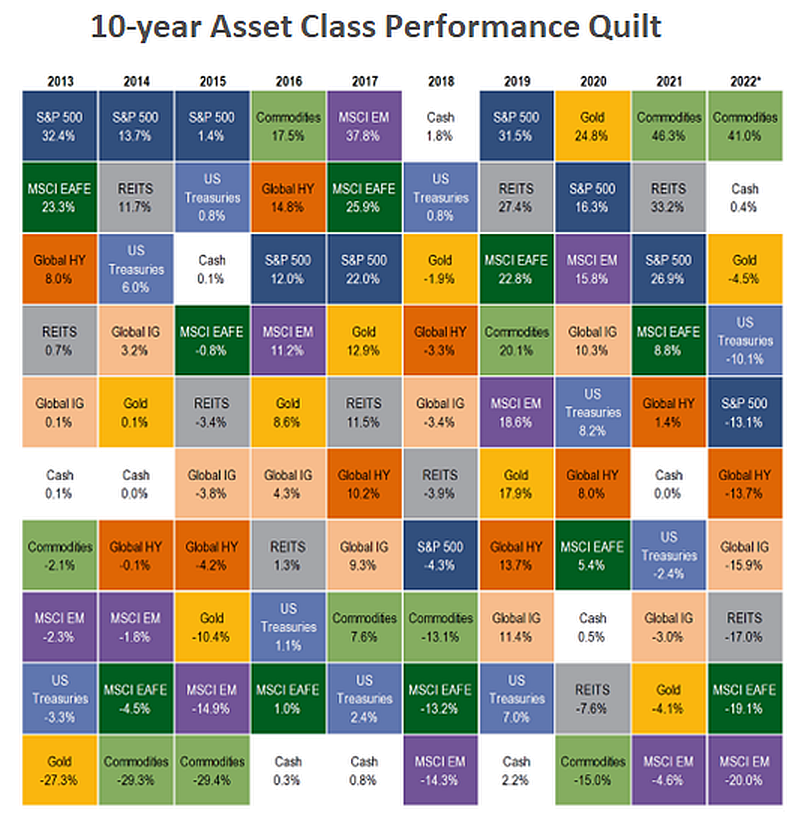

Тем не менее, инвесторы, желающие добиться широкой диверсификации портфеля, могут извлечь выгоду из добавления золота, а также других активов к своим активам, поскольку каждый класс активов может помочь смягчить различные наборы конкретных рисков в условиях повышенного уровня экономической, политической и рыночной неопределенности. .

Источник: Глобальное исследование Банка Америки.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Почему акции Minerva Neurosciences (NERV) сегодня выросли на 165%?

2025-10-30 просмотры: 351 -

Акции и компании США

Хрупкий отскок цены XRP разбивается, поскольку медведи видят падение до $1

2025-10-30 просмотры: 319 -

Акции и компании США

Почему акции Neuphoria Therapeutics (NEUP) сегодня упали на 65%?

2025-10-30 просмотры: 131 -

Акции и компании США

Оживите свои инвестиции с помощью стратегий Robinhood и торговой платформы Robinhood Legend

2025-10-30 просмотры: 411 -

Акции и компании США

Акции Unilever (UL) упали, поскольку приостановка работы правительства США заморозила процесс разделения Magnum

2025-10-30 просмотры: 353 -

Акции и компании США

Вашингтонский тупик замораживает правительство, поскольку остановка работы затягивается на 21-й день

2025-10-30 просмотры: 220 -

Акции и компании США

Акции оборонного сектора LMT, RTX, GE растут на фоне сильных прибылей

2025-10-30 просмотры: 396 -

Акции и компании США

GeoPark представляет стратегический план и обновленную информацию о дивидендах на Дне инвестора

2025-10-30 просмотры: 204 -

Акции и компании США

Oragenics восстанавливает соответствие требованиям NYSE после публичного размещения акций

2025-10-30 просмотры: 402