💬 Акции Qualcomm: гигант рынка полупроводников с потенциалом роста от 2022-01-24

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Акции Qualcomm: гигант рынка полупроводников с потенциалом роста

Qualcomm Inc. (QCOM) — лидер в области мобильных полупроводников и ведущий поставщик таких гигантов, как Apple, Samsung, Google и Microsoft, с долей рынка около 30%. Чтобы снизить зависимость от рынка мобильных полупроводников, компания начала диверсифицировать свой бизнес, делая упор на перспективные рынки Automotive и IoT. Приобретенная за $4,5 млрд Veoneer уже получила заказы на $10 млрд.

Я ожидаю, что сильные конкурентные позиции в мобильном сегменте и ожидаемая динамика автомобильного сегмента обеспечат стабильный рост в ближайшие годы.

Благодаря активному выкупу акций Qualcomm добилась очень высокой рентабельности. По моей оценке, акции компании торгуются более чем на 25% ниже справедливой цены. Я настроен оптимистично в отношении QCOM.

профиль компании

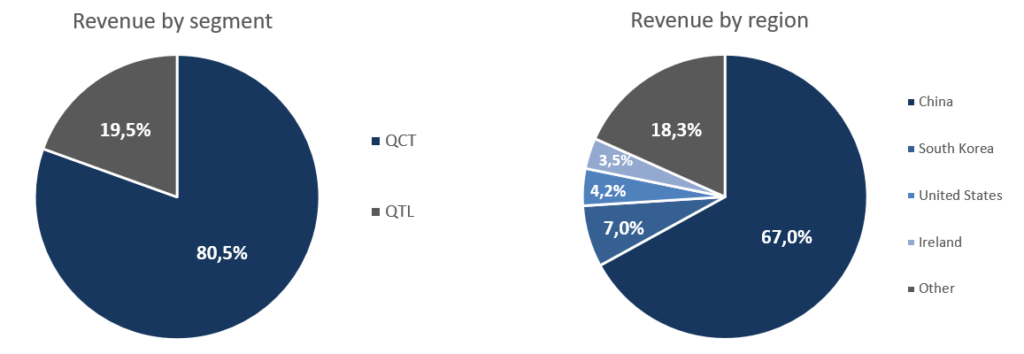

Qualcomm Inc. — полупроводниковая компания, разрабатывающая и внедряющая технологии беспроводной связи по всему миру. Структура выручки разделена на три сегмента: QTC (интегральные схемы и ПО на базе 3G/4G/5G и других технологий для беспроводной передачи голоса и данных); QTL (лицензирование и продажа прав интеллектуальной собственности) и QSI (инвестирование в компании на ранних стадиях развития, включая рынок 5G, AI, автомобильный, потребительский и IoT).

Самым большим сегментом является QTC (80,5%), который состоит из следующих категорий: Телефоны (62,3%); Интернет вещей (18,7%); RFFE (15,4%) и автомобилестроение (3,6%).

Диверсификация бизнеса

В 2019 году Qualcomm Inc. разработала новую стратегию, согласно которой хочет уйти от зависимости от мобильных полупроводников в пользу автомобильного рынка и рынка IoT. В настоящее время QCOM является лидером мобильных полупроводников и занимает около 30% рынка.

На этом рынке компании ничего не угрожает, и конкурентные позиции сильны. Рынок мобильных телефонов будет расти со среднегодовым темпом роста 9,5% и к 2027 году достигнет 795,3 млрд долларов.

Компания рассчитывает увеличить выручку от автомобилей до $3,5 млрд. (при среднегодовом темпе роста 89%) до 2024 г. и 8 миллиардов долларов к 2031 г. (при среднегодовом темпе роста 24%). Доход от IoT к 2024 году составит 9 миллиардов долларов (при среднегодовом темпе роста 33%).

Так, в 2021 году выручка от Интернета вещей и автомобильных полупроводников составит 17,9%, а через три года она вырастет до 30%. По данным Bloomberg, автомобильный рынок будет расти со среднегодовым темпом роста 11,8% с 2021 по 2030 год.

Новые соглашения о поставках полупроводников для таких производителей, как BMW, Renault, Honda, Volvo и General Motors, обеспечат рост выручки. Этому количеству новых партнерств способствовала покупка шведской компании Veoneer в 2019 году совместно с SSW Partners. Стоимость сделки составила 4,5 миллиарда долларов.

Во время телефонной конференции в третьем квартале 2021 года генеральный директор сказал:

Поскольку спрос на автомобильные решения растет, мы рады сообщить, что наш доход от автомобильного дизайна достиг примерно 10 миллиардов долларов.

Таким образом, портфель будущих заказов превысил цену покупки более чем в два раза. Учитывая сильное конкурентное преимущество на рынке мобильной связи и динамику автомобильного рынка, я ожидаю роста выручки во всех сегментах.

Финансовые показатели

2021 год стал для компании рекордным как по выручке, так и по прибыли. Такие финансовые показатели стали результатом роста цен на полупроводники из-за дисбаланса спроса и предложения. Выручка выросла на 42,8%, а прибыль на 74%.

Маржа чистой прибыли оставалась на одном уровне в течение 10 лет. В 2018 году значительное снижение было вызвано различными факторами, в том числе снижением доходов от лицензирования, судебным иском против Apple, штрафом в размере 870 млн фунтов стерлингов и штрафом за несовершенную сделку по слиянию и поглощению в размере 2 млрд долларов США.

Менеджмент прогнозирует, что операционная маржа останется на уровне 30% до 2024 года. Это реалистичные ожидания, поскольку исторически этот показатель находился в диапазоне 25-32%, за исключением 2017-2018 годов.

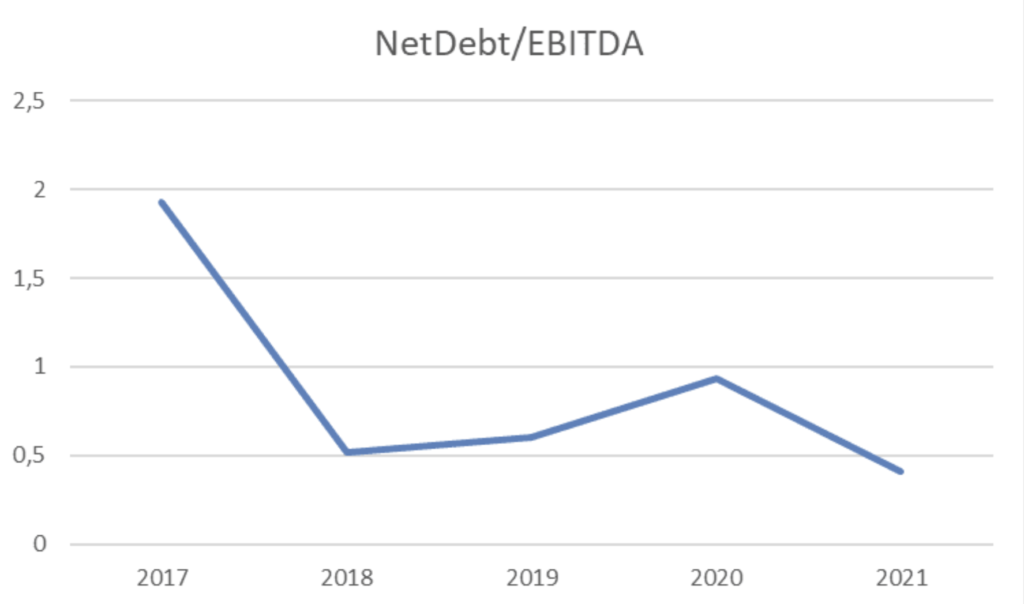

Отношение активов к собственному капиталу достигло 4,14 на конец последнего отчетного периода. Однако рост финансового левериджа – это существенное уменьшение баланса собственных средств за счет массированного обратного выкупа. Компания имеет низкую долговую нагрузку. Отношение чистого долга к EBITDA составляет 0,4. Коэффициент покрытия процентов составляет 17,5.

Оборачиваемость активов значительно выросла за последние пять лет: с 0,33 в 2017 году до 0,81 на конец 2021 года. Компания эффективно использует свои активы.

За счет неуклонно растущей оборачиваемости активов и растущей маржинальности чистой прибыли Qualcomm зарабатывает рентабельность активов в размере 22% (ROA = Рентабельность чистой прибыли x Оборачиваемость активов).

Благодаря высокому финансовому рычагу компания получает 90,8% рентабельности собственного капитала для своих акционеров. QCOM сохраняет потенциал для увеличения ROE, прежде всего за счет возможного увеличения чистой маржи и новой программы обратного выкупа акций на сумму 10 миллиардов долларов.

В 2018 году из-за неудачной покупки NXP Semiconductors (NXPI) совет директоров санкционировал программу обратного выкупа на 30 миллиардов долларов. Данное событие оказало влияние на текущие показатели рентабельности и финансового левериджа. Общая стоимость двух последних программ обратного выкупа превышает 40 миллиардов долларов.

оценка

В модели DCF я сделал несколько допущений. Я ожидаю, что выручка будет расти в соответствии с ожиданиями руководства с последующим замедлением роста. Относительные показатели, включая маржу, прогнозируются на основе исторической динамики. Конечная скорость роста составляет 3%. Предположения представлены ниже:

Исходя из допущений, ожидаемая динамика основных показателей представлена ниже:

При стоимости собственного капитала, равной 10%, средневзвешенная стоимость капитала (WACC) составляет 9,6%.

При терминальном EV/EBITDA, равном 10,67x, справедливая стоимость компании составляет 238,6 млрд долларов или 219,77 долларов за акцию. Таким образом, QCOM торгуется с дисконтом более 25% к своей справедливой цене.

Компания имеет достаточно низкие показатели P/E и EV/EBITDA, уступая только Skyworks Solution. Согласно мультипликаторам, QCOM торгуется как зрелый и хорошо зарекомендовавший себя бизнес.

Взгляд Уолл-стрит

От аналитиков Уолл-стрит Qualcomm получает консенсус аналитиков «Покупать» на основе 12 оценок «Покупать» и девяти «Держать», присвоенных за последние три месяца. Средняя целевая цена Qualcomm на уровне 198,11 доллара предполагает потенциал роста на 20,6%.

Вывод

Qualcomm Inc. — зрелая и хорошо зарекомендовавшая себя компания, лидер в области мобильных полупроводников с долей рынка около 30%. Возможности автомобилестроения и Интернета вещей огромны, а их конкурентное положение на рынке мобильных полупроводников велико, поэтому я ожидаю роста во всех сегментах.

Кроме того, важным драйвером роста являются регулярные выкупы акций. Согласно оценке, компания торгуется с дисконтом к справедливой цене. Примечательно, что моя целевая цена соответствует консенсусу Уолл-стрит. Я настроен оптимистично в отношении QCOM.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Прибыль TRI: Thomson Reuters публикует сильные результаты и объявляет о выкупе акций на 1 миллиард долларов

2025-11-14 просмотры: 161 -

Акции и компании США

Генеральный директор Bioventix увеличивает долю в компании

2025-11-14 просмотры: 368 -

Акции и компании США

Philips сообщает о сильных результатах за третий квартал 2025 года и уверенном росте заказов

2025-11-14 просмотры: 158 -

Акции и компании США

Metsera рассматривает выгодное предложение о приобретении Novo Nordisk

2025-11-14 просмотры: 324 -

Акции и компании США

Предложение Novo Nordisk (NVO) по Metsera на 9 миллиардов долларов вызвало спор с конкурентом Pfizer (PFE)

2025-11-14 просмотры: 342 -

Акции и компании США

Почему акции Denny’s (DENN) сегодня выросли на 50%?

2025-11-14 просмотры: 221 -

Акции и компании США

Индекс Dow Jones резко упал из-за рекордной продолжительности приостановки работы правительства

2025-11-14 просмотры: 182 -

Акции и компании США

Эти 3 акции из «идеальной десятки» приносят большие прибыли аналитикам

2025-11-14 просмотры: 398 -

Акции и компании США

Трамп требует немедленного «прекращения флибустьера»

2025-11-14 просмотры: 254