💬 BAC против C: какие акции крупных банков лучше?

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

BAC против C: какие акции крупных банков лучше?

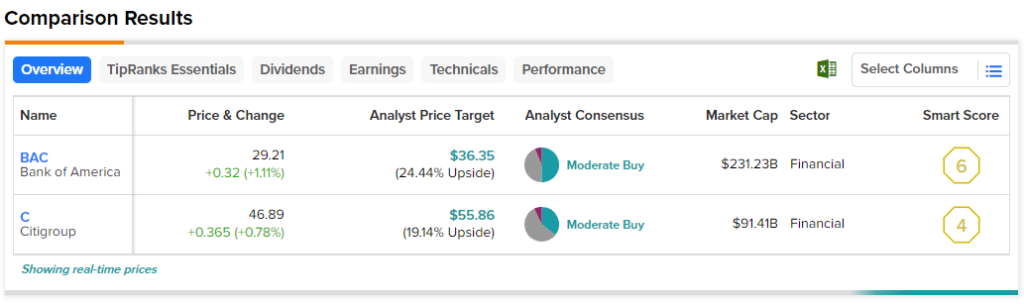

В этой статье я оценил акции двух крупных банков, Bank of America Corp. (NYSE:BAC) и Citigroup Inc. (NYSE:C), используя инструмент сравнения TipRanks, чтобы определить, какая из них лучше.

Citigroup держится намного лучше, чем Bank of America, прибавив 3,5% с начала года, что привело к тому, что его 12-месячные результаты практически не изменились. Между тем, Bank of America потерял 12% с начала года, увеличив свое 12-месячное падение до 16%.

Традиционно рецессии были очень тяжелыми для банковских акций, потому что потребители были менее способны погашать свои кредиты, а процентные ставки снижались, что сокращало доходы банков. Однако стойкость крупных банков и принятие мер «слишком большие, чтобы обанкротиться» после Великого финансового кризиса 2008 года превратили их в грозную силу, способную противостоять рецессии.

Таким образом, некоторые инвесторы стали рассматривать акции крупных банков как несколько устойчивые к рецессии. Фактически, Wells Fargo (NYSE:WFC) заявил в конце прошлого года, что акции некоторых готовых к рецессии банков могут вырасти на 50% в 2023 году.

Кроме того, Федеральная резервная система подчеркнула свое намерение повышать процентные ставки до тех пор, пока инфляция не достигнет целевого уровня в 2% — независимо от того, что происходит в экономике. В результате некоторые инвесторы, такие как BlackRock (NYSE:BLK), ожидают, что ФРС подтолкнет экономику США к рецессии.

Задержка со снижением процентных ставок еще больше поддерживает крупные банки в то время, когда кажется, что рецессия не за горами. Наконец, региональный банковский кризис оказывает некоторое влияние на крупные банки, хотя они не сталкиваются с большой опасностью. Таким образом, недавняя распродажа может предоставить некоторые возможности для покупки на падении, но некоторые крупные банки выглядят лучше, чем другие, так что давайте посмотрим.

Банк Америки (NYSE:BAC)

В феврале Bank of America приблизился к 50 долларам за акцию, приблизившись к своему пику в преддверии финансового кризиса 2008 года. Тем не менее, даже после недавнего снижения, судя по нескольким ключевым мультипликаторам, он выглядит справедливо оцененным. Это говорит о том, что нейтральный взгляд может быть уместным, хотя это все же достойное дополнение к портфелю дивидендов.

Банковский сектор торгуется с отношением цены к прибыли (P/E) 8,3 по сравнению со средним значением за три года 12,1 и с отношением цены к выручке (P/S) 3,1 по сравнению с его трехлетним значением. средний 2,2. Между тем, Bank of America торгуется с P/E 8,6 и P/S 2,4, что говорит о справедливой оценке.

Однако в случае с банковскими акциями следует учитывать еще один мультипликатор, а именно соотношение цена/балансовая стоимость. Соотношение цена/балансовая стоимость, равное 1,0, предполагает справедливую оценку банка, а соотношение цена/балансовая стоимость Bank of America составляет около 0,9, что также предполагает справедливую оценку.

Дивидендная доходность Bank of America в размере 2,92% является солидной, что делает его привлекательным для дивидендов, несмотря ни на что. Однако за последние три месяца инсайдеры избавились от акций банка на сумму более 60 миллионов долларов, что является серьезным сигналом тревоги, призывающим к осторожности.

Bank of America имеет консенсус-рейтинг «Умеренная покупка», основанный на восьми рейтингах «Покупать», семи «Держать» и одном рейтинге «Продавать», присвоенных за последние три месяца. Средняя целевая цена акций Bank of America на уровне 36,35 доллара предполагает потенциал роста на 24,4%.

Ситигруп (NYSE:C)

Многие считали Citigroup детищем Великого финансового кризиса из-за ее агрессивного подхода к риску, поэтому настроения инвесторов упали, поскольку рецессия выглядит неизбежной. Тем не менее, несколько ключевых мультипликаторов предполагают, что он может быть недооценен. Таким образом, бычий прогноз выглядит уместным, особенно учитывая привлекательную дивидендную доходность в размере 4,3%.

Citigroup торгуется с коэффициентом P/E, равным 6,4, P/S, равным 1,3, и мультипликатором цена/балансовая стоимость, равным 0,5, что предполагает, что его стоимость может быть недооценена. Учитывая репутацию Citigroup, склонной к риску в периоды нестабильности, понятно, что среднее соотношение цена/балансовая стоимость Citigroup за последние пять лет составляет всего 0,7, а не ближе к 1,0.

Однако его цена/балансовая стоимость также указывает на недооценку, особенно с учетом осторожного тона руководства, который идет вразрез с агрессивным предкризисным тоном банка. Citigroup и близко не приблизилась к цене более 500 долларов за акцию, которая была у нее до финансового кризиса, поэтому ее акции выглядят менее рискованными по сравнению с Bank of America.

Хотя для того, чтобы Street оправдалась в Citigroup, может потребоваться некоторое время, ее привлекательная дивидендная доходность оправдывает ожидание.

Citigroup имеет консенсус-рейтинг «Умеренная покупка», основанный на пяти рейтингах «Покупать», восьми «Держать» и одном рейтинге «Продавать», присвоенных за последние три месяца. Средняя целевая цена акций Citigroup на уровне 55,86 доллара предполагает потенциал роста в 19,2%.

Вывод: нейтрально по BAC, оптимистично по C

В долгосрочной перспективе Bank of America и Citigroup обладают достаточной устойчивостью, чтобы выдержать рецессию. Тем не менее, мультипликаторы оценки дают Citigroup преимущество, с той оговоркой, что Уолл-стрит может потребоваться некоторое время, чтобы признать изменения, внесенные руководством банка после финансового кризиса.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Мета-исследование показало, что лента Instagram подвергает подростков более вредному контенту

2025-10-29 просмотры: 287 -

Акции и компании США

3 лучшие акции для покупки сейчас, 20.10.2025, по мнению ведущих аналитиков

2025-10-29 просмотры: 363 -

Акции и компании США

Новости ETF SCHD, 20.10.2025

2025-10-29 просмотры: 327 -

Акции и компании США

Новости QQQ ETF, 20.10.2025

2025-10-29 просмотры: 343 -

Акции и компании США

Прибыль CLF: акции Cleveland-Cliffs растут, несмотря на промахи

2025-10-29 просмотры: 412 -

Акции и компании США

Будет ли прошлое прологом? Вот что этот инвестор думает об акциях Nvidia

2025-10-29 просмотры: 188 -

Акции и компании США

Почему акции Beyond Meat (BYND) сегодня растут?

2025-10-29 просмотры: 311 -

Акции и компании США

Кэти Вуд говорит, что план зарплат Илона Маска на 1 триллион долларов выиграет «решительно», поскольку она осмелится Уолл-стрит сделать ставку против него

2025-10-29 просмотры: 379 -

Акции и компании США

Индекс Dow Jones идет на попутном ветру, поскольку торговые надежды США и Китая поднимают Уолл-стрит

2025-10-29 просмотры: 204