💬 Технология возвращается. 3 ETF для инвестирования в этот сектор

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Технология возвращается. 3 ETF для инвестирования в этот сектор

После ужасного 2022 года многие инвесторы оставили технологический сектор умирать. Но в 2023 году технологии вернулись, и акции крупных технологических компаний растут после публикации положительных результатов в ходе текущего раунда прибыли. Microsoft (NASDAQ:MSFT) начала с того, что превзошла оценки по доходам и доходам, в частности, ее облачные результаты произвели впечатление на инвесторов и аналитиков.

Затем, хотя цена ее акций не выросла так сильно, как у Microsoft, Alphabet (NASDAQ:GOOG) (NASDAQ:GOOGL) присоединилась к Microsoft, превзойдя консенсус-прогнозы, и добавила 70 миллиардов долларов к своей программе обратного выкупа акций. Кроме того, мета-платформы (NASDAQ:META) успешно превзошли ожидания как по верхней, так и по чистой прибыли, так как число активных пользователей в день увеличилось, а доход от рекламы восстановился, что привело к росту акций на 14% на момент написания статьи.

Инвесторы ожидают результатов Amazon (NASDAQ:AMZN) позже сегодня, но в любом случае сезон отчетности всколыхнул технологический сектор.

Технологические лидеры демонстрируют впечатляющие результаты, и еще одним привлекательным аспектом технологического сектора является то, что после проблем 2022 года многие из этих компаний стали более компактными и прибыльными, чем раньше. Что еще лучше для инвесторов, это увеличение прибыльности означает, что оценки стали более привлекательными, чем несколько лет назад.

Например, даже после огромного ~100%-го прироста с начала года в 2023 году Meta Platforms по-прежнему торгуется с коэффициентом P/E 25, если учитывать его самые последние результаты. Хотя это не так дешево, он по-прежнему торгуется примерно на среднем уровне, кратном более широкому рынку. Между тем, Alphabet еще дешевле, торгуясь с прибылью в 20,3 раза, даже несмотря на рост на 22% с начала года.

Для читателей, которые хотят инвестировать в возрождение технологий, использование ETF — это удобный и эффективный способ получить широкое представление об отрасли в целом вместо того, чтобы инвестировать в каждую отдельную компанию. Если вы только начинаете инвестировать, ETF могут помочь вам использовать мощь всего сектора в вашем портфеле. Таким образом, вот три ведущих ETF, ориентированных на технологии, с благоприятными для инвесторов коэффициентами расходов, которые дают инвесторам неразбавленный доступ к акциям ведущих технологических компаний.

1. Инвеско QQQ Trust (NASDAQ:QQQ)

Если вы ищете доступ к акциям ведущих технологических компаний, Invesco QQQ Trust, который инвесторы часто называют «Q’s», — отличное место для начала. Имея активы под управлением на сумму 169 миллиардов долларов, это пятый по величине ETF в мире и один из самых популярных.

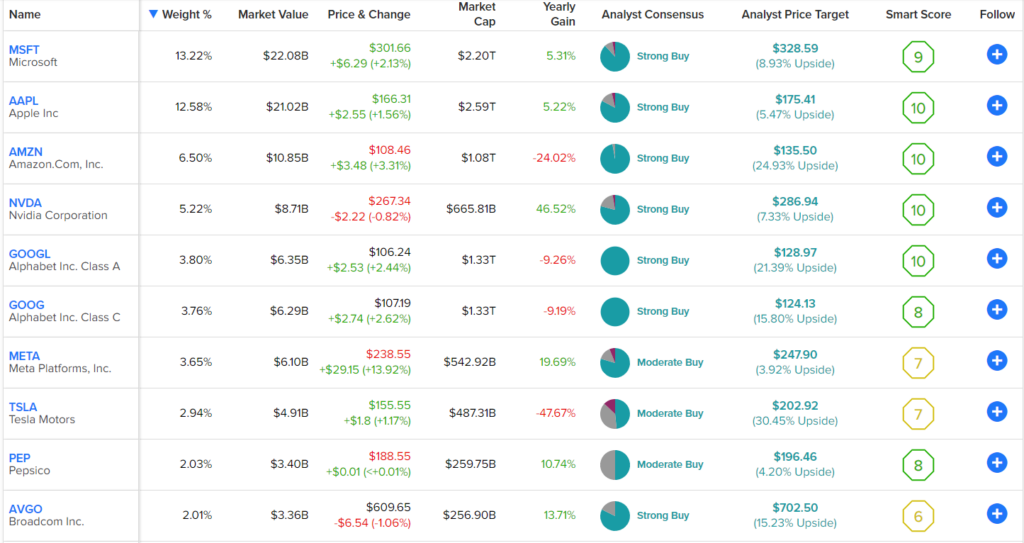

Поскольку QQQ инвестирует в ориентированный на технологии индекс Nasdaq 100 (NDX), QQQ является быстрым и простым ETF для инвесторов, чтобы получить доступ к технологиям с большой капитализацией в целом. QQQ занимает 102 позиции, а его 10 крупнейших активов составляют 55% фонда. Это связано с тем, что технологические гиганты, такие как Apple (NASDAQ:AAPL) и Microsoft, имеют двузначные веса, в то время как акции, такие как вышеупомянутые Meta Platforms, Amazon и Alphabet, также имеют относительно большие веса.

Кроме того, к полупроводниковым гигантам, таким как Broadcom (NASDAQ:AVGO) и Nvidia (NASDAQ:NVDA), присоединилась Tesla (NASDAQ:TSLA) в топ-10. Единственная нетехнологическая компания в этом списке – Pepsi (NASDAQ:PEP), которая занимает это место, потому что это одна из крупнейших акций, котирующихся на Nasdaq.

Ниже вы найдете обзор крупнейших активов QQQ с помощью инструмента TipRanks Holdings, который предоставляет инвесторам ключевые данные о портфеле ETF.

Лучшие активы QQQ могут похвастаться внушительной коллекцией Smart Scores: 7 из 10 имеют Smart Scores 8 или выше, что эквивалентно рейтингу Outperform. Сам QQQ имеет впечатляющий ETF Smart Score, равный 8. Smart Score — это собственная система количественной оценки акций TipRanks, которая оценивает акции по восьми различным рыночным факторам. Результат управляется данными и не требует вмешательства человека.

В дополнение к этой сильной группе холдингов и сильной зависимости от технологий с большой капитализацией, QQQ имеет благоприятный коэффициент расходов всего 0,2%, а это означает, что инвестор, вложивший 10 000 долларов в QQQ, заплатит всего 20 долларов в качестве комиссионных в течение года.

Кроме того, QQQ имеет отличный долгосрочный послужной список с годовой доходностью 19,8%, 15,7% и 17,7% за последние три, пять и 10 лет соответственно (по состоянию на 31 марта), став де-факто флагманским ETF для технологий в целом, что делает его достойной отправной точкой для инвесторов, желающих инвестировать в этот захватывающий сегмент рынка.

Аналитики рассматривают акции QQQ как консенсусную умеренную покупку, а средняя целевая цена акций QQQ в $361,70 предполагает потенциал роста на 13,4% отсюда.

2. ETF фонда Vanguard Information Technology Index Fund (NYSEARCA:VGT)

Vanguard Information Technology Index Fund — это популярный технологический ETF от ETF и управляющего взаимным фондом Vanguard с активами в размере 44 миллиардов долларов под управлением. У него еще более низкий коэффициент расходов, чем у QQQ, всего 0,1%, а это означает, что если вы вложите 10 000 долларов в VGT, вы заплатите незначительные 10 долларов в качестве сборов в первый год.

В то время как QQQ получает доступ к технологиям, инвестируя в Nasdaq 100, VGT «использует инвестиционный подход к индексации, предназначенный для отслеживания эффективности индекса MSCI US Investable Market Index (IMI)/InformationTechnology 25/50, индекса, состоящего из акций крупных, средних -размера и небольшие компании США в секторе информационных технологий», — говорится в проспекте фондов.

VGT владеет еще большим количеством акций, чем QQQ, с 366 позициями, хотя, как и QQQ, его 10 крупнейших активов доминируют в фонде, составляя 61,9% активов. Таким образом, для ETF, содержащего 366 позиций, VGT не обязательно настолько диверсифицирован, как кажется на первый взгляд, но если вы ищете неразбавленное участие в крупных технологиях, это не обязательно плохо.

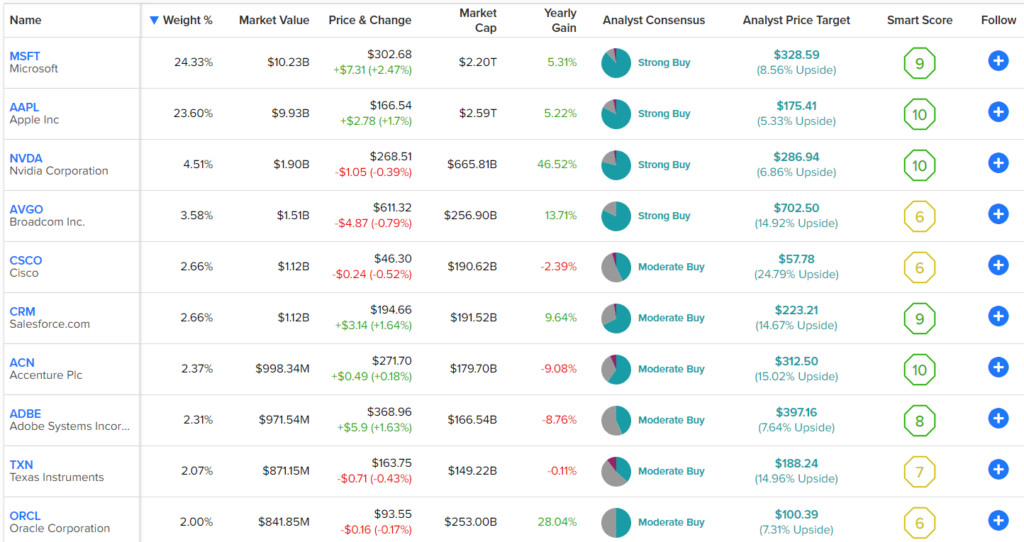

Apple составляет невероятные 22,8% активов, а Microsoft — 18,1%. VGT делит с QQQ несколько других крупных активов, включая Nvidia и Broadcom. Другие топ-10 позиций включают Cisco Systems (NASDAQ:CSCO), Salesforce (NYSE:CRM), Accenture (NYSE:ACN), Adobe (NASDAQ:ADBE) и платежных гигантов Visa (NYSE:V) и Mastercard (NYSE:MA). .

Хотя некоторые инвесторы могут задаться вопросом, почему эти устаревшие платежные сети находятся в технологическом фонде, это потому, что они находятся в авангарде финтех-революции. Кроме того, эти акции были невероятно сложными на протяжении многих лет, поэтому иметь их в фонде, безусловно, неплохо. Ознакомьтесь с обзором лучших активов VGT ниже.

Как и в случае с QQQ, активы VGT имеют впечатляющие показатели Smart Score, поскольку 8 из 10 имеют Smart Score 8 или выше. Apple, Nvidia, Visa и Accenture имеют оценку «Perfect 10», а сама VGT имеет оценку ETF Smart Score, равную 8.

VGT также имеет очень солидный послужной список с годовой доходностью 23,1%, 18,8% и 19,5% за последние три, пять и 10 лет соответственно, что делает этот ETF еще одним надежным выбором для технологических инвесторов.

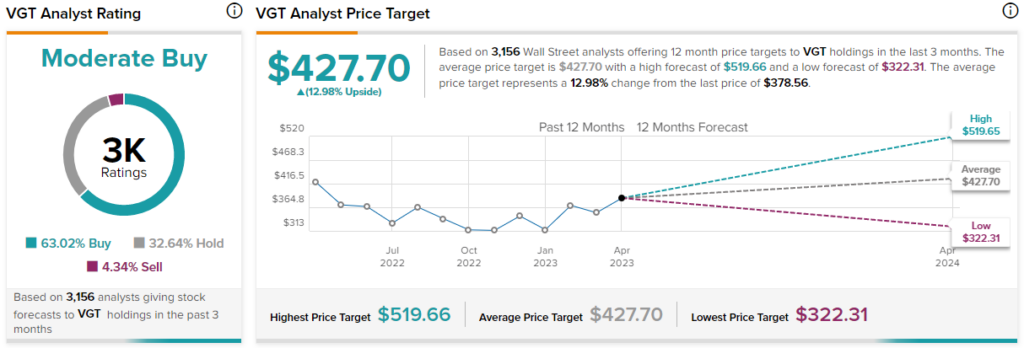

Как и QQQ, аналитики рассматривают акции VGT как акции с умеренной покупкой, а средняя целевая цена акций VGT в $427,70 подразумевает аналогичный потенциал роста в 13%.

3. Фонд SPDR для избранного сектора технологий (NYSEARCA:XLK)

Наконец, фонд SPDR Technology Select Sector Fund от State Street Global охватывает технологический сектор S&P 500 (SPX). Этот популярный ETF меньше, чем QQQ, но похож по размеру на VGT с активами в размере 42 миллиардов долларов.

XLK занимает меньше позиций, чем QQQ и VGK, с 68 холдингами. Кроме того, его 10 крупнейших активов составляют 69,3% фонда. В то время как Apple занимает большое количество VGT, она занимает еще большую позицию в XLK с весом 23,6%.

Но это даже не самый крупный холдинг — после недавнего взлета Microsoft составляет 24,3% фонда. По сути, Apple и Microsoft вместе составляют почти половину XLK, поэтому, несмотря на то, что у него 68 активов, это очень крупный ETF.

Ниже приведен обзор 10 крупнейших активов XLK.

XLK также может похвастаться впечатляющим долгосрочным послужным списком с годовой доходностью 24,5%, 19,5% и 19,1% за последние три, пять и 10 лет.

Как и два других фонда, аналитики в совокупности оценивают акции XLK как акции с умеренной покупкой, а средняя целевая цена акций XLK на уровне $165,01 представляет собой потенциал роста на 11,2% по сравнению с текущими ценами.

Вывод инвестора

Благодаря низким комиссиям, выдающемуся многолетнему послужному списку и значительному участию в технологиях все эти три ETF являются отличной отправной точкой для инвесторов, которые хотят вкладывать деньги в технологии. Акции ведущих технологических компаний стали более компактными и прибыльными, чем в прошлом, и их оценка выглядит более привлекательной.

Кроме того, в долгосрочной перспективе такие достижения, как искусственный интеллект (ИИ), автоматизация рабочих процессов, растущее внедрение облачных технологий и другие новые технологические тенденции, будут продолжать стимулировать рост этих акций.

Мой личный фаворит из трех — QQQ, так как он более диверсифицирован и не так обязан Microsoft и Apple, как XLK и VGT, что снижает риск того, что одна из этих акций окажется неэффективной.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

«Роскошные путешествия переживают бум»: акции Delta Airlines (NYSE:DAL) падают, несмотря на цифры, свидетельствующие о росте расходов на роскошные путешествия

2025-11-01 просмотры: 154 -

Акции и компании США

Группы гражданских прав подали жалобу ЕС на Apple (AAPL) за нарушения DMA

2025-11-01 просмотры: 165 -

Акции и компании США

Новости SMH ETF: краткий ежедневный обзор – 22.10.25

2025-11-01 просмотры: 267 -

Акции и компании США

Аналитики сомневаются в данных по инфляции в преддверии критического отчета

2025-11-01 просмотры: 267 -

Акции и компании США

Сотни бизнес-лидеров призывают запретить искусственный сверхинтеллект

2025-11-01 просмотры: 317 -

Акции и компании США

Оповещение о судебном иске NUTX! Коллективный иск против Nutex Health

2025-11-01 просмотры: 164 -

Акции и компании США

Crocodile Garments назначает г-на Ли По Она заместителем директора

2025-11-01 просмотры: 420 -

Акции и компании США

Hang Yick Holdings назначает нового независимого неисполнительного директора

2025-11-01 просмотры: 233 -

Акции и компании США

Внеочередное общее собрание акционеров BAIC Motor в 2025 году утвердило ключевые рамочные соглашения

2025-11-01 просмотры: 232