💬 Жесткий рынок? Рассмотрите эти акции, говорит Morgan Stanley

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Жесткий рынок? Рассмотрите эти акции, говорит Morgan Stanley

Все говорят о перспективе рецессии. Майк Уилсон, главный стратег по акциям США в Morgan Stanley, является главным среди них.

Уилсон предупреждает, что нынешняя ограничительная денежно-кредитная политика ФРС предвещает негативные риски, которые не учитываются рынком, и даже может спровоцировать рецессию в масштабах кризиса 2008 года. Уилсон считает, что корпоративные доходы (которые уже снизились в первом квартале этого года) вряд ли достигнут дна до третьего или четвертого квартала.

По мнению Уилсона, отставание между политикой ФРС, ее последствиями и реакцией центрального банка будет главным движущим фактором на рынках в среднесрочной перспективе.

«Рынки часто пересматривают цены в конце цикла, когда понимают, что политика ФРС недостаточно адаптивна, чтобы компенсировать замедление роста. Хотя сдерживание регионального банковского стресса само по себе является положительным моментом, это также может означать, что политические ожидания на 23 год могут стать менее адаптивными — как через канал ликвидности, так и через канал ставок», — пояснил Уилсон.

Это не значит, что в нынешних финансовых условиях невозможно найти привлекательные игры. Какими бы ни были макроэкономические перспективы, аналитики Morgan Stanley ожидают, что в ближайшие месяцы акции пары вырастут двузначными числами. Согласно TipRanks, крупнейшей в мире базе данных аналитиков и исследований, обе компании также могут похвастаться консенсус-рейтингом Strong Buy от остальных участников рынка.

Confluent, Inc. (CFLT)

Данные имеют решающее значение для современного цифрового бизнеса, и Confluent, наш первый выбор Morgan Stanley, специализируется на предоставлении данных в движении. Компания предлагает предприятиям облачную платформу потоковой передачи данных в реальном времени, которая может подключать данные из нескольких источников в режиме реального времени. Благодаря сложному внутреннему программному обеспечению, Confluent может похвастаться возможностью предоставить клиентам богатый клиентский опыт.

В условиях жесткой конкуренции платформам цифровых данных нужны уникальные функции, которые отличают их друг от друга. Стоит отметить, что около 80% компаний из списка Fortune 100 используют технологию потоковой передачи данных, и большинство из них полагаются на Confluent для управления данными. Confluent разработан для полной интеграции с Apache Kafka, популярной платформой обработки данных с открытым исходным кодом, и предлагает свои уникальные функции, дополняющие возможности Kafka. Confluent, разработанный первоначальными создателями Kafka, использовал свои отношения с Kafka, чтобы закрепиться в мире облачного программного обеспечения для бизнеса.

Взглянув на некоторые общие цифры, вы увидите, насколько хорошо Confluent использует свои возможности в мире программного обеспечения. Компания нацелена на общий адресный рынок порядка 60 миллиардов долларов и в настоящее время имеет более 4530 корпоративных клиентов, из которых 991 приносят не менее 100 000 долларов годового дохода. В прошлом году компания заработала 586 миллионов долларов, что на 124% больше по сравнению с прошлым годом.

Более внимательное изучение самых последних финансовых результатов может дать представление о текущем положении компании. В четвертом квартале выручка достигла $169 млн, увеличившись на 41% по сравнению с прошлым годом и составив 28% от общей выручки за 2022 год. С точки зрения итогов, убыток на акцию без учета GAAP составил 9 центов, превысив ожидания на 6 центов и продемонстрировав значительное улучшение по сравнению с убытком на акцию в размере 19 центов, о котором сообщалось в том же квартале предыдущего года.

В метрике, которая предвещает будущие выгоды, Confluent также сообщила об «оставшихся обязательствах по выполнению» (их термин для незавершенной работы) в размере 741 миллиона долларов. Это на 48% выше г/г.

Доверие к игроку потоковой передачи данных демонстрирует аналитик Morgan Stanley Санджит Сингх, который видит несколько причин для поддержки Confluent.

«Мы видим привлекательное соотношение риска и выгоды в Confluent, учитывая: 1) долгосрочные возможности остаются неизменными, 2) оценки на 2023–2024 годы кажутся достижимыми, 3) возобновленное стремление к повышению операционной эффективности и достижению прибыльности к 4 кварталу 2023 года, поскольку оценка акций выглядит привлекательной. торгуется с доходом в 6,4 раза за 24 года (+29 % в год) или 0,22 x с поправкой на рост", - считает Сингх.

«Мы видим появление катализатора, который может привести к повышению рейтинга акций, поскольку проверки/опросы каналов начинают показывать второе производное изменение в оптимизации облачных вычислений, оценки пересматриваются в сторону повышения в течение года, а предстоящий день аналитиков в июне показывает новое использование. дела и прогресс против неизменной долгосрочной возможности», — добавил аналитик.

Учитывая все вышеперечисленное, Сингх возлагает большие надежды. Аналитик Morgan Stanley присвоил CFLT рейтинг «Перевес» (т. е. «Покупать») вместе с целевой ценой в $30, что указывает на потенциал роста в 38%. (Чтобы посмотреть послужной список Сингха, нажмите здесь)

В целом, прогноз The Street в отношении Confluent – это «сильная покупка», что подтверждается 15 недавними обзорами аналитиков, в том числе 12 «покупок» и 3 «удержания». Акции в настоящее время торгуются по цене 21,71 доллара США, а средняя целевая цена составляет 29,47 доллара США, что указывает на возможность роста на ~ 36% в течение следующих 12 месяцев. (См. прогноз акций CFLT)

Модель N, Inc. (МОДН)

Следующий выбор Morgan Stanley, который мы рассматриваем, — это Model N, компания-разработчик программного обеспечения, которая предлагает программные решения для оптимизации доходов и соответствия требованиям для фармацевтической, медико-биологической и высокотехнологичной отраслей. Продукты и решения компании включают ценообразование, управление плательщиками и поставщиками, управление сделками, управление глобальными тендерами и интеллектуальное облако. Model N также предоставляет профессиональные услуги и поддержку по обслуживанию своей продукции.

Эта компания работает на мировой арене и насчитывает более 190 корпоративных клиентов в 120 странах. В клиентскую базу входят такие крупные компании, как Johnson & Johnson и AstraZeneca, а также Broadcom и Microchip Technology. Годовой доход Model N составляет более 500 миллиардов долларов.

В последние годы большинство предложений программного обеспечения перешли от пакетной покупки к облачной подписке, и Модель N запрыгивает на подножку. Компания находится в процессе перевода своих клиентов на подписную модель SaaS (программное обеспечение как услуга) — этому шагу сильно способствует тот факт, что клиенты Model N в фармацевтике несут тяжелое бремя государственного регулирования и просто не могут позволить себе отказаться от свои системы управления доходами. Ожидается, что большая часть этого сектора, который, наряду с медико-биологическими науками, составляет примерно 85% клиентов Model N, быстро перейдет на SaaS.

В последнем квартальном отчете за первый квартал 2023 финансового года (квартал, закончившийся 31 декабря 2022 г.) компания показала скромные результаты. Выручка за квартал в размере 59,15 млн долл. США оказалась на 1,4 млн долл. США лучше, чем ожидалось, а итоговая прибыль на акцию не по GAAP в размере 23 цента была на 1 цент выше прогноза. Для сравнения, выручка за первый финансовый квартал 2022 года составила 51,5 миллиона долларов, а прибыль на акцию — 15 центов.

В прямом направлении цифры Model N были примерно такими, как и ожидалось. Компания прогнозирует выручку от $59 млн до $60 млн во втором финансовом квартале по сравнению с консенсус-прогнозом в $59,57 млн. Ориентировочная выручка на 23 финансовый год находится в диапазоне от 242 до 245 миллионов долларов против прогноза в 243,49 миллиона долларов.

Покрывая эти акции для Morgan Stanley, 5-звездочный аналитик Крейг Хеттенбах видит большой потенциал для инвесторов.

«Мы рассматриваем Model N как лидера в области решений по управлению доходами для медико-биологических наук (85% от общего объема продаж) и высоких технологий (15%). На фоне сохраняющейся макроэкономической неопределенности конечный фармацевтический рынок компании имеет привлекательное сочетание краткосрочных защитных характеристик и долгосрочных драйверов роста. Мы также подчеркиваем привлекательную видимость бизнеса: большинство контрактов SaaS рассчитаны на 3 года, некоторые — на 4–5 лет и даже на 7 лет», — считает Хеттенбах.

«В программном обеспечении SMID Model N находится в первом квартиле по марже EBIT и FCF, что хорошо соответствует нашей концепции, согласно которой прибыльный рост будет все более важным фактором роста акций в сфере технологий здравоохранения», — добавил аналитик.

Все вышеперечисленное в сочетании с убедительной оценкой побудило Hettenbach присвоить акциям Model N рейтинг «Перевес» (т. е. «Покупать»). Вдобавок к этому аналитик устанавливает целевую цену в 43 доллара, что увеличивает потенциал роста примерно до 30%. (Чтобы просмотреть послужной список Hettenbach, нажмите здесь)

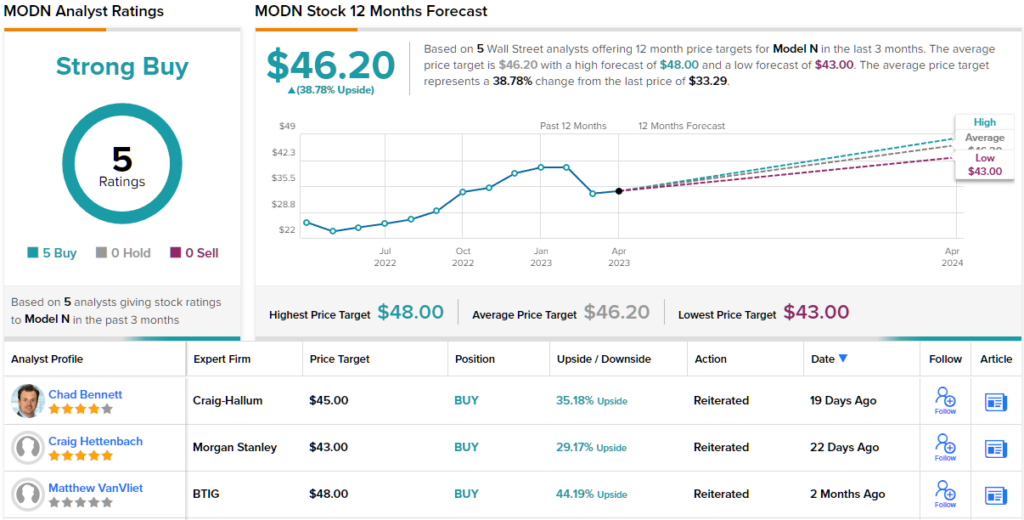

В целом, консенсус-рейтинг «Сильная покупка» здесь единогласный, основанный на 5 недавних положительных отзывах аналитиков Street. Акции MODN оцениваются в 33,29 доллара, а средняя целевая цена в 46,20 доллара предполагает потенциал роста примерно на 39% к концу года. (См. прогноз запасов MODN)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите сайт TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks об акциях.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Фьючерсы на акции США неоднозначны, поскольку прибыль доминирует в сегодняшних новостях

2025-10-31 просмотры: 362 -

Акции и компании США

ParaZero получила крупный заказ на оборонные дроны

2025-10-31 просмотры: 360 -

Акции и компании США

ADS-TEC Energy объявляет об условном погашении конвертируемых облигаций

2025-10-31 просмотры: 316 -

Акции и компании США

Locafy Ltd. задерживает подачу годового отчета

2025-10-31 просмотры: 244 -

Акции и компании США

Волатильность опционов и динамика подразумеваемой прибыли сегодня, 22 октября 2025 г.

2025-10-31 просмотры: 136 -

Акции и компании США

Прибыль GEV: акции GE Vernova подскочили на фоне смешанного отчета за третий квартал

2025-10-31 просмотры: 411 -

Акции и компании США

Leju Robotics получила 200 миллионов долларов, поскольку гонка роботов в Китае накаляется в преддверии IPO

2025-10-31 просмотры: 194 -

Акции и компании США

Новости VOO ETF, 22.10.2025

2025-10-31 просмотры: 295 -

Акции и компании США

Tesla (TSLA) вынуждена отозвать тысячи автомобилей Model Y из-за риска аварии из-за потери мощности

2025-10-31 просмотры: 407