💬 Этот ETF с доходностью 12% выплачивает большие ежемесячные дивиденды

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Этот ETF с доходностью 12% выплачивает большие ежемесячные дивиденды

В последние годы популярность ETF, выплачивающих ежемесячные дивиденды и использующих стратегию продажи покрытых коллов для получения дохода, возросла. Хотя эта стратегия получает приток внимания, она не обязательно нова. Фактически, ETF под названием Global X NASDAQ 100 Covered Call ETF (NASDAQ:QYLD), запущенный в 2013 году, в настоящее время может похвастаться привлекательной доходностью в 12%.

Хотя ETF привлекателен для доходных инвесторов, есть также несколько вещей, о которых инвесторы должны знать, прежде чем прыгать сразу после того, как увидят эту сногсшибательную доходность. Давайте подробнее рассмотрим этого ежемесячного плательщика дивидендов от Global X и посмотрим, подойдет ли он для вашего портфеля.

Дивиденды монстров

С точки зрения чистого дохода трудно превзойти доходность QYLD в 12%. Эта двузначная доходность более чем в два раза превышает уровень инфляции и затмевает среднюю доходность S&P 500 и доходность десятилетних казначейских облигаций. Он также превосходит доходность многих других популярных дивидендных и высокодоходных ETF. Кроме того, QYLD имеет надежный послужной список, поскольку она выплачивала инвесторам ежемесячные дивиденды в течение девяти лет подряд.

Высоко результативные холдинги

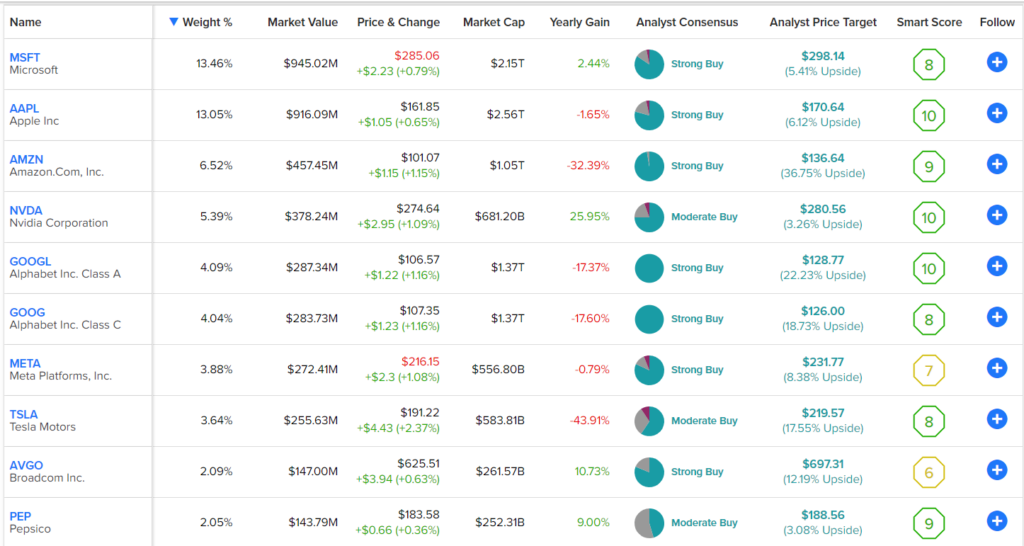

Как фонд, ориентированный на индекс NASDAQ 100, вы не удивитесь, обнаружив, что основные активы QYLD состоят в основном из акций технологических компаний с мегакапитализацией, которые доминируют в техноцентрическом индексе. Технологические гиганты, такие как Microsoft и Apple, имеют здесь двузначные веса, в то время как другие ведущие технологические акции, такие как Amazon, Nvidia, обе акции классов Alphabet, Meta Platforms, Tesla и Broadcom входят в первую десятку.

Только на десятой по величине позиции, Pepsi, вы сталкиваетесь с акциями, не связанными с технологиями.

Ниже вы найдете обзор крупнейших холдингов QYLD, используя экран авуаров TipRanks.

Одна вещь, которая выделяется среди лучших активов QYLD, заключается в том, что вы найдете здесь множество впечатляющих результатов Smart Score. QYLD владеет обширной коллекцией технологических и растущих акций. Акции Apple, Nvidia и Alphabet имеют идеальные оценки 10 из 10, в то время как Microsoft, Amazon, Tesla и Pepsi имеют умные оценки 8 или выше, что эквивалентно рейтингу Outperform.

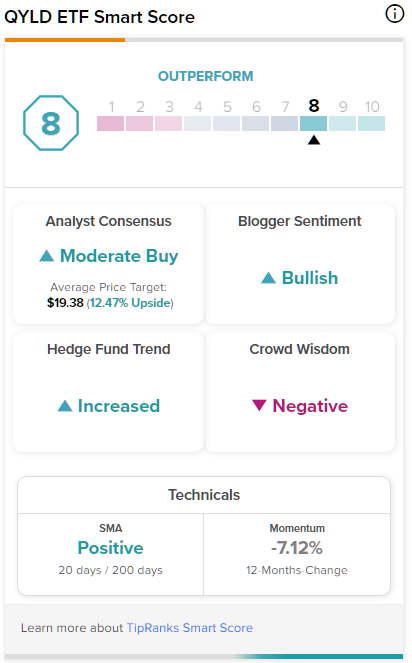

С этой целью QYLD получил впечатляющий рейтинг ETF Smart Score 8 из 10, отражающий несколько положительных показателей, таких как оптимистичные настроения блоггеров и растущее участие хедж-фондов.

Smart Score — это собственная система количественной оценки акций TipRanks, которая оценивает акции по восьми различным рыночным факторам. Результат управляется данными и не требует вмешательства человека.

Стратегия двузначной доходности QYLD

Изучив крупнейшие активы QYLD, вы могли заметить, что за исключением Pepsi и, возможно, Broadcom, ни одно из этих имен не упоминается как дивидендные акции (многие вообще не выплачивают дивиденды), и задаетесь вопросом, как QYLD генерирует двузначную цифру. доход от этой корзины активов.

QYLD реализует стратегию, известную как «покрытый колл» или «покупка-запись», при которой фонд покупает акции из индекса Nasdaq 100 и одновременно продает соответствующие опционы колл на тот же индекс.

По сути, QYLD продает покрытые опционы колл против принадлежащих ей позиций и собирает надбавки к опционам для получения дополнительного дохода и достижения этой высокой доходности. Это неплохая стратегия; он аналогичен тем, которые используются в ETF JPMorgan Equity Premium Income (NYSEARCA:JEPI) и JPMorgan Nasdaq Equity Premium Income ETF (NASDAQ:JEPQ), и, безусловно, дает высокую доходность.

Тем не менее, инвесторы должны знать, что, как и в случае с JEPI и JEPQ, продажа покрытых коллов по этим позициям, вероятно, ограничит потенциал роста QYLD в условиях, когда акции технологических компаний и компаний роста растут.

Долгосрочная производительность

Возможность ограничения роста является одной из причин для беспокойства, о которой должны знать инвесторы. Другой — долгосрочные показатели ETF. С годовой общей доходностью около 6,7% с момента создания в 2013 году инвесторы QYLD заработали деньги. Однако, несмотря на то, что они не потеряли деньги, существуют альтернативные издержки — QYLD уступает самому NASDAQ 100 (его эталонному индексу) и уступает просто инвестированию в S&P 500. Хотя прошлые результаты не являются гарантией будущих результатов, это просто то, за чем инвесторы должны следить.

В дополнение к этому, коэффициент расходов QYLD в размере 0,6% намного дороже, чем коэффициент расходов этих простых стратегий для широкого рынка, которые превзошли его с течением времени — QQQ имеет коэффициент расходов 0,2%, в то время как SPY составляет всего 0,09%.

Какова целевая цена для QYLD?

По мнению аналитиков Уолл-стрит, QYLD в настоящее время оценивается как умеренная покупка со средней целевой ценой в 19,38 доллара. Эта цель представляет собой потенциал роста примерно на 13% от текущей рыночной стоимости ETF.

TipRanks использует запатентованную технологию для составления прогнозов аналитиков и целевых цен для ETF на основе комбинации отдельных характеристик базовых активов. Кроме того, TipRanks рассчитывает средневзвешенное значение на основе комбинации всех активов ETF. Прогноз средней цены для ETF рассчитывается путем умножения целевой цены каждого отдельного холдинга на его вес в ETF и сложения их всех.

Вывод инвестора

У QYLD, безусловно, есть кое-что, например, невероятная доходность и коллекция голубых фишек с высокими показателями Smart Scores. Однако, как и почти у любой стратегии, у нее есть свои плюсы и минусы, и два основных недостатка здесь — это ограниченный потенциал роста благодаря стратегии покрытого колла и долгосрочной результативности фонда, которая отстает от стратегии простого инвестирования в NASDAQ. или S&P 500, в то же время обходясь инвесторам дороже.

Для дивидендного инвестора, специально стремящегося увеличить доходность своего портфеля, QYLD является вариантом для рассмотрения, и я отдаю ему должное за его надежную долгосрочную историю ежемесячных выплат. Тем не менее, лично я не собираюсь погружаться исключительно на основе доходности, и я бы не стал выделять на него большую часть своего портфеля, основываясь на этих факторах.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Анупам Расаян опубликовал запись звонков о прибылях и убытках за второй квартал 2025 года

2025-10-29 просмотры: 119 -

Акции и компании США

Hi-Tech Gears Limited: обновленная информация о процессе разрешения неплатежеспособности

2025-10-29 просмотры: 205 -

Акции и компании США

Телевизионная сеть Радж укрепляет совет директоров новыми назначениями

2025-10-29 просмотры: 357 -

Акции и компании США

DE, RKLB, NTRA, QSI: Кэти Вуд переходит на Deere и ATAI, сокращает доли в акциях Rocket Lab и биотехнологических компаний

2025-10-29 просмотры: 406 -

Акции и компании США

Прогноз по акциям BigBear.ai Holdings (BBAI): аналитик AI отмечает «осторожность» в преддверии результатов третьего квартала

2025-10-29 просмотры: 353 -

Акции и компании США

Кто такой звездный аналитик TipRanks по акциям Advanced Micro Devices (AMD)?

2025-10-29 просмотры: 112 -

Акции и компании США

3 лучшие дивидендные акции, которые стоит купить сейчас, 18.10.2025, по мнению аналитиков

2025-10-29 просмотры: 275 -

Акции и компании США

Marico Limited грозит штраф FSSAI за неправильный брендинг

2025-10-29 просмотры: 197 -

Акции и компании США

Ksolves India Ltd публикует финансовые результаты за сентябрь 2025 года

2025-10-29 просмотры: 205