💬 Акции Deere (NYSE:DE): высокая стоимость после недавнего падения

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Акции Deere (NYSE:DE): высокая стоимость после недавнего падения

На прошлой неделе акции Deere (NYSE:DE) находились под значительным давлением, отчасти благодаря усилению рецессии. Несмотря на волну негатива, которая на прошлой неделе привела к падению акций более чем на 10%, я продолжаю рассматривать производителя сельскохозяйственной техники как крупную компанию с сильно обесцененными долгосрочными перспективами роста. Я настроен по-бычьи и могу увеличить свою позицию на последнем падении.

На момент написания статьи акции Deere упали примерно на 16% по сравнению с историческим максимумом в 448,40 доллара, достигнутым в декабре 2022 года. Это было крутое падение, но давайте не будем забывать, что акции Deere переживают резкий рост с тех пор, как прошлым летом достигли дна. Часто быстрые и яростные приобретения создают почву для столь же быстрых потерь.

Что касается долгосрочных перспектив роста, то мало что изменилось с настоящего момента до того момента, когда акции заигрывали с новыми максимумами. Тем не менее, всегда разумно проявлять осторожность, когда речь идет о продавце дорогостоящих дискреционных товаров, даже если низкий мультипликатор отношения цены к прибыли (P/E) манит вас обещаниями большой ценности.

Акции Deere: тонкая грань между большой ценностью и ловушкой

После падения на прошлой неделе акции Deere имеют отстающий коэффициент P/E в 13,7 раза. Несомненно, инвесторы должны скептически относиться к компаниям, у которых мультипликатор P/E значительно ниже среднего по рынку. Как правило, низкие P/E сопровождают серьезные проблемы и могут указывать на ловушку ценности. Тем не менее, когда дело доходит до Deere, я действительно думаю, что ценность этого имени реальна. Тем не менее, компания сталкивается с серьезными встречными ветрами в предстоящем году.

Дорога за Диром выглядит гораздо более гладкой, чем дорога впереди. И хотя встречный ветер рецессии может оказаться более серьезным, я еще не готов сдаться хорошо управляемой компании в отрасли с достаточно сильными ногами, чтобы не сломаться в грядущей рецессии.

Тем не менее, вы должны отдать должное шортам за их время. В частности, исследовательская фирма Hedgeye сделала своевременный звонок, когда более двух недель назад забила тревогу в промышленном секторе, когда акции были намного выше отметки в 400 долларов.

Компания Deere, которую Hedgeye преподносила как одну из своих самых коротких идей в сфере промышленности, добилась успеха в рекордно короткие сроки, по крайней мере, до сих пор. Краткий довод Hedgeye был довольно убедительным: слишком много оптимизма в «глубокой цикличности» перед лицом многочисленных встречных ветров и подготовка к «концу бума заказов в эпоху пандемии».

Несомненно, высокие процентные ставки и бум, вызванный пандемией, подходят к концу, и в последние несколько лет возрос спрос. Тем не менее, еще неизвестно, означает ли встречный ветер этого года начало конца для пробега Дира.

У акций Deere все еще могут быть ноги

Каким бы своевременным ни был колл Hedgeye (он заслуживает аплодисментов), я думаю, что игрокам на понижение было бы разумно зафиксировать свою прибыль, поскольку путь наименьшего сопротивления может остаться вверх. Несмотря на падение, вызванное опасениями рецессии, акции Deere в долгосрочной перспективе все еще могут быть в тренде.

Профиль долгосрочного роста компании по-прежнему стабилен. В частности, Deere выиграет от постоянных попутных ветров, включая автоматизацию сельского хозяйства. Однако такие попутные ветры, как правило, творят чудеса в течение многих лет, а встречные макроэкономические факторы могут легко привести к тому, что инвесторы упустят из виду имеющиеся долгосрочные возможности.

К счастью, Deere проделала прекрасную работу, контролируя все, что в ее силах. Компания также сократила расходы, не сбавляя скорости инноваций. Именно этот инновационный темп должен поддерживать устойчивый спрос в следующем цикле роста рынка. Кроме того, рецессия не обязательно означает «игру окончена» для сельскохозяйственной отрасли.

Примечательно, что цены на урожай держатся сами за себя. Просто взгляните на ETF сельскохозяйственного фонда Invesco DB (NYSEARCA:DBA) — мой любимый индикатор цен на урожай — который вырос более чем на 50% за последние три года. Хотя в последние годы многие фермеры максимально использовали высокие цены на сельскохозяйственные культуры для обновления своего автопарка, я все же думаю, что многим еще предстоит реинвестировать свои непредвиденные доходы в новое оборудование. Я думаю, что с технологией повышения производительности в последних моделях оборудования Deere спрос может быть более устойчивым перед лицом следующего спада.

По мнению аналитиков, стоит ли покупать акции Deere?

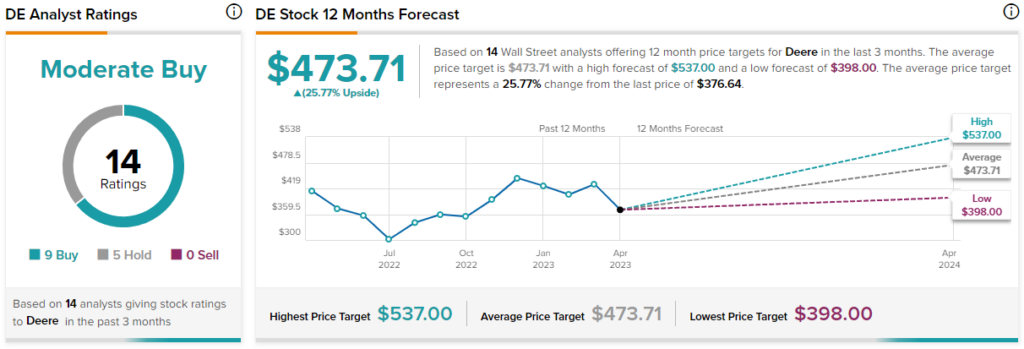

Обращаясь к Уолл-стрит, акции DE предлагаются для умеренной покупки. Из 15 рейтингов аналитиков девять «покупают» и шесть «держат». Средняя целевая цена акций Deere составляет 471,67 доллара, что предполагает потенциал роста на 25,8%. Ценовые ориентиры аналитиков варьируются от минимума в 398,00 долларов за акцию до максимума в 537,00 долларов за акцию.

Практический результат по акциям Deere

Акции Deere в последнее время не очень хорошо себя зарекомендовали. На данном этапе мы, вероятно, находимся в нескольких месяцах от того, чтобы столкнуться с рецессией, и именно промышленные предприятия, как правило, имеют ужасный послужной список, когда экономика постепенно начинает рушиться.

Тем не менее, рецессия была на радаре рынка уже много месяцев (даже целый год). Я думаю, что текущая оценка акций Deere уже отражает грядущие макроэкономические проблемы.

Крупнейший производитель сельскохозяйственной техники уже торгуется с дисконтом по сравнению с другими производителями техники с точки зрения скользящего P/E и отношения цены к объему продаж (P/S) (13,7x P/E и 2,0x P/S по сравнению с 16,1x и 2,0x P/S). 3,9x в среднем по отрасли) и по сравнению со своим собственным пятилетним историческим средним значением (20,8x P/E и 2,3x P/S).

По мере того, как Deere переживает трудные времена с относительно низкими ожиданиями, я думаю, что сцена может быть настроена на превосходство, а не на снижение производительности. В таком сценарии, я считаю, шортам было бы разумно бежать в укрытие.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Уолл-стрит увеличивает объем прибыли, чтобы успокоить торговые страхи

2025-10-30 просмотры: 124 -

Акции и компании США

GT Talent Group представляет новый промышленный план при поддержке инвесторов

2025-10-30 просмотры: 379 -

Акции и компании США

Figtree Holdings объявляет о реструктуризации совета директоров

2025-10-30 просмотры: 148 -

Акции и компании США

GRP Ltd. переходит на полугодовую финансовую отчетность

2025-10-30 просмотры: 372 -

Акции и компании США

Акции Fluor (FLR) подскочили, поскольку стоимость акций Starboard нацелена на рост акций атомной энергетики

2025-10-30 просмотры: 325 -

Акции и компании США

Акции квантовых компаний растут по мере того, как наука превращается в бизнес

2025-10-30 просмотры: 276 -

Акции и компании США

«Это меняет правила игры», — говорит инвестор об акциях Amazon

2025-10-30 просмотры: 207 -

Акции и компании США

Китайская CXMT планирует провести IPO в Шанхае на сумму 42 миллиарда долларов, чтобы бросить вызов мировым гигантам микросхем

2025-10-30 просмотры: 173 -

Акции и компании США

Акции Archer Aviation (ACHR) видят потенциал роста на 8,5%, поскольку Canaccord повторяет покупку после патентной сделки

2025-10-30 просмотры: 228