💬 Goldman Sachs считает, что эти две акции энергетических компаний могут стать крупными победителями в 2023 году

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Goldman Sachs считает, что эти две акции энергетических компаний могут стать крупными победителями в 2023 году

Если говорить об углеводородах, то большинство людей автоматически представят себе нефтяные скважины в Техасе или Монтане. Однако сегодняшний энергетический сектор включает в себя добычу сырой нефти и природного газа, сжижение газа, огромную сеть транспортных и складских сетей, нефтеперерабатывающие заводы, производящие пригодное для использования топливо и химикаты, и связанную с ними нефтехимическую промышленность, пронизывающую большинство аспектов нашей жизни. Такой разнообразный сектор экономики принесет беспрецедентные возможности для инвестиций.

В недавней заметке по нефтеперерабатывающему сектору аналитик Goldman Sachs Нил Мехта обрисовал факторы, на которые инвесторам следует обратить внимание в отношении акций энергетических компаний: «Мы считаем, что эта среда позволяет компаниям с ускоряющейся доходностью капитала и сильными операциями превзойти, а также компаниям с более стабильным вклад в прибыль от неперерабатывающих сегментов и привлекательные профили доходности капитала, чтобы превзойти ».

На этом фоне аналитики Goldman Sachs указали на двух потенциальных победителей в энергетике на ближайшие месяцы. Обе компании имеют рейтинг покупателя с двузначным потенциалом роста и предлагают небольшие дивиденды в качестве бонуса. Давайте посмотрим поближе.

Филипс 66 (PSX)

Сначала идет Phillips 66 из Хьюстона, крупная нефтяная компания, общая выручка которой превысила 111 миллиардов долларов в 2021 году и увеличилась до 170 миллиардов долларов в 2022 году. Компания присутствует в большинстве аспектов нефтегазовой отрасли. Phillips поставляет сырую нефть и газ на нефтеперерабатывающие заводы и продает широкий спектр топливных продуктов, а также смазочных масел, промышленных химикатов и нефтехимии.

В настоящее время Phillips управляет 13 нефтеперерабатывающими заводами, которые вместе производят широкий ассортимент топлива и мазута, которые компания продает под разными торговыми марками. Щит Phillips 66 — вездесущий знак заправочной станции, созданный по образцу номеров автомагистралей между штатами, — известен по всей стране, как и такие названия, как Conoco и 76. Кроме того, Phillips производит топливо для авиационной промышленности, а ее химические продукты можно найти в промышленности. , агробизнес, медицинский и фармацевтический секторы.

Что касается финансовых результатов Phillips, компания получила прибыль на акцию не по GAAP в размере 4 долларов США в 4 квартале 2022 года, что на 35% больше, чем в прошлом году. Несмотря на то, что эта цифра впечатляет, она оказалась ниже консенсус-прогноза в 4,35 доллара. У компании много денежных ресурсов, и она закончила 2022 год с $12,8 млрд ликвидных активов, в том числе $6,1 млрд наличными. Эта сумма включает операционный денежный поток в размере 4,8 млрд долларов США, полученный в четвертом квартале.

Руководство санкционировало увеличение программы выкупа акций фирмы на 5 миллиардов долларов, а в последнем заявлении компания увеличила выплату дивидендов на 8 центов, или 8,2%, до 1,05 доллара на обыкновенную акцию. Годовой дивиденд теперь дает 4%.

Среди быков — Нил Мехта из Goldman, который пишет о Phillips: «Нашим лучшим выбором в группе остается Phillips 66, который находится в американском списке осужденных. По нашим оценкам на 2024 год, PSX торгуется с коэффициентом P/E всего 8,3X по сравнению со средним значением P/E по сектору в 10,6X, что представляет собой привлекательную точку входа…»

«Мы видим, что инвесторы могут более позитивно относиться к перспективам среднесрочной и долгосрочной трансформации бизнеса с потенциальным повышением прогнозов прибыли в зависимости от того, насколько компания выполнит свои цели по сокращению затрат и любого потенциального увеличения от недавно объявленной сделки DCP». — добавил аналитик.

С этой целью Мехта рекомендует покупать акции PSX вместе с целевой ценой в 125 долларов. Цифра подразумевает, что акции будут оценены на 22% выше через год. (Чтобы посмотреть послужной список Мехты, нажмите здесь)

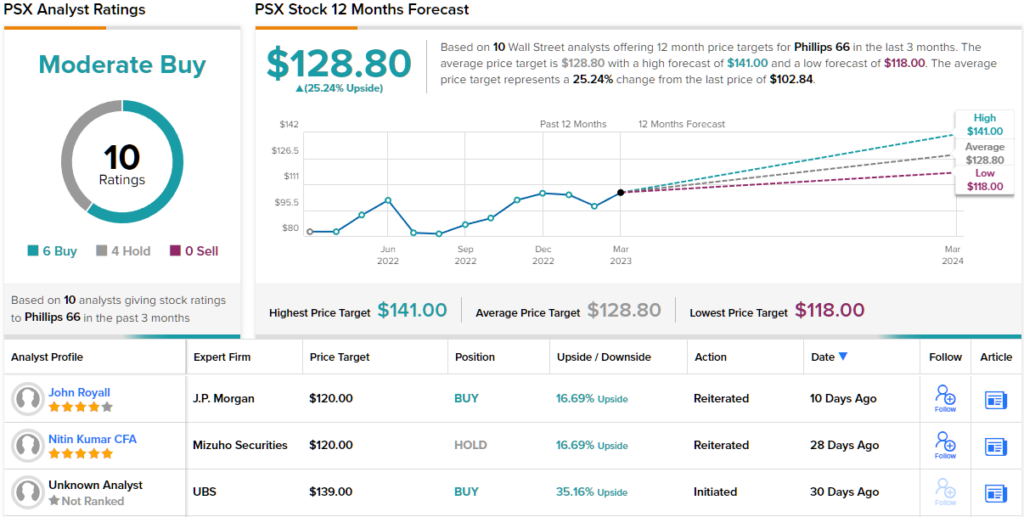

В целом акции PSX имеют рейтинг «умеренная покупка» на основе консенсуса аналитиков, основанного на 10 недавних обзорах аналитиков с разбивкой от 6 «покупок» до 4 «удержаний». Средняя целевая цена акций составляет 128,80 долларов США, что предполагает потенциал роста на 25% по сравнению с текущей ценой акций в 102,84 доллара США. (См. прогноз акций PSX)

ООО «Шелл» (SHEL)

Shell — одна из крупнейших в мире нефтяных компаний, фирма с мегакапитализацией и рыночной капитализацией в 200 миллиардов долларов. Shell также является одной из самых диверсифицированных компаний нефтяного сектора, деятельность которой разделена на четыре сегмента: Upstream, Integrated Gas, Renewables & Energy Solutions и Downstream. Операции в этих сегментах включают все: от разведки и добычи до сжижения и доставки природного газа, производства возобновляемого водорода и низкоуглеродной энергии, а также поставки топлива и энергии более чем 32 миллионам клиентов.

Помимо этой деятельности, у Shell также есть подразделение проектов и технологий, которое превращает исследовательские и инновационные проекты компании в новые решения для энергетических технологий. Кроме того, Projects & Tech также предоставляет необходимые технические возможности и услуги в операционных подразделениях.

Эти совместные операции принесли Shell в общей сложности 101,3 млрд долларов выручки за 4 квартал 2022 года, что на 18% больше по сравнению с прошлым годом, превзойдя прогноз на впечатляющие 59,97 млрд долларов.

В итоге скорректированная прибыль Shell за 4 кв. 2022 г. составила 9,8 млрд долларов, что на 3,1% больше, чем в прошлом году. Если углубиться, этот доход дал скорректированную прибыль на акцию в размере 1,39 доллара. Чистая прибыль на акцию выгодно отличается от 0,83 доллара в 4 квартале 2021 года, но даже в этом случае прибыль на акцию в 4 квартале 2022 года оказалась на 92 цента ниже ожиданий.

Несмотря на неоднозначные квартальные результаты, Shell сочла целесообразным увеличить дивиденды в четвертом квартале, увеличив их с 25 центов на обыкновенную акцию до 28,75 центов, то есть на 15%. Новый платеж в годовом исчислении составляет 1,15 доллара США и дает 2%.

Аналитик Мишель Делла Винья, освещающий эти акции для Goldman, пишет: «Мы считаем, что компания обладает самым качественным сочетанием активов в секторе, ведущим мировым бизнесом по производству СПГ и маркетинга, а также сильным химическим присутствием. Мы видим значительный потенциал роста операционных показателей как для глубоководных активов, так и для СПГ-активов, в то время как сильный баланс компании может позволить ей сместиться в сторону верхней границы нового диапазона распределения денежных средств в секторе в размере 30-40%…»

Делла Винья продолжает рекомендовать SHEL к покупке и устанавливает целевую цену в 85 долларов, что предполагает потенциал роста на 40% в течение одного года. (Чтобы просмотреть послужной список Делла Винья, нажмите здесь)

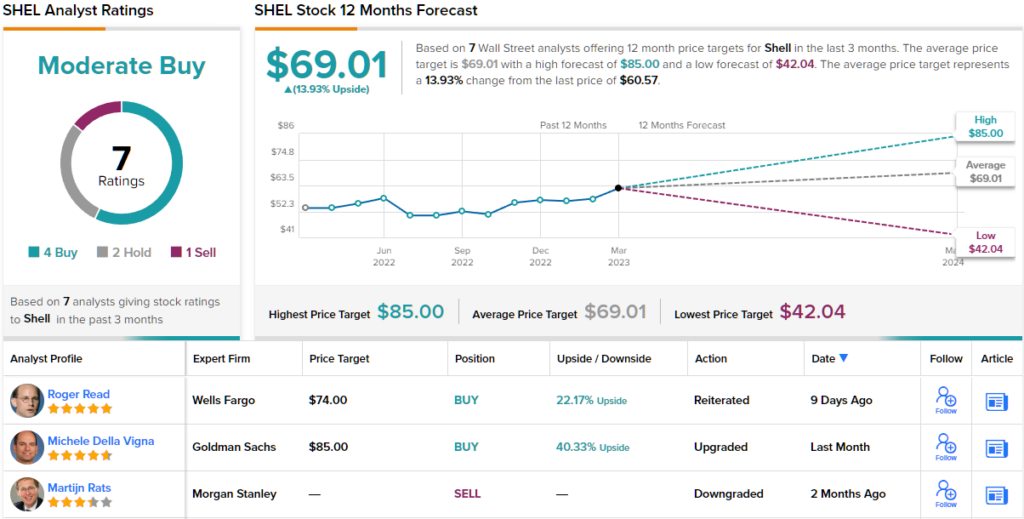

В целом, мы смотрим на акции с консенсус-рейтингом «Умеренная покупка» на улице. Рейтинг основан на 7 недавних обзорах аналитиков, включая 4 покупки, 2 удержания и 1 продажу. Средняя целевая цена акций составляет 69,01 доллара, что предполагает потенциал роста примерно на 14% по сравнению с текущей торговой ценой в 60,57 доллара. (См. прогноз акций SHEL)

Чтобы найти хорошие идеи для торговли акциями энергетических компаний по привлекательным ценам, посетите сайт TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks об акциях.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Новый опрос показал, что прогнозы по процентным ставкам в США среди экономистов меняются

2025-10-31 просмотры: 223 -

Акции и компании США

Акции Google (GOOGL) упали, поскольку OpenAI дразнит запуск браузера

2025-10-31 просмотры: 184 -

Акции и компании США

OpenAI объединяется с Брайаном Крэнстоном и медиа-союзами, чтобы бороться с дипфейками

2025-10-31 просмотры: 293 -

Акции и компании США

Акции Sony стагнируют из-за предупреждения PlayStation

2025-10-31 просмотры: 275 -

Акции и компании США

Акции Alphabet (GOOGL) упали после того, как новый партнер Klarna подал иск о шведской торговле на сумму 8,3 миллиарда долларов

2025-10-31 просмотры: 198 -

Акции и компании США

RELX plc увеличивает казначейские активы за счет обратного выкупа акций

2025-10-31 просмотры: 125 -

Акции и компании США

Salarius Pharmaceuticals утвердила бонус генерального директора за слияние

2025-10-31 просмотры: 356 -

Акции и компании США

Mills Music сообщает о снижении выплат во втором квартале

2025-10-31 просмотры: 282 -

Акции и компании США

BNP Paribas снизил целевую цену акций Verizon (VZ) из-за унылых прогнозов по смене руководства

2025-10-31 просмотры: 287