💬 Ищете как минимум 9% дивидендной доходности? Аналитики предлагают купить 2 дивидендные акции

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Ищете как минимум 9% дивидендной доходности? Аналитики предлагают купить 2 дивидендные акции

Дивидендные акции — это швейцарские армейские ножи фондового рынка.

Когда дивидендные акции растут, вы зарабатываете деньги. Когда они не растут — вы все равно зарабатываете деньги (от дивидендов). Черт возьми, даже когда дивидендные акции падают в цене, это еще не все плохие новости, потому что дивидендная доходность (абсолютная сумма дивидендов, деленная на цену акции) становится тем богаче, чем больше акции падают в цене.

Зная все это, разве вы не хотели бы найти отличные дивидендные акции? Конечно, вы бы.

Аналитики с Уолл-стрит вмешались и рекомендуют инвесторам, желающим найти защиту для своего портфеля, две высокодоходные дивидендные акции. Это акции с определенным набором четких атрибутов: дивидендная доходность не менее 9% и рейтинг «Покупать». Давайте посмотрим поближе.

Обеспеченное кредитование Blackstone (BXSL)

Мы начнем с Blackstone Secured Lending, компании по развитию бизнеса (BDC), которая находится под эгидой более крупной фирмы по управлению активами Blackstone. BXSL работает в секторе финансовых услуг, предоставляя доступ к капиталу и кредитам частным компаниям США. Портфель BXSL состоит в основном — почти 98% — из обеспеченных кредитов с правом первого залога; большая часть остатка приходится на инвестиции в акционерный капитал. В целом портфель оценивался в 9,6 млрд долларов по состоянию на 31 декабря 2022 года, и более 99% долговых инвестиций имеют плавающие процентные ставки.

Общее качество портфеля компании можно увидеть в ее финансовых результатах за 4К22. Blackstone Secured Lending продемонстрировала чистую инвестиционную прибыль в размере 90 центов на акцию, что на 13% выше по сравнению с предыдущим кварталом и еще выше на 34% по сравнению с прошлым годом. Результат за четвертый квартал оказался выше прогноза в 88 центов и ознаменовал собой третий подряд квартальный скачок прибыли подряд.

Однако дивидендных инвесторов больше заинтересует платежная декларация компании от 27 февраля. BXSL увеличила регулярные дивиденды по обыкновенным акциям на 17% до новой выплаты в размере 70 центов. Это третий квартал подряд, когда дивиденды увеличиваются. Выплата 70-центового дива запланирована на 27 апреля; при годовой ставке 2,80 доллара дивиденды приносят впечатляющие 11,3%. Это более чем в 5 раз превышает среднюю доходность по дивидендам среди компаний, зарегистрированных на S&P, и на 5,3 пункта выше инфляции.

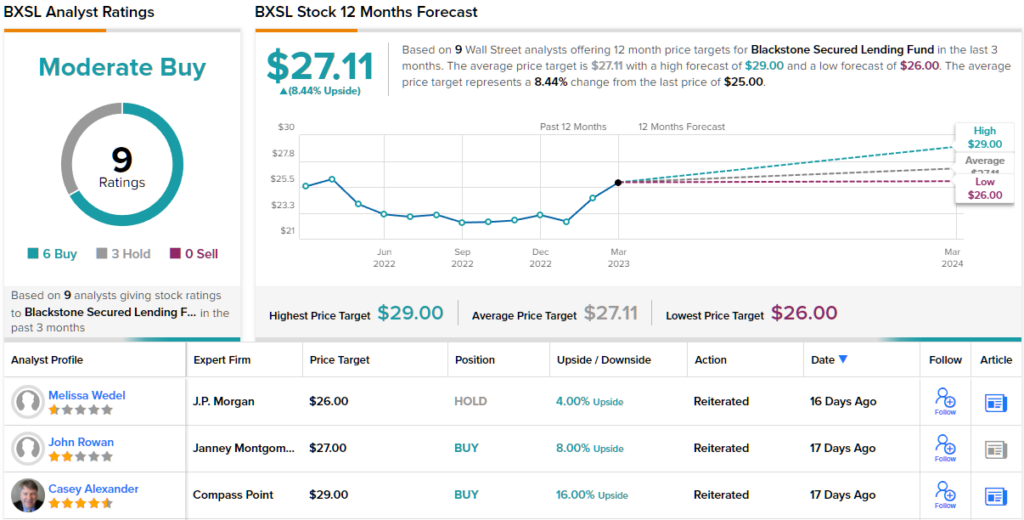

Среди быков — 5-звездочный аналитик Compass Point Кейси Александер, который отмечает, что стратегия компании хорошо адаптирована к текущему режиму процентных ставок и что у нее хорошие возможности для возврата капитала акционерам.

«Мы подчеркнули, что, по нашему мнению, BXSL обладает лучшим сочетанием характеристик для инвестирования в BDC в нынешних экономических условиях. BXSL входит в число тех BDC, где NII больше всего зависит от более высоких процентных ставок… мы подсчитали, что BDC получил доход в 9,5% на основе NAV 2021 г. в 2022 г. Учитывая волатильность рынков частных долговых обязательств и быстро меняющиеся процентные ставки, это отличное выступление», — отметил Александр.

«Кроме того, — добавил аналитик, — мы видели, как BXSL выкупила акций на сумму более 250 миллионов долларов в течение 2022 года и объявила о дополнительной программе выкупа акций на 250 миллионов долларов. Мы всегда говорили, что для того, чтобы получить право забирать капитал с рынка, вы должны быть готовы вернуть его, когда ваши акции торгуются со скидкой, и BXSL полностью выполнил это требование».

Следуя своему оптимистичному комментарию, Александр советует BXSL покупать, а его целевая цена в 29 долларов подразумевает потенциал роста акций на 16% в течение одного года. Основываясь на текущей дивидендной доходности и ожидаемом повышении цены, потенциальная общая доходность акций составляет около 27%. (Чтобы посмотреть послужной список Александра, нажмите здесь)

В целом, акции BXSL имеют консенсус-рейтинг «Умеренная покупка» от аналитиков Уолл-стрит на основе 9 недавних обзоров аналитиков, в том числе 6 «покупок» и 3 «удержания». (См. прогноз акций BXSL)

Вестлейк Кемикал Партнерс (WLKP)

Далее следует Westlake Chemical Partners — товарищество с ограниченной ответственностью, созданное Westlake Chemical Corporation в 2014 году для управления своим бизнесом по производству этилена. Деятельность компании включает производство и продажу этилена и побочных продуктов, таких как пропилен, бутадиен и водород, которые в основном используются в производстве различных пластмасс и других химических продуктов.

Производственные мощности WLKP расположены в Калверт-Сити, штат Кентукки, и в Лейк-Чарльз, штат Луизиана. В дополнение к этим объектам компания также управляет системой трубопроводов для этилена протяженностью 200 миль, которая соединяет ее производственные мощности с основными рынками в регионе побережья Мексиканского залива, включая Хьюстон, штат Техас. Годовая производственная мощность компании составляет 3,7 миллиарда фунтов стерлингов.

Результаты компании в конце прошлого года — 4 квартал 2022 года — были неоднозначно разочаровывающими. Выручка в размере 3,29 млрд долларов снизилась на 6,3% по сравнению с прошлым годом, при этом не достигла согласованной оценки в 3,41 млрд долларов. Кроме того, показатель прибыли на акцию по GAAP компании, составляющий 1,79 доллара, снизился на 64% в годовом исчислении и не соответствует консенсус-прогнозу в 2,38 доллара. Компания частично объяснила более низкую прибыль в 4К22 более высокими процентными расходами.

Несмотря на умеренные доходы и доходы, WLKP продемонстрировала значительный рост денежного потока за последний год. Общий денежный поток от операционной деятельности в 4 квартале 2022 года составил 122,6 млн долларов США, что является очень благоприятным показателем по сравнению с общей суммой в 21,9 млн долларов США за квартал прошлого года. Особый интерес для дивидендных инвесторов представляет то, что распределяемый денежный поток за 4 квартал 2022 года составил 20,3 млн долларов, что на 5 млн долларов больше, чем 15,3 млн долларов, о которых сообщалось в прошлом году.

Распределяемый денежный поток поддерживает выплату дивидендов компании, которая в последний раз была объявлена в размере 47 центов на обыкновенную акцию. Выплата вышла 16 февраля этого года. Westlake удерживает дивиденды на этом уровне с начала 2020 года и поддерживает надежную ежеквартальную выплату дивидендов, начиная с 2014 года. Годовая ставка текущих выплат, 1,88 доллара на обыкновенную акцию, дает доходность 9%.

Эти акции привлекли внимание 5-звездочного аналитика Deutsche Bank Дэвида Беглейтера, который изложил аргументы в пользу бычьего роста, исходя из потенциала будущего увеличения прибыли на капитал и снижения текущих рисков.

«Мы по-прежнему уверены, что WLKP будет и впредь предлагать особые инвестиционные возможности, отличные от других MLP, благодаря: i) стабильному денежному потоку, изолированному от ценовых рисков на товары; ii) сильный баланс, подкрепленный разумным управлением денежными средствами и показателями левериджа; и iii) стратегическое соответствие материнской компании инвестиционного уровня», — пояснил Беглейтер.

С этой целью аналитик Deutsche Bank рекомендует покупать акции WKLP вместе с целевой ценой в 28 долларов, что предполагает потенциал роста на 31% в течение одного года. (Чтобы посмотреть послужной список Беглейтера, нажмите здесь)

WKLP, похоже, находится вне поля зрения Street, и в настоящее время Deutsche Bank является единственным зарегистрированным обзором. (См. прогноз запасов WLKP)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите сайт TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks об акциях.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Мета-исследование показало, что лента Instagram подвергает подростков более вредному контенту

2025-10-29 просмотры: 283 -

Акции и компании США

3 лучшие акции для покупки сейчас, 20.10.2025, по мнению ведущих аналитиков

2025-10-29 просмотры: 358 -

Акции и компании США

Новости ETF SCHD, 20.10.2025

2025-10-29 просмотры: 323 -

Акции и компании США

Новости QQQ ETF, 20.10.2025

2025-10-29 просмотры: 338 -

Акции и компании США

Прибыль CLF: акции Cleveland-Cliffs растут, несмотря на промахи

2025-10-29 просмотры: 408 -

Акции и компании США

Будет ли прошлое прологом? Вот что этот инвестор думает об акциях Nvidia

2025-10-29 просмотры: 185 -

Акции и компании США

Почему акции Beyond Meat (BYND) сегодня растут?

2025-10-29 просмотры: 308 -

Акции и компании США

Кэти Вуд говорит, что план зарплат Илона Маска на 1 триллион долларов выиграет «решительно», поскольку она осмелится Уолл-стрит сделать ставку против него

2025-10-29 просмотры: 376 -

Акции и компании США

Индекс Dow Jones идет на попутном ветру, поскольку торговые надежды США и Китая поднимают Уолл-стрит

2025-10-29 просмотры: 202