💬 Миллиардер Дэвид Эйнхорн предупреждает, что процентные ставки достигнут более высокого уровня, чем ожидалось. Вот две акции, которые он использует для борьбы с ФРС.

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Миллиардер Дэвид Эйнхорн предупреждает, что процентные ставки достигнут более высокого уровня, чем ожидалось. Вот две акции, которые он использует для борьбы с ФРС.

На протяжении большей части последних двух лет экономисты и инвесторы внимательно следили за инфляцией, а в последнее время — за политикой процентных ставок Федеральной резервной системы. Этот быстрый рост цен и переход ФРС к ужесточению денежно-кредитной политики и повышению процентных ставок вызвали опасения рецессии. Но в последние месяцы темпы инфляции замедлились, и ФРС вернулась к своим обычным изменениям ставки в 25 базисных пунктов. Рынки вздохнули с облегчением

Но миллиардер-инвестор Дэвид Эйнхорн по-прежнему придерживается медвежьего взгляда на экономику и фондовые рынки.

Эйнхорн, чей хедж-фонд Greenlight Capital имеет долгую историю последовательного опережения рынка в целом, только что завершил рекордный год. Его фонд получил доход в размере 36,6% в 2022 году, что намного выше примерно 20% убытка S&P 500. Поэтому, когда он говорит, что нас ждут трудные времена, инвесторы будут слушать.

В недавнем интервью Эйнхорн сказал: «Я думаю, что как долгосрочные, так и краткосрочные ставки движутся выше и, вероятно, выше, чем ожидают люди».

Эйнхорн отметил, что на рынках облигаций наблюдается падение цен и рост доходности: 10-летние казначейские облигации превышают 4% впервые с ноября прошлого года, а краткосрочные облигации — 5% и выше. Указав, что более высокая доходность на рынках облигаций неблагоприятна для акций, Эйнхорн также сказал: «ФРС действительно хочет, чтобы цены на акции были ниже. Они дали это понять. Я думаю, было бы лучше, если бы они меньше заботились о фондовом рынке в любом направлении».

Чтобы пережить эти трудные времена, Эйнхорн переключил свой портфель на ценные акции. Мы использовали базу данных TipRanks, чтобы заглянуть под капот двух его лучших кандидатов (на оба приходится более 30% портфеля его фирмы). Учитывая перспективу более высоких ставок и устойчивой инфляции, миллиардер, очевидно, считает, что прямо сейчас стоит владеть этими акциями.

КОНСОЛ Энерджи (CEIX)

Первым крупным холдингом Эйнхорна является CONSOL Energy, который составляет около 8% его общего портфеля, а его стоимость составляет чуть больше 111 миллионов долларов. Это дает ему 5,2% акций компании.

Компания со средней капитализацией в Пенсильвании производит и экспортирует уголь, в частности, битуминозный энергетический уголь с высоким содержанием Btu и металлургический уголь. Компания является крупным производителем угля, работающим в богатых угольных пластах Аппалачей на юго-западе Пенсильвании, недалеко от границы с Западной Вирджинией. «Пенсильванский горнодобывающий комплекс» компании способен добывать 28,5 млн тонн угля в год на трех крупных подземных шахтах. Рудник Итманн компании CONSOL в округе Вайоминг, Западная Вирджиния, который был введен в эксплуатацию в октябре прошлого года и в настоящее время производит коксующийся уголь металлургического качества с целевым объемом производства около 900 000 тонн в год.

Помимо шахт, CONSOL также управляет морским терминалом в порту Балтимора. Этот терминал является одним из двух угольных терминалов на Восточном побережье, способных обслуживать крупнейшие в мире океанские балкеры, и имеет годовую пропускную способность 15 миллионов тонн.

В то время как политические ветры дуют против угля в пользу «зеленой» энергии, реальность остается в том, что большая часть энергосистемы США питается от угля, а топливо остается незаменимым при производстве стали из железной руды. Это факт, лежащий в основе солидных показателей выручки CONSOL за 4 квартал 2022 года. Общая выручка компании составила 637 миллионов долларов, из которых 537 миллионов долларов были определены как «доходы от угля». За весь 2022 год эти цифры составили 2,1 миллиарда долларов и 2,02 миллиарда долларов. В годовом исчислении выручка от продажи угля в 2022 году почти вдвое превысила показатель 2021 года.

В дополнение к росту доходов CONSOL также продемонстрировала рост прибыли. Чистая прибыль составила $193 млн в четвертом квартале, что на 65% больше, чем в прошлом году, а разводненная квартальная прибыль на акцию составила $5,39, что означает рост на 63% в годовом исчислении.

CONSOL обязалась вернуть прибыль акционерам, и в феврале компания объявила о третьей выплате дивидендов в размере 1,10 доллара на акцию. Годовой платеж в размере 4,4 доллара дает доходность 7,1%. Этого более чем достаточно, чтобы обеспечить реальную норму прибыли для обыкновенных акционеров.

Акции CONSOL продемонстрировали значительный рост за последний год, подорожав на 85%, в то время как S&P 500 упал на 8% за тот же период.

Эйнхорн — не единственный бык на CONSOL. Лукас Пайпс, 5-звездочный аналитик B. Riley, также занимает оптимистичную позицию по акциям, написав: также работать с более гибкой контрактной книгой. CONSOL по-прежнему торгуется с доходностью FCFE 47,6% в 2023 г. и 48,4% в 2024 г. по спотовым ценам, что, на наш взгляд, значительно недооценивает устойчивость компании к некоторым из наиболее конкурентоспособных энергетических активов в мире».

Пайпс добавляет к своему комментарию рекомендацию «Покупать» и завершает свою позицию целевой ценой в $84, что указывает на его уверенность в потенциале роста примерно на 35% в течение следующих 12 месяцев. (Чтобы просмотреть послужной список Пайпса, нажмите здесь)

CONSOL ускользнула от внимания большинства аналитиков; Консенсус об умеренной покупке акций основан только на двух недавних рейтингах, но оба являются покупками. Поскольку акции торгуются на уровне 61,94 доллара, средняя целевая цена в 82 доллара предполагает потенциал роста на 32%. (См. прогноз акций CEIX)

Партнеры по зеленому кирпичу (GRBK)

С учетом крупнейшего пакета акций в его портфеле (~ 28%) и стоимостью более 543 миллионов долларов, следующая акция, обеспеченная Эйнхорном, которую мы рассмотрим, — это Green Brick Partners.

Компания базируется в Техасе и занимается землеустройством и приобретением жилья. Короче говоря, компания инвестирует в землю, скупая большие участки, которые затем может предоставлять строительным фирмам для развития на рынке жилья. Green Brick также предоставит финансирование для покрытия расходов на строительство.

Сочетание растущей инфляции и повышения процентных ставок сработало вместе, чтобы нанести удар по отрасли недвижимости в прошлом году, и в ответ акции Green Brick были очень волатильными. Тем не менее, акции выросли на 40% за последние 12 месяцев по сравнению с падением S&P 500 на 8%.

Несмотря на недавние трудности в секторе жилой недвижимости, Green Brick сообщила о сдаче 2916 домов в 2022 году, что является рекордом компании. В то время как выручка в четвертом квартале снизилась на 4,7% в годовом исчислении до 431 млн долларов, годовая выручка, составившая 1,75 млрд долларов, выросла на 25%. Та же самая картина справедлива и для чистой прибыли; Разводненная прибыль на акцию в четвертом квартале упала на 4,8% г/г до 1,18 долл. США, в то время как разводненная прибыль на акцию за весь год выросла с 3,72 долл. США до 6,02 долл. США, что на 61% больше г/г.

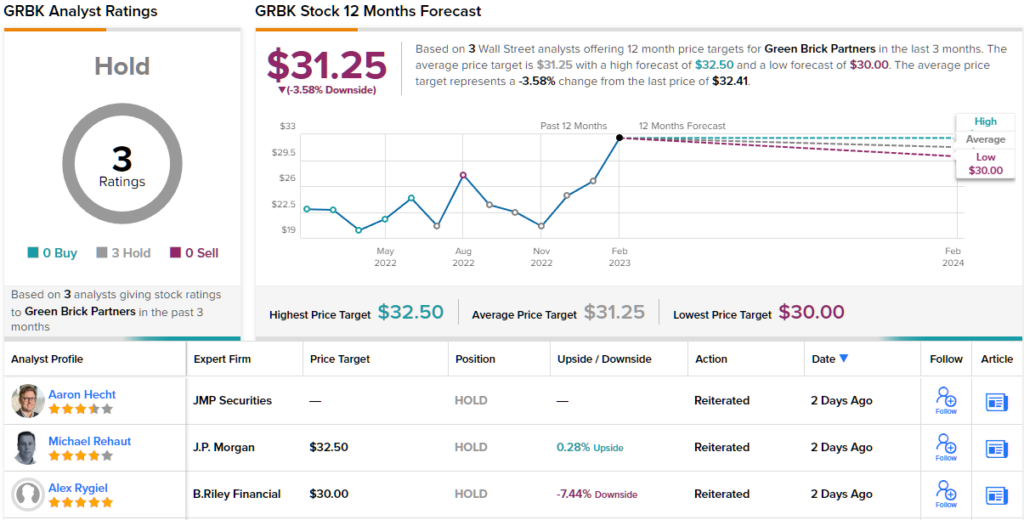

В то время как Эйнхорн задержался на Green Brick, аналитики Street занимают более осторожную позицию. Аналитик Аарон Хехт из JMP пишет об этом застройщике: «После двух лет рекордных результатов в четвертом квартале наблюдалось замедление количества заказов на 11%, что выше среднего показателя по жилищным строительным предприятиям (55%) и вызвано сокращением числа домовладельцев. доступность. GRBK находится в выгодном положении, учитывая расположение своего продукта в местах заполнения с высоким спросом по всему Солнечному поясу, что позволило ему поддерживать более высокую маржу, чем у аналогов. Несмотря на ряд положительных моментов, работающих в пользу GRBK, мы считаем, что акции справедливо оценены в 1,5 раза по балансовой стоимости по сравнению с группой в 1,1 раза, учитывая исторические профили ROE в разных циклах».

Эти комментарии подтверждают рейтинг Хехта «Рыночная эффективность» (т.е. «Нейтральный») для этой акции, и он отказался устанавливать здесь целевую цену. (Чтобы посмотреть послужной список Хехта, нажмите здесь)

В целом, эта акция получает единогласный рейтинг «Держать» на основе консенсуса аналитиков, основанного на 3 недавних обзорах с Street. Акции продаются по $32,41, а средняя целевая цена $31,25 предполагает снижение на ~4% по сравнению с текущими уровнями. (См. прогноз акций GRBK)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите сайт TipRanks «Лучшие акции для покупки» — инструмент, который объединяет все аналитические данные TipRanks по акциям.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Пайпер Сэндлер рассматривает две дивидендные акции с доходностью до 13%

2025-10-29 просмотры: 297 -

Акции и компании США

Happy Forgings корректирует финансовые результаты

2025-10-29 просмотры: 278 -

Акции и компании США

AMD против Palantir (PLTR): какие акции AI являются фаворитами Уолл-стрит в преддверии прибыли в третьем квартале?

2025-10-29 просмотры: 261 -

Акции и компании США

TRB Advisors LP сокращает долю в Apple Inc.

2025-10-29 просмотры: 292 -

Акции и компании США

Банк HDFC сообщает о сильных финансовых результатах

2025-10-29 просмотры: 385 -

Акции и компании США

Банк ICICI сообщает о сильной квартальной прибыли

2025-10-29 просмотры: 381 -

Акции и компании США

Как xAI Маска полагается на необычное финансирование для строительства своего центра обработки данных Colossus 2

2025-10-29 просмотры: 145 -

Акции и компании США

VRT против AMD: какие акции AI «сильно покупать» могут обеспечить более высокий потенциал роста?

2025-10-29 просмотры: 392 -

Акции и компании США

SIS Limited увеличивает акционерный капитал за счет опционов на акции для сотрудников

2025-10-29 просмотры: 238