💬 Стоит ли рассматривать акции Salesforce (NASDAQ:CRM) для покупки?

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

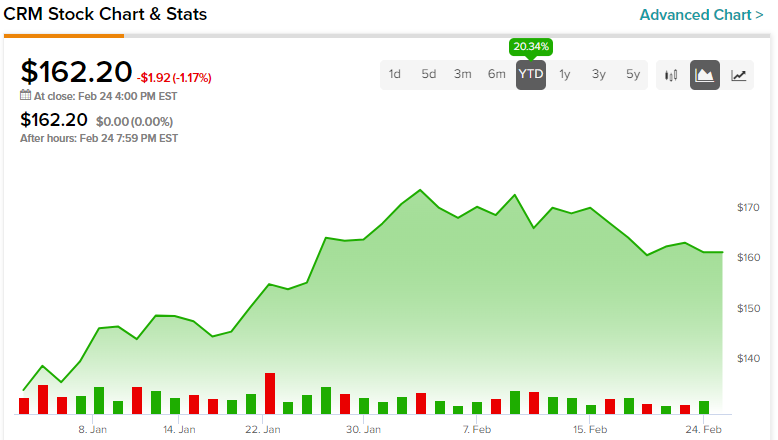

Стоит ли рассматривать акции Salesforce (NASDAQ:CRM) для покупки?

Волнение вокруг Salesforce (NASDAQ:CRM) нарастает, поскольку хедж-фонды и активные инвесторы продолжают толпиться вокруг компании. Большой вопрос, который волнует всех, заключается в том, дает ли это прекрасную возможность инвестировать в процветающий технологический гигант, или же сам объем внимания может в конечном итоге принести больше вреда, чем пользы.

Еще неизвестно, станут ли эти активисты в конечном итоге силой добра или зла, когда дело доходит до будущего Salesforce. Тем не менее, поскольку компания сохраняет устойчивую траекторию роста, а акции по-прежнему торгуются с относительно привлекательной оценкой, я считаю, что акции Salesforce по-прежнему представляют привлекательные возможности, несмотря на их недавний рост. Соответственно, я оптимистично настроен по акциям.

Инвесторы-активисты обходят Salesforce

В последнее время Salesforce попала в заголовки газет, так как многочисленные инвесторы-активисты и хедж-фонды стекались в мощный центр CRM-решений Марка Бениоффа. Учитывая впечатляющий рост компании, повышение рентабельности и постоянную способность добиваться синергии между ее дочерними компаниями, неудивительно, что хедж-фонды стремятся принять участие в акции и раскрыть дополнительную ценность внутри компании.

На самом деле, всего несколько недель назад стало известно, что Elliot Management, один из самых успешных хедж-фондов, вложил многомиллиардные инвестиции в Salesforce.

Это произошло после того, как инвестор-активист Starboard Value также приобрел «значительную» долю в компании в октябре прошлого года. По словам Дэвида Фабера из CNBC, цель основателя Starboard Джеффа Смита состоит в том, чтобы улучшить сочетание роста и прибыльности Salesforce, которое, по его мнению, в настоящее время «не соответствует» по сравнению с его конкурентами. Он призывает к повышению производительности, называя цели Salesforce «менее амбициозными», чем цели конкурентов.

Ажиотаж вокруг Salesforce продолжает расти по мере того, как все больше крупных инвесторов присоединяются к ней. В начале февраля активист хедж-фонда Third Point объявил о приобретении доли в компании, пополнив ряды других известных инвесторов. И это еще не все — всего неделю спустя Lone Pine Стивена Манделя также раскрыла свои инвестиции в Salesforce в своем последнем документе 13F.

Но на этом интерес не заканчивается. По мере того, как все больше фондов публиковали свои документы 13F, стало ясно, что Starboard Value — один из первых активистов, инвестировавших в Salesforce, — еще больше увеличил свою долю в компании, теперь владея примерно 3 миллионами акций.

Компания Point72 Asset Management Стивена Коэна также присоединилась к победе, заняв новую позицию в Salesforce, владеющую примерно 3,35 миллионами акций. Это всего лишь крупные игроки, попадающие в заголовки газет — есть множество более мелких хедж-фондов, которые также получают свой кусок пирога.

Что означает повышение активности активистов для Salesforce?

Трудно не заметить всплеск активности, связанный с Salesforce, и кажется, что инвесторы-активисты убеждены, что можно раскрыть еще большую ценность. Несмотря на впечатляющие результаты компании до сих пор, хедж-фонды считают, что акции недооценены и что они могут помочь раскрыть дополнительную ценность для компании. И все же, что это означает для Salesforce и ее акционеров?

С одной стороны, присутствие и влияние хедж-фондов может стать положительным катализатором, поскольку эти инвесторы заинтересованы в увеличении стоимости своих активов. Скорее всего, у них есть серьезные планы по увеличению общего роста и прибыли Salesforce. В конце концов, они не стали бы инвестировать свой капитал без сильной стратегии.

Тем не менее, существует также вероятность путаницы и отсутствия четкого направления для компании. С таким количеством различных заинтересованных сторон, борющихся за внимание, может быть сложно удержать всех на одной волне.

Фактически, в конце января Salesforce объявила, что добавит в свой совет трех новых независимых директоров, чтобы смягчить давление со стороны всех этих различных активистов. Это произошло после того, как инвестор Elliott Management заявил, что готовится назначить «список директоров» в совет директоров Salesforce.

Остается только гадать, поможет ли приток инвесторов-активистов Salesforce сосредоточиться на значимых инициативах или же он создаст хаос и неразбериху. С таким количеством разных голосов, борющихся за внимание, трудно предсказать, как все это закончится.

По мнению аналитиков, стоит ли покупать акции CRM?

Обращаясь к Уолл-стрит, Salesforce получил консенсус-рейтинг «Умеренная покупка» на основе 26 покупок, девяти удержаний и одной продажи за последние три месяца. Средний прогноз по акциям Salesforce – 192,19 доллара США, что предполагает потенциал снижения на 18,5 %.

Вынос

Как уже упоминалось, тот факт, что инвесторы-активисты стекаются в Salesforce, свидетельствует о том, что они считают акции недооцененными по сравнению с дополнительной ценностью, которую они могут открыть. Кажется, они убеждены, что ложа — необработанный алмаз, и ее нужно немного отшлифовать, чтобы полностью раскрыть свой потенциал.

Starboard уже намекал на это, но будут ли эти активисты благом или проклятием для компании, о чем говорилось ранее, сказать сложно. Таким образом, имеет смысл исключить любые экстраординарные воздействия на бизнес и оценить его на основе его текущих результатов и будущих оценок.

В своих последних результатах за третий квартал Salesforce удалось сохранить рост выручки в середине 1990-х годов, при этом выручка увеличилась на 14% (или 19% в постоянной валюте) по сравнению с прошлым годом до 7,84 млрд долларов. Компания также прогнозирует двузначный рост в своих предстоящих результатах за четвертый квартал, ожидая, что к концу 2022 финансового года рост выручки составит 17%. Это впечатляет в течение года с сильным встречным ветром FX и предприятиями, стремящимися сократить расходы.

Аналитики ожидают, что эти темпы роста приведут к прибыли на акцию в размере около 4,93 доллара в 2023 финансовом году, которая затем, как ожидается, вырастет до 5,86 доллара в 2024 финансовом году. Другими словами, акции в настоящее время торгуются примерно в 27,7 раз больше их форвардной прибыли за 2024 год.

На мой взгляд, этот мультипликатор кажется разумным, учитывая ожидание устойчивого двузначного роста прибыли на акцию, особенно с дополнительными потенциальными преимуществами активного участия инвесторов-активистов — отсюда и мой бычий прогноз.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Amvis Holdings пересматривает финансовый прогноз на фоне операционных сбоев

2025-10-29 просмотры: 383 -

Акции и компании США

Акции редкоземельных металлов растут, поскольку Трамп возрождает горнодобывающую деятельность в США

2025-10-29 просмотры: 256 -

Акции и компании США

Пекин разрушает мечту о стабильной монете, поскольку технологические гиганты узнают, кто здесь хозяин

2025-10-29 просмотры: 276 -

Акции и компании США

Стоимость Starboard нацелена на Tripadvisor: какое давление активистов может означать для акций TRIP

2025-10-29 просмотры: 370 -

Акции и компании США

На пути к 600 долларам? Вот что этот ведущий инвестор думает об акциях AMD

2025-10-29 просмотры: 374 -

Акции и компании США

Новости квантовых вычислений: прорыв в оптоволокне в Токио и квантово-безопасный импульс BTQ сигнализируют о развитии европейского оборудования

2025-10-29 просмотры: 238 -

Акции и компании США

Пенсионер потерял 3 миллиона долларов в XRP и на собственном горьком опыте узнал, что на самом деле означает «холодный»

2025-10-29 просмотры: 190 -

Акции и компании США

LMT,NOC,RTX: Будут ли акции оборонного сектора соответствовать целевым показателям прибыли в третьем квартале?

2025-10-29 просмотры: 163 -

Акции и компании США

Новости фондового рынка сегодня, 20.10.25 – Фьючерсы на акции США растут в преддверии ключевых прибылей, включая Tesla (TSLA)

2025-10-29 просмотры: 170