💬 Акции IBM (NYSE:IBM): история роста дивидендов ошибочна

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Акции IBM (NYSE:IBM): история роста дивидендов ошибочна

Компания International Business Machines (NYSE:IBM) занимает второе место по продолжительности роста дивидендов в секторе информационных технологий, демонстрируя 27 лет последовательного ежегодного увеличения дивидендов. Акции в настоящее время торгуются со значительной доходностью в 4,9%, что, по-видимому, укрепляет позицию акций как привлекательной игры для роста дивидендов в пространстве.

Тем не менее, похоже, что история IBM о росте дивидендов ошибочна, поскольку отсутствие ориентировочного роста и высокая задолженность ограничивают потенциал для значимых выплат в будущем. Поэтому я нейтрально отношусь к акции.

Хорошие разработки, но недостаточно

В последнее время IBM зафиксировала некоторые положительные сдвиги. К сожалению, эти события недостаточно хороши, чтобы поддержать значительный сдвиг доходов отсюда. Недавно компания опубликовала отчет о прибылях и убытках за четвертый квартал и полный год за 2022 финансовый год, в котором результаты немного улучшились, за исключением курсовых разниц. Тем не менее, основные операции IBM продолжают отставать, а ее долговая нагрузка остается тревожно высокой даже после постоянного сокращения доли заемных средств.

В частности, в четвертом квартале IBM сообщила о выручке в размере 16,7 млрд долларов, что не изменилось по сравнению с прошлым годом. В то время как выручка фактически выросла на 6% в постоянной валюте (CC), а более сильный доллар по сравнению с прошлым годом стал основным препятствием для роста выручки, снова становится очевидным, что IBM борется со значительным проникновением на существующие рынки.

Даже в сегменте программного обеспечения IBM, который включает гибридные платформы и решения и обработку транзакций и который должен стать основным драйвером роста компании, выручка выросла на 2,8% или 8,0% в CC. Помните, что в это подразделение также входит Red Hat, детище IBM с его «историей роста», и тем не менее доходы Red Hat выросли всего на 10–15 % в CC.

Роста Red Hat едва ли достаточно, чтобы поднять весь отдел программного обеспечения, не говоря уже об общих результатах IBM. Это особенно верно, учитывая, что некоторые подразделения в сегменте программного обеспечения IBM продолжают бороться. Доходы от обработки транзакций, например, снизились на 3% за квартал, даже несмотря на то, что в последнее время в отрасли обработки транзакций наблюдался устойчивый рост (см. Visa (NYSE: V), Mastercard (NASDAQ: MA) для соответствующих показателей роста отрасли).

Сегменты IBM Consulting и Infrastructure также сообщили о неутешительных результатах. Доходы выросли всего на 0,5% и 1,5% соответственно, и, хотя валютные колебания влияют на снижение результатов, как упоминалось ранее, средний однозначный рост в постоянной валюте все равно был бы скучным.

Несмотря на это, компании также трудно соответствовать росту своих конкурентов в этих сегментах. Например, сокращение доходов от поддержки инфраструктуры на 8% неприемлемо, учитывая, что в последнее время расходы на инфраструктуру стремительно растут.

Прибыльность, перспективы и задолженность

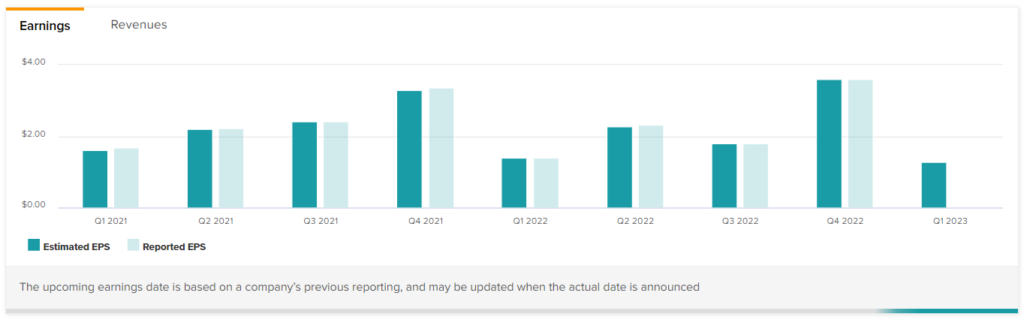

Хотя доходы IBM не впечатлили, компании все же удалось несколько улучшить свои доходы. За квартал скорректированная прибыль на акцию выросла на 7% в годовом исчислении до 3,60 доллара. Таким образом, за год скорректированная прибыль на акцию составила $9,13, что на 15,1% больше, чем в 2021 финансовом году, благодаря улучшению маржи.

Тем не менее, учитывая ожидания IBM на 2023 финансовый год, ожидается, что верхние и нижние показатели роста останутся несколько посредственными. Ожидается, что рост выручки будет измеряться средними однозначными числами, и это в постоянной валюте, в то время как свободный денежный поток, как ожидается, будет близок к 10,5 миллиардам долларов.

Основываясь на этих факторах, рост прибыли на акцию также должен выражаться средними однозначными числами. Кроме того, несмотря на относительно значительный свободный денежный поток, он, по-видимому, будет направлен на погашение долга, который остается на заоблачном уровне.

Даже после постепенной выплаты своего долгосрочного долга на протяжении многих лет, который сократился с 58,4 млрд долларов во втором квартале 2019 года до 46,2 млрд долларов в 4 квартале 2022 года, маловероятно, что инвесторы увидят, что этот свободный денежный поток будет возвращен им, кроме как через дивиденды. поскольку компания по-прежнему имеет большую задолженность.

Дивидендная доходность в 4,9% того не стоит

Учитывая легендарный послужной список IBM по росту дивидендов и значительную дивидендную доходность в размере 4,9%, инвесторы могут рассматривать акции как подходящий выбор для портфелей с ростом дивидендов. Однако, как только что говорилось, рост IBM не вдохновляет.

Даже в постоянной валюте средний однозначный рост прибыли на акцию не может обеспечить существенное увеличение дивидендов, в то время как прогнозы свободного денежного потока, который приближается к 10,5 миллиардам долларов, не впечатляют, потому что IBM должна будет распределить большую часть этой суммы. погасить свой долг, если баланс должен стать более здоровым.

Об этом свидетельствует постепенное замедление роста дивидендов, поскольку компания просто не может позволить себе более высокие выплаты, стремясь сократить долю заемных средств.

Конкретно:

По мнению аналитиков, стоит ли покупать акции IBM?

Что касается мнения Уолл-стрит в отношении акций, у International Business Machines Corporation есть консенсус-рейтинг «Держать», основанный на трех покупках, семи «удержаниях» и одной продаже за последние три месяца. Средний прогноз по акциям IBM, составляющий 143,56 доллара, предполагает потенциал роста на 5,9%.

Вынос

Поскольку финансовые показатели IBM отстают на десятилетия (выручка компании в настоящее время ниже, чем в начале 90-х годов), инвестиционная привлекательность акций поддерживается исключительно дивидендами. Однако, учитывая, что прибыль в лучшем случае будет расти в среднем однозначных числах, инвесторы должны ожидать, что любые будущие повышения дивидендов будут незначительными, о чем свидетельствует долгосрочная тенденция замедления роста дивидендов и последнее незначительное повышение дивидендов IBM.

Кроме того, большая часть свободного денежного потока компании предназначена для сокращения доли заемных средств. Таким образом, IBM не может использовать какие-либо внешние пути роста. В связи с этим я считаю, что инвестиционный аргумент роста дивидендов по акциям довольно ошибочен, поскольку будущая общая доходность, вероятно, не сможет превысить уровни текущих дивидендов.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

«Реальные опасности» Акции Microsoft (NASDAQ:MSFT) растут, несмотря на новый риск со стороны команд

2025-10-28 просмотры: 121 -

Акции и компании США

Walmart подарил Трампу красно-бело-синюю улыбку на фоне резкого роста расходов на создание рабочих мест в США

2025-10-28 просмотры: 139 -

Акции и компании США

3 акции компаний, занимающихся квантовыми вычислениями с оптимистичными настроениями инвесторов – 17.10.2025

2025-10-28 просмотры: 261 -

Акции и компании США

Provenance Gold обеспечила стратегические инвестиции в размере 4,5 млн канадских долларов

2025-10-28 просмотры: 165 -

Акции и компании США

BEACN подтверждает переизбрание директора и утверждает новый план стимулирования

2025-10-28 просмотры: 277 -

Акции и компании США

Creactives Group публикует KID для прав на опционы перед началом торгов

2025-10-28 просмотры: 122 -

Акции и компании США

Ведущие аналитики хвалят акции Salesforce (CRM) за перспективы роста и продвижение ИИ

2025-10-28 просмотры: 337 -

Акции и компании США

«Ложные скидки на оконные покрытия»: акции Home Depot (NYSE:HD) выросли, несмотря на новый коллективный иск

2025-10-28 просмотры: 287 -

Акции и компании США

Акции Oracle (ORCL) падают из-за «доставки товаров» и получения оплаты за рейтинг «покупать»

2025-10-28 просмотры: 348