💬 Microsoft (NASDAQ:MSFT): сила облака выявит недооценку акций

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Microsoft (NASDAQ:MSFT): сила облака выявит недооценку акций

Несмотря на макроэкономические препятствия, Microsoft (NASDAQ:MSFT) продемонстрировала сильные позиции в облачном сегменте в своих последних квартальных отчетах, что должно стать сильным катализатором доходов для компании в будущем.

Это наводит меня на мысль, что рост прибыли компании значительно восстановится в ближайшей и среднесрочной перспективе, что создаст привлекательную возможность для инвестиций, поскольку это покажет, что акции, вероятно, недооценены на текущих уровнях. Соответственно, я настроен оптимистично в отношении акций Microsoft.

Результаты второго финансового квартала были действительно сильными

Инвесторы и аналитики не ожидали от Microsoft результатов за второй финансовый квартал 2023 финансового года, поскольку продолжающееся замедление экономического роста привело к снижению расходов предприятий и, таким образом, снизило производительность некоторых подразделений технологического гиганта. Так оно и было. Доходы от устройств, например, резко упали на 39% или 34% в постоянной валюте (CC), поскольку продажи достигли пика во время экономики работы на дому, которая сохранялась во время пандемии.

То же самое можно сказать и о доходах Microsoft от контента и услуг Xbox, которые упали на 12% (8% в CC) по сравнению с предыдущим годом. Поскольку расходы на игры также достигли своего пика в прошлом году, вполне логично, что теперь, когда развлечения на открытом воздухе восстановились, мы наблюдаем коррекцию. Для сравнения, доход от контента и услуг Xbox увеличился на 10% за сопоставимый период 2022 финансового года. Таким образом, все, что мы видим на самом деле, — это просто траектория роста сегмента, возвращающаяся к его однозначному (без учета валюты) среднему значению роста.

В более жестких экономических условиях следует ожидать некоторой цикличности доходов от игр и устройств, поэтому в этом отношении снижение доходов от этих двух сегментов является относительно естественным и не должно настораживать инвесторов.

Однако, когда дело доходит до основных сегментов роста Microsoft, которые определяют долгосрочную траекторию развития компании и перспективы мирового господства, Microsoft снова добилась фантастических результатов. В частности, выручка в сегменте Intelligent Cloud компании составила 21,5 миллиарда долларов, что на 18% больше (24% в CC). Это было обусловлено увеличением на 20 % (26 % в CC) доходов от облачных сервисов, что, в свою очередь, было обусловлено ростом доходов Azure на 31 % (38 % в CC).

Эти цифры роста, особенно когда речь идет о Azure, просто невероятные. Не забывайте, что в настоящее время мы переживаем экономический спад, связанный с неопределенностью и сокращением корпоративных расходов, в то время как макроэкономическая ситуация потенциально может привести нас к затяжной рецессии.

Тем не менее, кажется, ничто не может остановить рост Azure, который, если бы не более сильный доллар, в прошлом квартале увеличил доходы почти на 40%.

Забавно представить, каким был бы его рост при нормальных условиях ведения бизнеса. Рост, вероятно, превысил бы 40%-45%. Тем не менее, Microsoft видит несколько дополнительных возможностей, которые, вероятно, будут поддерживать импульс Azure, например, предстоящую интеграцию с ChatGPT.

Рентабельность настроена на устойчивый рост

Рентабельность Microsoft должна сильно возрасти, как только смягчятся нынешние препятствия в ее более цикличных сегментах, подкрепленные исключительным ростом облачного сегмента, который является высокодоходным бизнесом.

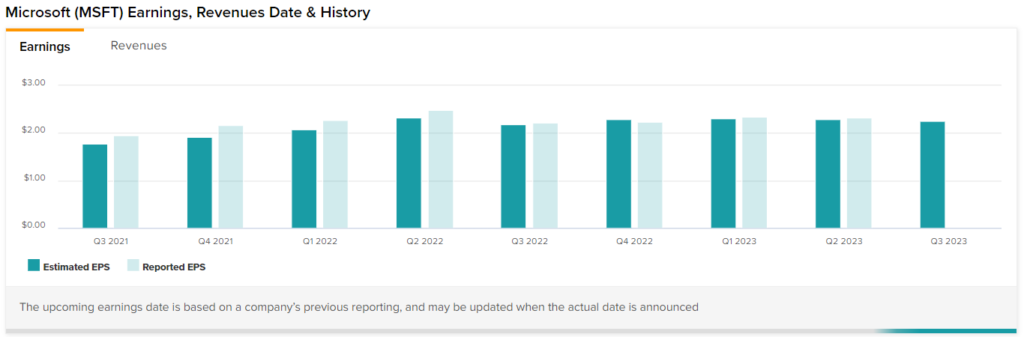

Для сравнения, прибыль Microsoft на акцию в первой половине 2023 финансового года составила 4,56 доллара, что предполагает снижение по сравнению с прошлым годом примерно на 12,8%. В конце концов, это логично, поскольку падение доходов в и без того низкорентабельных сегментах компании (Devices, Xbox) может обрушить их прибыльность.

Но опять же, эти сегменты цикличны. Как только результаты в этих областях нормализуются, Cloud, по сути, возьмет на себя перспективы роста чистой прибыли. Во втором финансовом квартале валовая прибыль Microsoft Cloud даже увеличилась примерно на 2% по сравнению с прошлым годом и составила 72%. Когда у вас есть бизнес с такой высокой маржой, которая растет на 20%+, прибыльность значительно возрастет, даже если доходы в других сегментах не восстановятся.

Аналитики Уолл-стрит, похоже, согласны с этим, поскольку, несмотря на падение прибыли на акцию на 12,8% в первой половине года, ожидается, что компания получит прибыль на акцию в размере около 9,32 доллара в 2023 финансовом году, что подразумевает год. - за год рост на 1,2%. Другими словами, рынок ожидает сильного роста чистой прибыли во второй половине года, который должен быть обусловлен не кем иным, как высокомаржинальным облачным подразделением Microsoft.

По мнению аналитиков, стоит ли покупать акции MSFT?

Обращаясь к Уолл-стрит, у Microsoft есть консенсус-рейтинг Strong Buy, основанный на 25 покупках, четырех удержаниях и одном рейтинге продаж, присвоенном за последние три месяца. Средний прогноз по акциям Microsoft, составляющий 274,69 доллара США, предполагает потенциал роста на 8%.

Вывод: привлекательная оценка с учетом потенциала роста

Как уже отмечалось, во второй половине года прибыльность Microsoft должна восстановиться быстрыми темпами. Кроме того, учитывая, что Intelligent Cloud от Microsoft не показывает признаков замедления, а также в сегменте, где наблюдается увеличение маржи, рост чистой прибыли имеет сильные катализаторы для продвижения вперед. Теперь добавьте к этому масштабные выкупы Microsoft, которые постоянно снижают количество акций компании, и вы поймете, почему аналитики Уолл-стрит прогнозируют рост прибыли на акцию примерно на 16% в год в 2024 и 2025 финансовом году.

Такой рост означает, что акции Microsoft в настоящее время торгуются примерно в 22 раза больше, чем в следующем году, и в 20 раз больше, чем в следующем году. Учитывая глобальное доминирование компании, общие качества и сильные катализаторы роста в облаке, я нахожу прогнозные мультипликаторы оценки Microsoft сегодня весьма привлекательными, особенно если вы готовы держать акции в долгосрочной перспективе.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Фьючерсы на акции США не изменились, поскольку инвесторы ждут доходов Tesla (TSLA) и ключевых данных по инфляции

2025-10-31 просмотры: 209 -

Акции и компании США

Firm Capital Mortgage Investment Corporation расширяет предложение облигаций

2025-10-31 просмотры: 191 -

Акции и компании США

SuperQ Quantum привлекает $3,45 млн в виде финансирования LIFE при посредничестве

2025-10-31 просмотры: 400 -

Акции и компании США

Ostin Technology Group объявляет о смене руководства на фоне судебных разбирательств

2025-10-31 просмотры: 231 -

Акции и компании США

«ИИ-бариста»: акции Starbucks (NASDAQ:SBUX) растут благодаря новой программе вознаграждений

2025-10-31 просмотры: 338 -

Акции и компании США

Аналитики Citi повышают прогноз акций Strategy, поскольку ставки на биткойны растут

2025-10-31 просмотры: 308 -

Акции и компании США

Компания Novo Nordisk Stock (NVO) потеряла пост председателя, а шесть членов покинули совет директоров

2025-10-31 просмотры: 245 -

Акции и компании США

Подведение итогов утренних новостей: самые важные новости фондового рынка вторника!

2025-10-31 просмотры: 272 -

Акции и компании США

Airbnb (ABNB) добавляет новые социальные функции для тех, кто посещает его «впечатления»

2025-10-31 просмотры: 289