💬 S&P 500 не обращает внимания на раскаленную инфляцию и получает небольшой рост, в центре внимания — прибыль банков от 2022-01-13

S&P 500 не обращает внимания на раскаленную инфляцию и получает небольшой рост, в центре внимания — прибыль банков

ПРОГНОЗ S&P 500:

Торгуйте умнее — подпишитесь на новостную рассылку DailyFX

Получайте своевременные и убедительные рыночные комментарии от команды DailyFX

Самые читаемые: все, что вам нужно знать о типах акций

Американские фондовые индексы выросли в среду, но сильный импульс восстановления, наблюдавшийся во вторник, замедлился на фоне опасений инвесторов по поводу усиления инфляционных сил в экономике. На закрытии рынка S&P 500 поднялся на 0,28% до 4726, но завершил день с максимума, так как склонность к риску медленно снижалась на протяжении всей торговой сессии. Nasdaq 100 также вырос, поднявшись на 0,38% до 15 905 пунктов. В других местах индекс Доу-Джонса отстал от своих конкурентов, увеличившись на 0,11% и завершив день на отметке 36 290 пунктов.

Основные данные, опубликованные утром, показали, что общий индекс потребительских цен в декабре рос самыми быстрыми темпами с 1982 года, увеличившись на 7% в годовом исчислении с ноябрьских 6,8% в годовом исчислении. Базовый индикатор, который исключает летучие продукты питания и энергетические компоненты, также ускорился, увеличившись с 4,9% в годовом исчислении до 5,5% в годовом исчислении, что является самым горячим показателем с 1991 года. Первоначально отчет об индексе потребительских цен вызвал рефлекторную реакцию на потенциал роста среди рискованных активов, но с течением времени движение угасло, поскольку Уолл-стрит начала переваривать тревожные результаты и их потенциальные последствия для денежно-кредитной политики.

Растущее инфляционное давление, особенно в липких компонентах, таких как жилье, должно усилить ставки на то, что ФРС будет действовать быстро и агрессивно, чтобы лишить поддержки текущий процесс нормализации. Мы, вероятно, не видели такой переоценки сегодня, потому что в последние недели инвесторы опережали FOMC, что привело к снижению цен казначейских облигаций и значительному повышению доходности. Например, доходность 10-летних облигаций выросла более чем на 22 базисных пункта, а доходность 2-летних — почти на 18 базисных пунктов менее чем за 10 торговых дней. Однако после паузы и некоторой консолидации ставки могут вскоре снова начать расти, оказывая давление на акции с высокими оценками в сфере роста и технологий. В этой среде Nasdaq 100 и S&P 500 будут бороться и должны отставать от индексов, ориентированных на стоимость, таких как Dow Jones.

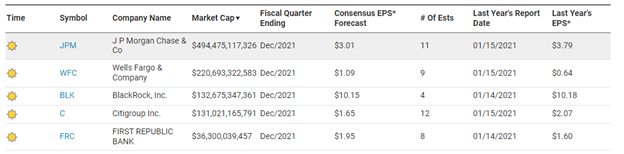

Сосредоточившись на других краткосрочных катализаторах, цикл доходов за четвертый квартал будет в центре внимания в ближайшие дни. Финансовые тяжеловесы начнут сезон всерьез ближе к концу недели, когда JPMorgan (JPM), Wells Fargo (WFC), Citigroup (C), BlackRock (BLK) и First Republic (FRC) объявят результаты в пятницу перед открывающий звонок. Банки являются ориентиром для экономики, поэтому трейдеры должны уделять особое внимание прогнозам, касающимся кредитной активности и чистой процентной маржи на фоне роста ставок. Если эти два ключевых показателя звучат оптимистично, финансовые показатели могут продолжать сохранять силу в среднесрочной перспективе, повышая другие циклические прокси в своем скользящем потоке.

Ниже приводится сводка основных корпоративных результатов за пятницу, за которыми стоит следить.

Источник: Насдак

ТЕХНИЧЕСКИЙ АНАЛИЗ S&P 500

После сильного роста во вторник импульс последующих покупок в среду ослаб, что не позволило S&P 500 преодолеть техническое сопротивление на отметке 4750. Если индексу не удастся решительно преодолеть этот барьер в ближайшие сессии, может начать нарастать медвежье давление, прокладывая путь к движению к поддержке линии тренда около психологической области 4600. С другой стороны, если быки вернут решительный контроль над рынком и решительно поднимут цену выше 4750, S&P 500 может вернуться к своему историческому уровню 4818.

Дневной график S&P 500

График S&P 500 (SPX) от TradingView

ОБРАЗОВАТЕЛЬНЫЕ СРЕДСТВА ДЛЯ ТРЕЙДЕРОВ

--- Написано Диего Колманом, автором

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Валютный рынок Форекс, нефть, золото и серебро

-

Forex, валюта, золото и сырьё

Пара EUR/CHF удерживается выше 0,9300 на фоне слабых данных по еврозоне и стабильной безработицы в Швейцарии.

2025-11-22 просмотры: 145 -

Forex, валюта, золото и сырьё

Медь готова к росту, поскольку макро- и микро-рынки наконец-то выровнялись – TDS

2025-11-21 просмотры: 231 -

Forex, валюта, золото и сырьё

EUR/GBP тестирует поддержку в районе 0,8800, все внимание обращено на Банк Англии

2025-11-21 просмотры: 278 -

Forex, валюта, золото и сырьё

Пара AUD/USD поднялась почти до 0,6510, поскольку доллар США продолжает корректироваться

2025-11-21 просмотры: 210 -

Forex, валюта, золото и сырьё

Пара NZD/USD торгуется выше 0,5650 после отклонения в районе 0,5670.

2025-11-21 просмотры: 336 -

Forex, валюта, золото и сырьё

Золото возвращает $4000 на фоне падения доллара США; внимание переключается на спикеров ФРС

2025-11-21 просмотры: 317 -

Forex, валюта, золото и сырьё

Пара USD/CAD ослабевает, поскольку нефть поддерживает канадский доллар, фокус смещается на речь председателя Банка Канады

2025-11-21 просмотры: 168 -

Forex, валюта, золото и сырьё

Прогноз цен на золото: XAU/USD приближается к ключевому сопротивлению в районе $4045

2025-11-21 просмотры: 392 -

Forex, валюта, золото и сырьё

Выступление Бейли: вероятно, продолжится постепенное снижение ставок

2025-11-21 просмотры: 190