💬 S&P 500 и Dow прорвались вверх, несмотря на сильный сигнал рецессии, впереди риск ключевого события в США

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

S&P 500 и Dow прорвались вверх, несмотря на сильный сигнал рецессии, впереди риск ключевого события в США

Сезонные нормы победили на прошлой неделе, что невероятно, учитывая, что угроза надвигающейся рецессии стала значительно более ощутимой, а самоуспокоенность рынка достигла откровенно экстремальных уровней. Оглядываясь назад на эффективность различных эталонных рискованных активов, которые я отслеживаю в глобальной перспективе, становится ясно, что заявка не была привязана к конкретным активам или регионам. Глобальные индексы, развивающиеся рынки, высокодоходные инструменты с фиксированным доходом, кэрри-трейд и некоторые спекулятивно-ориентированные товары продемонстрировали заметный рост. В некоторых случаях бычий интерес связан с техническим контекстом восстановления после значительно сниженных уровней — например, Nasdaq 100, который находится всего в 5 процентах от падения до новых многолетних минимумов. Для таких рынков тонкие изменения в ключевых темах могут способствовать отскоку, который может существовать как «отскок» против тренда, не вызывая приверженности, необходимой для долгосрочного бычьего тренда. С другой стороны, у нас есть определенные показатели, которые вопиющим образом бросают вызов традиционным фундаментальным принципам и привлекут гораздо более пристальное внимание — например, британский FTSE 100 на многолетних максимумах и в пределах легкой досягаемости от рекордов.

Сосредоточившись на моем любимом «несовершенном» эталоне риска, S&P 500, я обнаружил зарождающийся заряд, который не вызывает призрака окончательного тренда. Индексу, наконец, удалось преодолеть исключительно узкий 13-дневный торговый диапазон, который был вызван праздничными условиями. Перерыв также может быть, по крайней мере, частичным побочным продуктом этих сезонных условий. Разбивая средние недельные показатели S&P 500 за календарный год, первая неделя показала в среднем самый сильный общий прирост за весь 52-недельный период, начиная с 1900 года. заработал на пятничной сессии. Было ли это скорее настоящим прорывом (который я бы посчитал подкрепленным «убеждением») или потоки капитала, связанные с реинвестированием капитала в начале года, будут подвергнуты испытанию на следующей неделе. Мы пробили узкий, почти трехнедельный диапазон, но середина диапазона с августа по октябрь и минимум диапазона с 11 ноября по 14 декабря на уровне 3910 все еще находятся выше нас.

График S&P 500 с объемом и 100-дневной SMA (дневной)

График создан на платформе Tradingview

Следующий шаг рынка — как по настроениям, так и по индексам США — будет все больше опираться на фундаментальные убеждения рынка по мере того, как прилив ликвидности выравнивается. Скорость, с которой мы возвращаемся к предсказуемым темам, зависит от обстоятельств, но мне также нравится оценивать рынки с точки зрения их потенциала. Существует вероятность того, что спекулятивные рынки решат, что быки продолжат восстановление после более широких потерь 2022 года, так же как существует вероятность того, что медведи восстановят контроль над ярмом, поскольку системные факторы продолжают рисовать негативную картину. Исход зависит от пути ключевых событий, а также от расстановки приоритетов масс. Тем не менее, я считаю, что существует перекос в «потенциале» различных результатов. Если бычьи интересы (скажем, в S&P 500) победят, это, скорее всего, будет основано на нюансах, таких как «мягкая рецессия» или «немного более низкие репрессивные процентные ставки». Это, вероятно, приведет к более медленному и изменчивому росту, особенно с учетом того, что рыночное чувство подразумеваемого риска настолько низкое. И наоборот, всплеск страха может усилить рынок, который плохо подготовлен для поглощения медведей. Рассмотрим индекс VVIX «Волатильность волатильности». Он опустился до самого низкого уровня с марта 2017 года. Я бы сказал, что это удивительно самодовольно.

График индекса волатильности VVIX с наложением на VIX (еженедельный)

График создан на платформе Tradingview

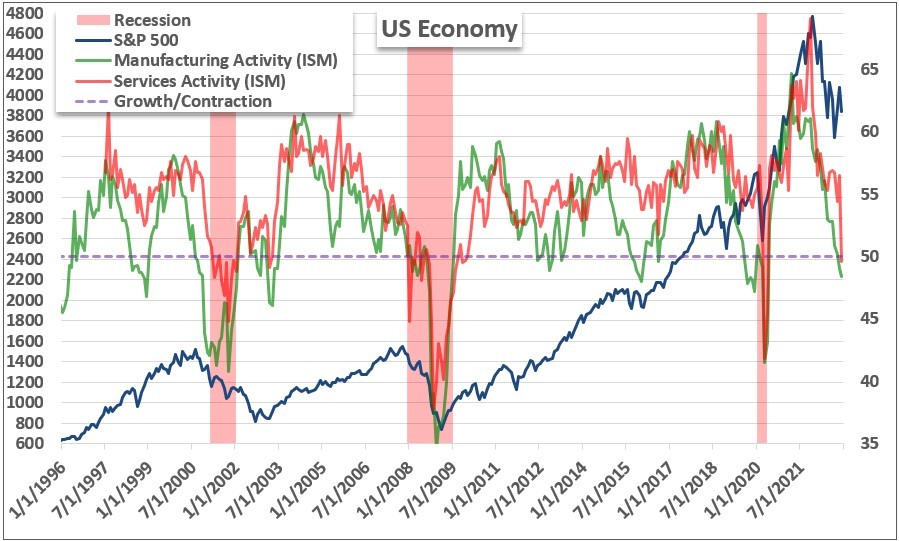

Большое внимание к тому, какую форму примут рынки в течение недели и недель, зависит от того, на что будет направлено основное внимание. На прошлой неделе нам представилась уникальная возможность проверить два основных фактора макроэкономического спектра: спекуляции процентными ставками и прогнозирование роста. Утренний отчет о занятости в несельскохозяйственном секторе в пятницу в США, казалось, дал небольшой толчок в пользу прогноза ФРС, когда чистое увеличение на 226 000 немного превзошло ожидания, ослабив экономические опасения; в то время как рост среднего почасового заработка замедлился до 4,6 процента в годовом исчислении, что немного смягчило прогнозы терминальных ставок. Возможно, если бы не НК, реакция на отчет ISM о деятельности сектора услуг могла быть совсем другой. Представляя своевременный взгляд на крупнейший компонент экономической активности и занятости в США, значение ISM упало на 6,9 пункта и перешло на «сокращающуюся» территорию. Такое событие очень хорошо сочетается с прошлыми рецессиями, но, похоже, это не попало в поле зрения рынка. С учетом того, что ожидания ФРС уже снижаются, это усилит этот шаг. Но действительно ли небольшое снижение ставок ФРС является большим благом для рынков, чем рецессия — угрозой?

График исследований ISM в сфере услуг и производства, S&P 500 и рецессий в США (ежемесячно)

Диаграмма, созданная Джоном Киклайтером

Для чего-то вроде доллара США вопрос соотношения процентных ставок и роста не так актуален. Он, безусловно, может соответствовать обеим темам в своей роли самой ликвидной валюты в мире — и во многих обличьях, которые он принимает, учитывая это положение. Учитывая, что июньские фьючерсы на ФРС упали до 4,95%, а доходность 2-летних облигаций США показала самый большой однодневный спад с момента публикации ИПЦ от 10 ноября, последствия для доллара как недавнего сторонника переноса были очевидными. Эта валюта более чувствительна к деталям прогнозирования кривой доходности ФРС, пока более системные вопросы глобальных настроений не вытесняют наши чувства. Если неприятие риска вернется, предложение о безопасном убежище, таком как доллар, начнет конфликтовать с вероятным дальнейшим снижением прогнозов ставок. Чем интенсивнее падение настроений, тем чаша весов будет склоняться к тому, что доллар США станет поставщиком ликвидности в крайнем случае. Чтобы довести наши опасения до такого масштаба, потребуется немало усилий, но это, безусловно, соответствует сценариям, с которыми мы можем столкнуться в будущем, когда ликвидность будет достигнута.

График индекса доллара DXY с 200-дневной SMA, наложенной на 2-летнюю доходность США (ежедневно)

График создан на платформе Tradingview

В конечном счете, у США нет возможности диктовать глобальные настроения. С другой стороны, его масштаб дает ему большее влияние, когда его собственные условия значительно развиваются. Более того, экономический календарь на предстоящую неделю, похоже, непропорционально ориентирован на влияние США. Для спекуляций по процентным ставкам у нас есть любимый индикатор инфляции на рынке, ИПЦ, который должен быть опубликован в четверг. Председатель ФРС Пауэлл также выступит во вторник, но его комментарии могут так же легко перерасти в экономическую оценку, учитывая, как часто он упоминал эту сторону медали в последнее время. Тем не менее, пятничные отчеты о доходах банков и отчет Мичиганского университета о потребительских настроениях, скорее всего, будут начинаться с перспективы роста.

Наибольший риск макроэкономических событий на следующей неделе

Календарь, созданный Джоном Киклайтером

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Валютный рынок Форекс, нефть, золото и серебро

-

Forex, валюта, золото и сырьё

Фунт стерлинговой освежает еженедельно высокой по отношению к доллару США

2025-11-13 просмотры: 121 -

Forex, валюта, золото и сырьё

Перерыв: заработной платы в частном секторе в США снижается на 32 000 в сентябре против +50 000 прогнозов

2025-11-13 просмотры: 234 -

Forex, валюта, золото и сырьё

EUR/USD Устойчивы как слабые данные ADP, US Olldown Взвесьте Greenback

2025-11-13 просмотры: 301 -

Forex, валюта, золото и сырьё

Перерыв: US ISM Производство PMI улучшилось в сентябре

2025-11-13 просмотры: 166 -

Forex, валюта, золото и сырьё

GBP/USD поднимается на неделю высокого уровня как слабые данные ADP, а правительство США отключение Dent Dollar

2025-11-13 просмотры: 118 -

Forex, валюта, золото и сырьё

Консолидаты золота ниже рекордных максимумов на фоне безопасных потоков и голубительных ожиданий

2025-11-13 просмотры: 223 -

Forex, валюта, золото и сырьё

Канадский доллар под давлением, как устойчивы к USD на мягком PMI, снижение цен на нефть

2025-11-13 просмотры: 382 -

Forex, валюта, золото и сырьё

EUR/GBP ослабляется, поскольку инфляция еврозоны устойчивая, UK PMI стабилизируется

2025-11-13 просмотры: 266 -

Forex, валюта, золото и сырьё

GBP/USD увеличивается выше 1,3450 при росту коэффициентов дальнейшего снижения ставок FED

2025-11-13 просмотры: 318