💬 Еженедельный прогноз фундаментальных акций США: данные по инфляции в центре внимания после протокола заседания FOMC, NFP от 2022-01-09

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Еженедельный прогноз фундаментальных акций США: данные по инфляции в центре внимания после протокола заседания FOMC, NFP

Фундаментальный прогноз для доллара США: нейтральный

Неделя доллара США в обзоре

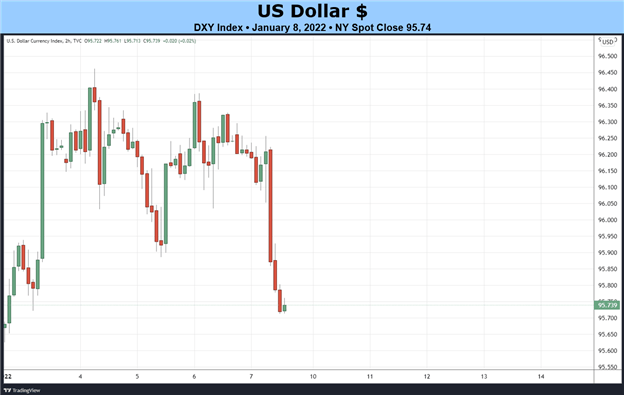

Первая неделя года оказалась разочаровывающей для доллара США. Хотя индекс DXY прибавил + 0,07%, большая часть его роста была возвращена к концу недели после выхода среднего декабрьского отчета о занятости в США. Курс евро / доллар закончил падением на -0,20%, курс доллар / йена прибавил 0,33%. По мере угасания аппетита к риску пары с высоким бета, такие как AUD / USD и NZD / USD, упали на -1,24% и -1,07% соответственно. Курсы GBP / USD противостояли тренду, прибавив + 0,39%.

Экономический календарь США в фокусе

С официальными праздниками в зеркале заднего вида поворот во вторую неделю января приводит к перенасыщению экономического списка США. Мало того, что в ближайшие дни должно быть опубликовано несколько «высокопоставленных» данных, есть свидетельства и выступления нескольких политиков Федеральной резервной системы, которым, похоже, суждено внести большую волатильность на финансовые рынки после декабрьского протокола заседания ФРС.

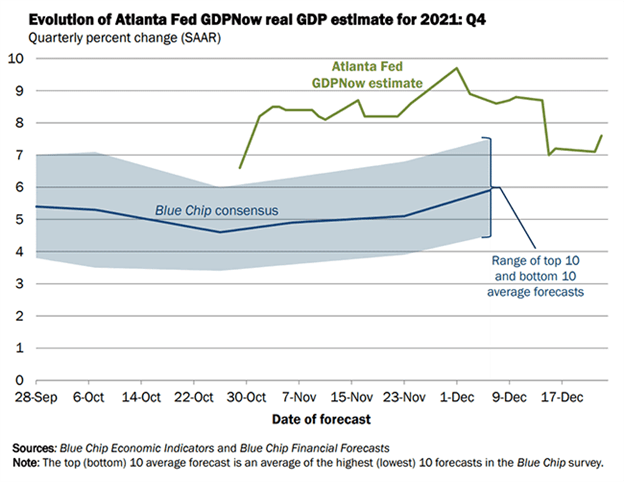

Прогноз роста ВВП ФРС Атланты за 4 квартал 21 года (6 января 2021 г.) (График 1)

Основываясь на данных, полученных к настоящему времени примерно за 4 квартал 21, прогноз роста ВВП Атланты в настоящее время составляет + 6,7% в годовом исчислении, по сравнению с + 7,4% 4 января. «Последние сообщения Бюро экономического анализа США, Бюро переписи населения США. , и Институт управления поставками »снизили ожидания роста в США, поскольку в последние недели резко возросла частота заражения вариантом омикрона COVID-19.

Следующее обновление прогноза роста GDPNow Федерального резервного банка Атланты за 4 квартал 2021 года будет опубликовано в понедельник, 10 января, после публикации данных по оптовым запасам США за ноябрь.

Полные прогнозы экономических данных США см. в экономическом календаре DailyFX.

Рыночное ценообразование ФРС становится более агрессивным

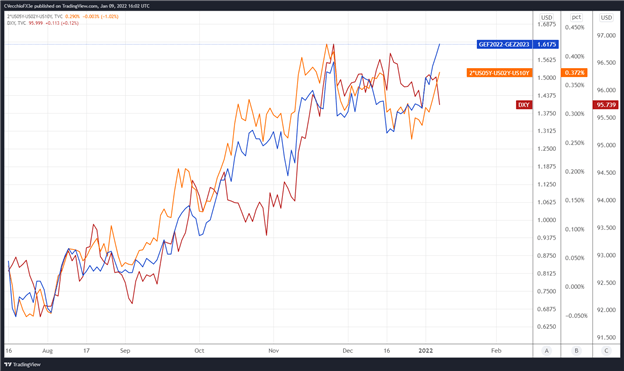

Мы можем измерить, учитывается ли повышение ставки ФРС, используя евродолларовые контракты, исследуя разницу в стоимости займов для коммерческих банков на определенном временном горизонте в будущем. На диаграмме 2 ниже показана разница в стоимости заимствований - спред - для контрактов января 2022 года и декабря 2023 года, чтобы определить, в каком направлении будут находиться процентные ставки к декабрю 2023 года.

Спред фьючерсных контрактов на евродоллар (январь 2022 г. — ДЕКАБРЬ 2023 г.) [СИНИЙ], US 2s5s10s Butterfly [ОРАНЖЕВЫЙ], индекс DXY [КРАСНЫЙ]: дневной график (июль 2021 г. — январь 2022 г.) (график 2)

Сравнивая шансы на повышение ставки ФРС с бабочкой казначейства США 2s5s10s, мы можем оценить, действует ли рынок облигаций в манере, совместимой с тем, что произошло в 2013/2014, когда ФРС сигнализировала о своем намерении свернуть свою программу количественного смягчения. Бабочка 2s5s10s измеряет непараллельные сдвиги кривой доходности США, и, если исторические данные точны, это означает, что промежуточные ставки должны расти быстрее, чем краткосрочные или долгосрочные ставки.

Есть 161.75-бод повышения ставок со скидкой до конца 2023, а 2s5s10s бабочка находится недалеко от его широкого распространения, так как конические разговоры ФРС начала в июне (и его широкое распространение всего 2021). После встречи минут декабря ФРС и отчета декабря США NFP, цены рынков эффективно ценообразования в 100% шансе из шести походов 25-битой скорости и 47% шанс семи походов 25-битой скорости и до конца следующего года - самый агрессивная ставка ФРС ценообразования видели во время пандемии до сих пор.

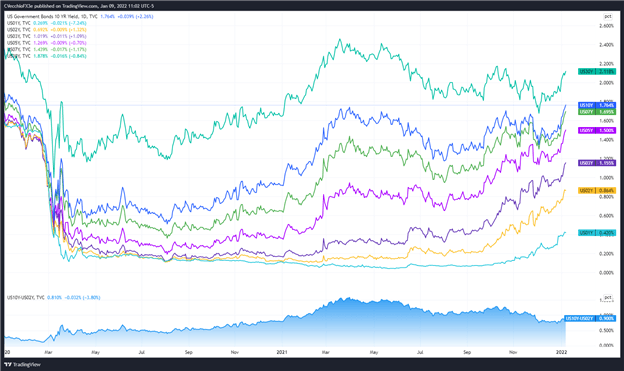

Кривая доходности казначейских облигаций США (от 1 года до 30 лет) (январь 2020 г. – январь 2022 г.) (рис. 3)

Исторически сложилось так, что совокупное влияние роста доходности казначейских облигаций США - особенно когда промежуточные ставки превышают краткосрочные и долгосрочные - наряду с повышенными шансами на повышение ставки ФРС создали благоприятную торговую среду для доллара США.

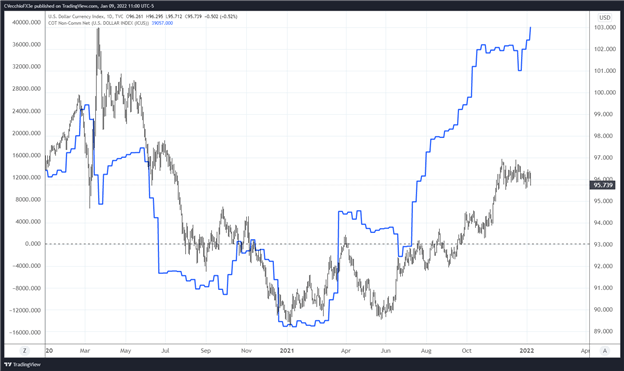

Позиционирование фьючерсов на доллар США CFTC COT (с января 2020 г. по январь 2022 г.) (рис. 4)

Наконец, глядя на позиционирование, согласно COT CFTC за неделю, закончившуюся 7 декабря, спекулянты сократили свои чистые длинные позиции в долларах США до 39 057 контрактов с 36 775 контрактов. Чистая длинная позиция по доллару США продолжает оставаться на самом высоком уровне с октября 2019 года, когда индекс DXY торговался выше 98,00. Неспособность индекса DXY подняться выше, несмотря на рост доходности казначейских облигаций США и увеличение шансов на повышение ставки ФРС, может быть признаком перенасыщения фьючерсного рынка.

--- Написано Кристофером Веккио, CFA, старшим стратегом

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Валютный рынок Форекс, нефть, золото и серебро

-

Forex, валюта, золото и сырьё

Пара EUR/CHF удерживается выше 0,9300 на фоне слабых данных по еврозоне и стабильной безработицы в Швейцарии.

2025-11-22 просмотры: 150 -

Forex, валюта, золото и сырьё

Медь готова к росту, поскольку макро- и микро-рынки наконец-то выровнялись – TDS

2025-11-21 просмотры: 232 -

Forex, валюта, золото и сырьё

EUR/GBP тестирует поддержку в районе 0,8800, все внимание обращено на Банк Англии

2025-11-21 просмотры: 281 -

Forex, валюта, золото и сырьё

Пара AUD/USD поднялась почти до 0,6510, поскольку доллар США продолжает корректироваться

2025-11-21 просмотры: 210 -

Forex, валюта, золото и сырьё

Пара NZD/USD торгуется выше 0,5650 после отклонения в районе 0,5670.

2025-11-21 просмотры: 336 -

Forex, валюта, золото и сырьё

Золото возвращает $4000 на фоне падения доллара США; внимание переключается на спикеров ФРС

2025-11-21 просмотры: 317 -

Forex, валюта, золото и сырьё

Пара USD/CAD ослабевает, поскольку нефть поддерживает канадский доллар, фокус смещается на речь председателя Банка Канады

2025-11-21 просмотры: 168 -

Forex, валюта, золото и сырьё

Прогноз цен на золото: XAU/USD приближается к ключевому сопротивлению в районе $4045

2025-11-21 просмотры: 392 -

Forex, валюта, золото и сырьё

Выступление Бейли: вероятно, продолжится постепенное снижение ставок

2025-11-21 просмотры: 190