💬 Уоррен Баффет использует эти дивидендные акции для борьбы с инфляцией и создания потока пассивного дохода

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Уоррен Баффет использует эти дивидендные акции для борьбы с инфляцией и создания потока пассивного дохода

Рынки вчера обвалились, иначе и не скажешь. NASDAQ упал более чем на 5%, S&P 500 упал более чем на 4%, а Dow Jones потерял 1200 пунктов, что также составляет 4%. Резкое падение произошло после того, как официальные данные по инфляции за август оказались значительно хуже ожиданий.

Публикация данных также укрепила уверенность в том, что Федеральная резервная система проведет еще одно повышение ставки на 75 базисных пунктов в конце этого месяца. Взятые вместе, рост цен и более высокие процентные ставки повышают вероятность серьезной рецессии в ближайшем будущем.

Но есть конкретные шаги, которые инвесторы могут предпринять уже сейчас, чтобы защитить себя в сложной экономической ситуации. Возможно, самая простая защитная позиция — это переход на «защищенные от рецессии» дивидендные акции. Легендарный инвестор Уоррен Баффет является давним сторонником этой стратегии.

Баффет руководствуется двумя основными критериями при выборе плательщиков дивидендов для своего портфеля акций. Во-первых, Баффет всегда ищет компании, «способные довольно легко повышать цены, не опасаясь значительной потери либо доли рынка, либо объема продаж». И, во-вторых, он ищет компании, которые также «способны приспособиться к значительному увеличению объемов бизнеса с минимальными дополнительными вложениями капитала».

Компания Баффета, Berkshire Hathaway, в настоящее время делает большую часть своего портфеля плательщиками дивидендов. Мы воспользовались платформой, чтобы получить информацию о двух крупных дивидендных акциях, в которые миллиардер вложил миллиарды. Рассмотрим их подробнее, используя последние данные и комментарии аналитиков.

Ситигруп, Инк. (С)

Первая акция, которую мы рассмотрим, Citigroup — это один из банков «Большой четверки» в США; он является владельцем Citibank и может похвастаться совокупными активами на сумму более 2,3 триллиона долларов. Citigroup со штаб-квартирой в Нью-Йорке ведет бизнес по всему миру; компания представлена более чем в 160 странах, предоставляя широкий спектр финансовых услуг и продуктов корпоративным, инвестиционным, институциональным, государственным и индивидуальным клиентам.

Верхушка компании росла из года в год; 19,6 млрд долларов, о которых сообщалось во 2 квартале 2022 года, на 11% больше, чем в квартале прошлого года. Прибыль превзошла прогноз, но снизилась в годовом исчислении. Компания сообщила об общей чистой прибыли в размере 4,5 миллиарда долларов, или 2,19 доллара на разводненную акцию; общая чистая прибыль снизилась на 27% по сравнению со 2К21. Прибыль на акцию, хотя и снизилась на 23% по сравнению с предыдущим годом, с большим отрывом превзошла прогноз в 1,68 доллара.

Представляет интерес для инвесторов здесь то, что Citigroup вернула акционерам обыкновенных акций капитал на сумму 1,3 миллиарда долларов во втором квартале за счет выкупа акций и выплаты дивидендов. Citigroup имеет долгую историю поддержания надежных дивидендов, история, которая восходит к концу 1980-х годов. Дивиденд по обыкновенным акциям теперь составляет 51 цент за квартал. Он удерживался на этом уровне в течение последних трех лет и оставался стабильным, несмотря на кризис, вызванный пандемией короны. Дивиденды в годовом исчислении составляют 2,04 доллара, что дает доходность 4,1%.

Уоррен Баффет остается сильным и сильным и не изменил свою позицию в течение квартала. Сейчас Berkshire Hathaway владеет 55 155 797 акциями на сумму более 2,7 млрд долларов.

5-звездному аналитику Оппенгеймера Крису Котовски тоже нравится то, что он здесь видит. Признавая, что акции C торгуются значительно ниже общей балансовой стоимости компании (TBV), он пишет: «Удивительно думать, что простое возвращение к TBV будет равносильно 61% доходности, и к этому прибавится еще 4,1% дивидендов. Конечно, здесь есть что-то большее, чем вложенный капитал в компанию. Существует мощная клиентская франшиза… и результаты за 2 квартал 2022 года начали демонстрировать некоторую прибыльность этой франшизы».

С этой целью Котовски присваивает этим акциям рейтинг Outperform (т. е. «покупать»), а его целевая цена, установленная на уровне 86 долларов США, подразумевает надежный потенциал роста акций на 75% в течение одного года.

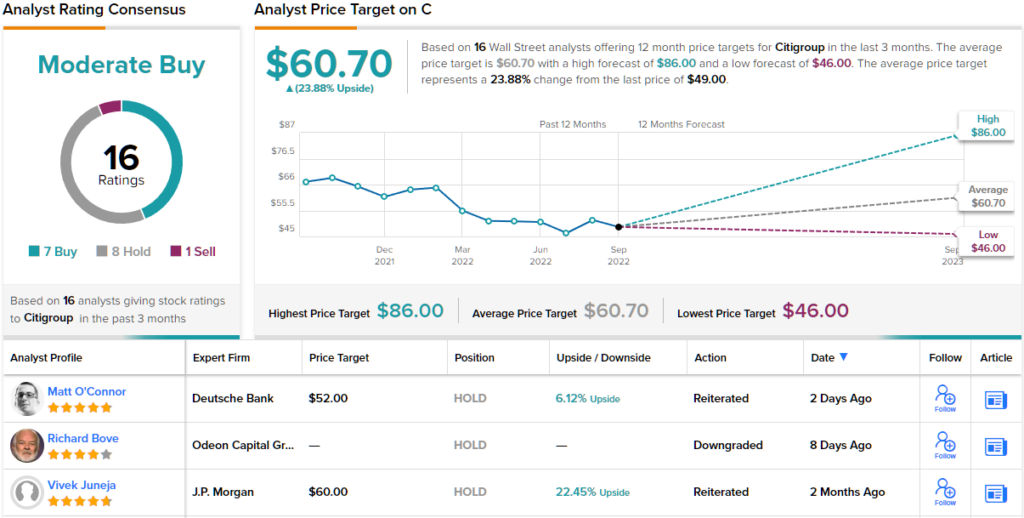

Представление Оппенгеймера представляет здесь быков; Улица демонстрирует определенный раскол в обзорах C. Из 16 недавних обзоров аналитиков есть 7 «покупать», 8 «держать» и 1 «продавать» для консенсус-рейтинга «умеренная покупка». Акции оцениваются в 49 долларов, а средняя цель в 60,70 долларов предполагает, что у них есть потенциал роста ~ 24% в предстоящем году.

Крафт Хайнц (KHC)

От банковского дела мы переключим внимание на пищевой и бакалейный сектор. Что касается «защищенных от рецессии» секторов, то это одна из классических моделей — независимо от того, что происходит с экономикой, производители продуктов питания будут продолжать продавать. Тот же аргумент можно привести в отношении продовольственных компаний как «убежищ от инфляции»: даже несмотря на то, что августовский сегмент продовольственного индекса ИПЦ показал рост на 11,4% по сравнению с прошлым годом, более высокие цены не означают, что люди перестали покупать продукты.

И это подводит нас к Kraft Heinz. Это одно из самых известных имен в мировом пищевом секторе; это третья по величине компания по производству продуктов питания и напитков в Северной Америке и пятая в мире. И в 2020, и в 2021 году годовой доход от продаж Kraft Heinz составил 26 миллиардов долларов. Ежеквартальная выручка компании в течение последних нескольких лет стабильно составляет от 6 до 7 миллиардов долларов. Акции Kraft Heinz выросли в этом году на 1% — этого более чем достаточно, чтобы опередить рынки в целом.

Kraft Heinz выплачивает дивиденды по обыкновенным акциям с 2012 года и в течение всего этого времени обеспечивает надежность этих дивидендов, никогда не пропуская выплаты. Выплата удерживается на уровне 40 центов на обыкновенную акцию с начала 2019 года, и по этой ставке в годовом исчислении до 1,60 доллара она дает доходность 4,5%.

Эта акция привлекла внимание Баффета много лет назад. Миллиардер впервые купил KHC в третьем квартале 2015 года, и в настоящее время он владеет более чем 325 миллионами акций Kraft Heinz, что составляет 26,6% акций компании. По текущим оценкам доля Баффета оценивается примерно в 11,4 миллиарда долларов.

Баффет здесь далеко не единственный бык. 5-звездочный аналитик Кристофер Гроу из Stifel освещает эту акцию и пишет: «Компания довольно хорошо справляется с инфляцией благодаря надежному ценообразованию и низкому уровню эластичности в портфеле, менее подверженном влиянию частных торговых марок (ниже среднего показателя по пищевой промышленности). Этот фон поддерживал более высокие показатели роста продаж и прибыли для бизнеса в 2022 году, и этот улучшенный бизнес и портфель брендов должны продолжать поддерживать этот первоклассный рост для компании».

Что касается дивидендов, Гроу выражает «уверенность в дивидендной доходности компании [4,5%], и мы ожидаем, что дивиденды будут расти вместе с прибылью в будущем».

По мнению Гроу, KHC получает рекомендацию «Покупать», а его целевая цена в $43 указывает на то, что в будущем он ожидает прироста акций примерно на 23%.

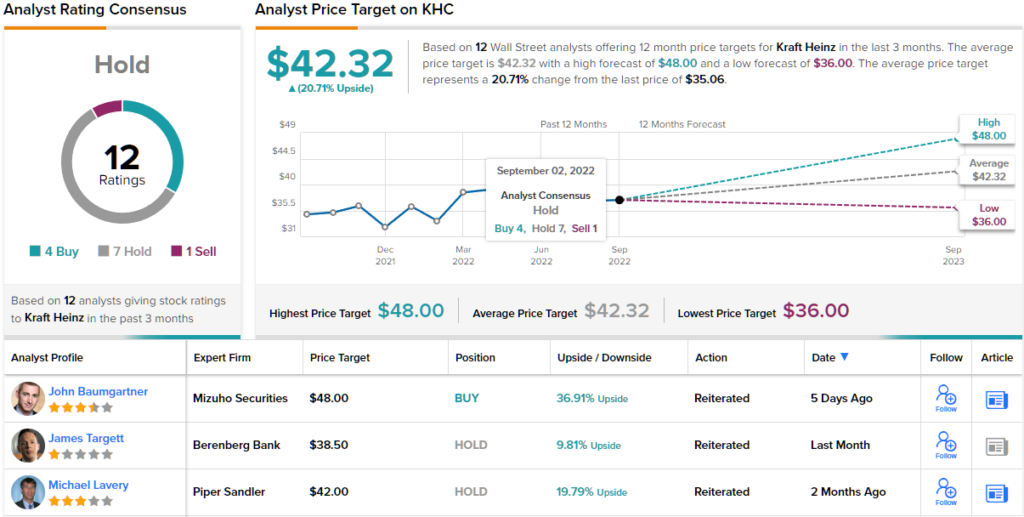

В то время как Гроу настроен по-бычьи, улица не полностью убеждена. Акции KHC имеют консенсус-рейтинг «Держать» на основе 12 обзоров аналитиков, в том числе 4 покупки, 7 удержаний и 1 продажу. Но аналитики могли бы также сказать «покупать», потому что в среднем, по их мнению, акции, которые в настоящее время стоят 35,06 доллара, могут увеличиться до 42,32 доллара в течение года, обеспечив новым инвесторам около 21% прибыли.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Ежедневный обзор VTI ETF, 29 октября 2025 г.

2025-11-08 просмотры: 249 -

Акции и компании США

XRP ждет момента истины, поскольку ФРС дает старт снижению ставок

2025-11-08 просмотры: 180 -

Акции и компании США

Что принесет прибыль? Вот что этот инвестор думает об акциях Microsoft

2025-11-08 просмотры: 206 -

Акции и компании США

Новое партнерство Walmart и Eli Lilly включило препараты для похудения в список покупок

2025-11-08 просмотры: 127 -

Акции и компании США

Apple (AAPL) готовится к устойчивому росту, поскольку продажи iPhone растут в преддверии результатов четвертого квартала

2025-11-08 просмотры: 195 -

Акции и компании США

Почему акции Purple Biotech (PPBT) сегодня выросли на 95%?

2025-11-08 просмотры: 169 -

Акции и компании США

Акции CVS Health растут на фоне сильного роста в третьем квартале и улучшения прогнозов

2025-11-08 просмотры: 388 -

Акции и компании США

А.И. Аналитик видит больший потенциал роста акций AMD и повышает целевую цену до $295 в преддверии третьего квартала

2025-11-08 просмотры: 184 -

Акции и компании США

Amazon инвестирует 11 миллиардов долларов в новый центр обработки данных искусственного интеллекта для поддержки AWS и Anthropic

2025-11-08 просмотры: 230