💬 Сильные инсайдерские покупки поддерживают бычий тезис для этих двух акций

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Сильные инсайдерские покупки поддерживают бычий тезис для этих двух акций

Основная мысль

Разобраться с рынками — это первостепенная задача для инвесторов во все времена, но в сегодняшних условиях она актуальна как никогда. Это не столько нисходящая тенденция на Уолл-стрит, когда S&P 500 упал на 19% с начала года, сколько вихрь противоречивых встречных ветров, которые составляют фон. Июньские данные о занятости были охарактеризованы как сильные — положительный фактор — но инфляция остается неудержимо высокой, и Федеральная резервная система для борьбы с инфляцией переключила свою политику на повышение процентных ставок, что влечет за собой рецессию. ВВП сократился в первом квартале этого года, и экономисты спорят, произошло ли то же самое во втором квартале; если бы это произошло, это означало бы, что рецессия уже наступила.

В целом, это непростая для понимания экономическая картина, и это делает выбор правильных инвестиций более сложным и более важным.

Но есть способы преодолеть путаницу. Частные инвесторы могут найти экспертов — аналитиков с Уолл-стрит, легендарных инвесторов или инсайдеров корпораций — и последовать за ними, чьи позиции и знания дают им лучшее представление о входах и выходах акций.

Из этих экспертов инсайдеры, вероятно, наименее хорошо изучены, но, возможно, им лучше всего следовать. Они являются руководителями компании высшего уровня, и их должности наделяют их двумя качествами, которые всегда влияют на торговлю. Во-первых, они знают внутреннюю работу своей компании, а во-вторых, несут ответственность за результат. Они не торгуют своими акциями легкомысленно, и когда они торгуют ими, особенно оптом, инвесторы должны это учитывать.

Имея это в виду, мы открыли базу данных, чтобы получить последние данные о двух акциях, демонстрирующих недавние признаки сильных инсайдерских покупок, покупок, которые поддерживают бычий тезис в медвежье время. Давайте углубимся.

NextEra Energy (NEE)

Мы начнем с энергетического сектора с NextEra Energy, лидера среди мировых электроэнергетических компаний. Компания NextEra, базирующаяся в Джуно-Бич, штат Флорида, может похвастаться сочетанием высокой текущей мощности и масштабных планов расширения. Текущая мощность компании составляет около 45 500 мегаватт, и в этом году она планирует новые инфраструктурные проекты на общую сумму около 50 миллиардов долларов. Новые проекты сочетают в себе производство и передачу электроэнергии, а также обязательство NextEra по достижению нулевых выбросов углерода к 2045 году.

Быстрый обзор покажет, где сейчас находится NextEra. Компания сообщила о солидной выручке в 1 квартале 2022 года, которая выросла на 14% по сравнению с аналогичным периодом прошлого года и составила $281 млн, хотя чистая прибыль и показатели прибыли на акцию снизились по сравнению с кварталом прошлого года. Чистая прибыль упала с 202 миллионов долларов до 144 миллионов долларов; Прибыль на акцию составила 1,72 доллара по сравнению с 2,66 доллара в прошлом году.

NextEra сообщила о росте своих наличных средств, которые выросли на 48% в годовом исчислении и достигли 168 миллионов долларов, и смогла сохранить свою надежную и постоянно растущую выплату дивидендов. Компания повышала этот платеж три раза за последние три года, и текущий платеж по обыкновенным акциям составляет 73,3 цента, или 2,93 доллара в годовом исчислении. При такой ставке дивиденды составляют 3,6%.

Обращаясь к инсайдерам, мы обнаруживаем, что настроения в отношении акций изменились в положительную сторону. Джон Кетчум, президент и главный исполнительный директор NextEra, совершил самую последнюю крупную инсайдерскую покупку 12 909 акций, потратив примерно 1,01 миллиона долларов на покупку акций.

Однако он определенно не единственный бык в этой утилите. Аналитик Wells Fargo Нил Калтон пишет о NextEra: «Перспективы возобновляемых источников энергии никогда не были такими радужными, а конкурентная позиция NEE никогда не была сильнее… Нас привлекают сильные перспективы роста EPS в NEE, которые обусловлены как регулируемыми инвестициями в инфраструктуру коммунальных предприятий Флориды, так и -регулируемое развитие возобновляемых источников энергии по всей территории США».

Калтон не останавливается на своем оптимистичном комментарии. Он оценивает акции NEE как «перевес» (т. е. «покупать») с целевой ценой в $107, что подразумевает годовой потенциал роста в 33%.

Возвращаясь к более широкому обзору, мы обнаруживаем, что аналитики в основном оптимистичны в отношении NEE. Консенсус-рейтинг акций «Умеренная покупка» основан на 14 недавних обзорах, в том числе 10 «покупок» и 4 «удержания». Акции продаются по $80,68, а их средняя целевая цена $90,93 предполагает годовой потенциал роста примерно на 13%.

Quotient (QTNT)

Второй «инсайдерский выбор», который мы рассмотрим, — это Quotient, медицинская технологическая фирма, специализирующаяся на диагностике. Quotient находится на коммерческой стадии и начинает продавать продукты иммуногематологии банкам крови и больницам. Продукты Quotient включают собственную платформу MosaiQ, а также обычные реагенты под маркой Alba, предназначенные для производителей оборудования и лабораторий.

В прошлом месяце Quotient сделал несколько объявлений, представляющих интерес для инвесторов. 8 июня компания обнародовала новое соглашение с Theradiag, согласно которому они будут сотрудничать в разработке новых средств диагностики аутоиммунных заболеваний. Партнерство будет включать технологические и клинические приложения.

Позже в том же месяце компания объявила о своих результатах за четвертый квартал 2022 финансового года. Выручка составила 9,8 млн долларов за квартал и 38,5 млн долларов за год. Квартальная выручка практически не изменилась, а годовой результат снизился примерно на 11%. Квартальный чистый убыток компании снизился на 5,6%, несмотря на то, что годовой убыток увеличился на 20% до 103,8 млн долларов.

Ближе к концу июня Quotient объявил о закрытии гарантированного размещения обыкновенных акций и предварительно профинансированных варрантов. Размещение 32,45 млн акций и 34,21 млн варрантов принесло валовую выручку в размере 20 млн долларов, из которых Quotient получил 18,5 млн долларов чистого капитала.

И это подводит нас к инсайдерским покупкам. Два директора компании, Джон Вилкерсон и Зубин Шрофф, совершили «информативные» покупки акций QTNT во время недавней продажи. Каждый директор приобрел 4 666 666 акций, и каждый потратил на покупку в общей сложности 1,4 миллиона долларов.

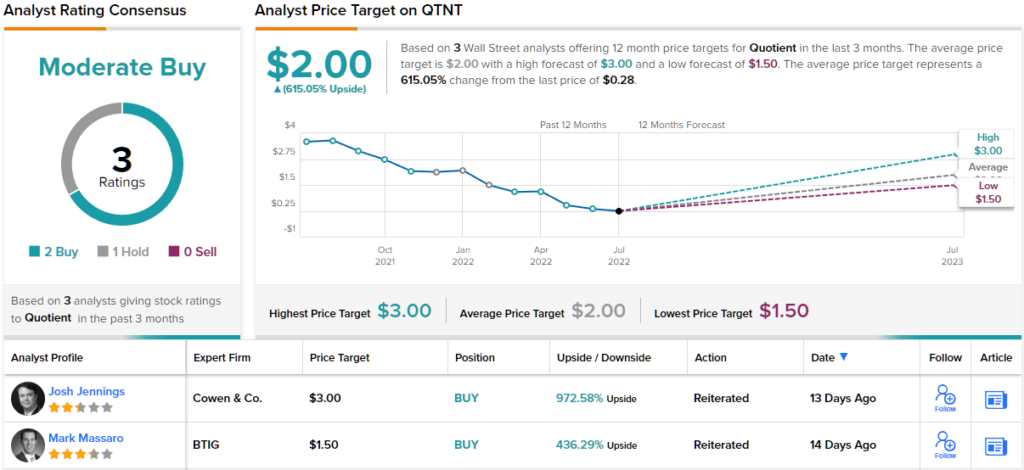

Комментируя Quotient со стороны аналитика, Марк Массаро из BTIG пишет: «Мы считаем, что впереди у Quotient будет богатый катализаторами год, включая возможность преобразовать несколько из примерно 20 потенциальных тендеров ЕС, получить расширенное нормативное представление микрочипов во втором полугодии 2022 года и продвинуться вперед. вместе со своим новым партнером, Theradiag, в разработке показаний для аутоиммунных заболеваний… Мы также считаем, что, учитывая консолидацию на рынке диагностики трансфузий, QTNT может представлять собой логическую цель приобретения, поскольку они начинают набирать обороты».

Количественно оценивая свою позицию, Массаро дает QTNT рекомендацию «Покупать» с целевой ценой в 1,50 доллара, что предполагает устойчивый 12-месячный прирост в размере 436% от текущих уровней.

Эта акция — одна из настоящих «копеек» на рынке, торгующаяся менее чем за 1 доллар за акцию. Текущая цена в 28 центов соответствует средней цели в 2 доллара, что означает годовой прирост в 615%. Акции имеют недавние обзоры от 3 аналитиков, которые дают QTNT 2 покупки и 1 удержание, для консенсуса умеренной покупки.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Запасы природного газа не достигли предыдущих уровней

2025-11-11 просмотры: 199 -

Акции и компании США

Компания «Character Group PLC» осуществляет обратный выкуп акций

2025-11-11 просмотры: 352 -

Акции и компании США

Shell инициирует программу обратного выкупа акций для улучшения структуры капитала

2025-11-11 просмотры: 416 -

Акции и компании США

Что произойдет с эфиром и XRP, если биткойн рухнет?

2025-11-11 просмотры: 160 -

Акции и компании США

Подведение итогов утренних новостей: самые важные новости фондового рынка четверга!

2025-11-11 просмотры: 231 -

Акции и компании США

Акции Home Depot (NYSE:HD) выросли благодаря новому подключению к искусственному интеллекту

2025-11-11 просмотры: 137 -

Акции и компании США

Топ-3 трендовых акций по мнению аналитиков – 30.10.2025

2025-11-11 просмотры: 285 -

Акции и компании США

Бернштейн повышает целевую цену акций UnitedHealth (UNH) из-за «привлекательной оценки»

2025-11-11 просмотры: 271 -

Акции и компании США

Акции Equinix (EQIX) растут, поскольку заключена сделка по британскому центру обработки данных на сумму 5 млрд долларов

2025-11-11 просмотры: 124