💬 Акции каких отелей предпочитает Уолл-стрит на текущем уровне?

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Акции каких отелей предпочитает Уолл-стрит на текущем уровне?

Основная мысль

С ослаблением ограничений, связанных с COVID-19, авиакомпании, отели и несколько других компаний, связанных с путешествиями, извлекают выгоду из неудовлетворенного спроса, особенно на развлекательные поездки. Однако макроэкономические факторы и надвигающаяся рецессия могут повлиять на сильное восстановление в ближайшие месяцы.

Индекс Baird/STR Hotel Stock Index в мае упал на 5,8% до 5584 пунктов из-за более широкой волатильности рынка. Майкл Беллисарио, старший аналитик по гостиничным исследованиям и директор Baird, заявил: «Фундаментальные показатели отелей продолжают улучшаться и не показывают никаких признаков замедления; восстановление спроса расширяется, более пострадавшие городские рынки восстанавливаются, а деловые поездки в середине недели возвращаются быстрыми темпами».

Однако Беллисарио отметил, что, несмотря на положительную динамику, инвесторы остаются немного скептичными и «сосредоточены на здоровье потребителя на фоне замедления роста».

Помня об этом, мы использовали инструмент сравнения акций, чтобы сопоставить Xenia, Wyndham и Marriott International друг с другом, чтобы выбрать лучшие акции отелей.

Xenia Hotels & Resorts (NYSE: XHR)

Xenia — это инвестиционный фонд недвижимости (REIT), в состав которого входят отели и курорты в сегментах роскоши и высшего класса. Ему принадлежат 34 отеля в 14 штатах, которыми управляют и/или лицензируют ведущие компании, такие как Marriott, Hyatt, Kimpton, Fairmont, Loews, Hilton, The Kessler Collection и Davidson.

Выручка Xenia в первом квартале подскочила на 139% до 210,3 млн долларов, что отражает активное восстановление путешествий. Общий RevPAR (доход на доступное место), ключевой показатель отрасли, вырос на 133% до 143,99 долларов США. Скорректированные средства от операций на акцию улучшились до 0,25 доллара США по сравнению с (0,18 доллара США) в квартале предыдущего года.

По результатам первого квартала 2022 года аналитик B. Riley Брайан Махер повысил рейтинг Xenia до «покупать с удержания» с неизменной целевой ценой в 22 доллара. Райли объяснил, что Ксения показала «сильный» результат в первом квартале, поскольку январская слабость из-за Omicron была «быстро стерта», начиная с середины февраля и продолжаясь до марта, благодаря увеличению количества поездок на отдых и в командировки.

Махер также добавил, что благоприятные тенденции сохранялись в апреле, и руководство ожидает, что они сохранятся и летом. Аналитик отметил, что по мере роста группового бизнеса (исторически групповые поездки составляли треть бизнеса Ксении) в этом году компания должна увидеть «значительное» улучшение EBITDA.

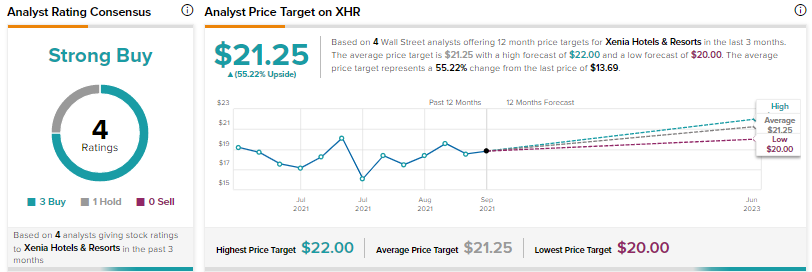

В целом, Ксения получила консенсус-рейтинг Street Strong Buy, основанный на трех покупках и одном удержании. Средняя целевая цена Xenia в $21,25 предполагает потенциал роста на 55,22% по сравнению с текущими уровнями.

Wyndham Hotels & Resorts (NYSE: WH)

Wyndham является ведущим франчайзером отелей, владеющим более чем 8900 отелями в более чем 95 странах. Он управляет своими отелями под 22 брендами, включая Days Inn, Ramada, La Quinta, Microtel, Super 8 и Wyndham. Компания в основном ориентирована на эконом и средний сегмент гостиничного бизнеса.

Более высокие цены и увеличенная заполняемость помогли Wyndham получить доход в первом квартале 22 года в размере 371 млн долларов США, что на 22,4% больше, чем в прошлом году. RevPAR вырос на 39% в годовом исчислении до 34,06 доллара (в постоянной валюте). Кроме того, скорректированная прибыль на акцию подскочила на 164% до 0,95 доллара.

Аналитик Baird Беллисарио отметил, что рост прибыли Wyndham в первом квартале был обусловлен статьями, не связанными с комиссионными, такими как снижение продаж, общих и административных расходов, недофинансирование маркетинга, резервирования и лояльности, а также рост других доходов.

Беллисарио указал на отставание международных тенденций, в основном из-за слабости Китая, связанной с блокировкой. Кроме того, аналитик отметил, что восстановление на рынке США продолжается, «но не совсем с той же скоростью улучшения по сравнению с уровнями 2019 года, что и в предыдущих кварталах».

Тем не менее, Беллисарио по-прежнему настроен оптимистично в отношении Wyndham, основываясь на нескольких факторах, включая его ожидания того, что отели среднего и эконом-класса будут «продолжать хорошо работать», значительный потенциал генерирования денежных потоков в этом году и увеличение прибыли акционерного капитала.

В целом Беллисарио подтвердил рекомендацию «Покупать» акции Wyndham с целевой ценой в 96 долларов.

На компания Wyndham получила консенсус-рейтинг Strong Buy, подкрепленный четырьмя единогласными покупками. Средняя целевая цена Wyndham на уровне 99,75 доллара подразумевает потенциал роста на 53,70% по сравнению с текущими уровнями.

Marriott International (NASDAQ: МАР)

Marriott — ведущая гостиничная сеть, которая может похвастаться портфелем из более чем 8000 объектов под 30 ведущими брендами в 139 странах. Некоторые из популярных брендов в портфолио компании включают St. Regis, Bvlgari, JW Marriott, The Ritz-Carlton, Marriott Hotels, Le Meridien и Sheraton.

Выручка Marriott в первом квартале 2022 года выросла на 81% до 4,20 млрд долларов, а сопоставимая общесистемная RevPAR (в постоянных долларах) выросла на 96,5%. Выручка выросла за счет сильного восстановления на рынках США, Канады и других стран, за исключением Китая. Скорректированная прибыль на акцию подскочила до 1,25 доллара с 0,10 доллара в квартале предыдущего года.

Аналитик BMO Capital Ари Кляйн отметил, что Marriott добилась «сильных результатов с потенциалом роста по ключевым показателям», поскольку туристические поездки остаются устойчивыми, а деловой и групповой спрос продолжает улучшаться. Однако Кляйн подчеркнул, что руководство не давало никаких официальных указаний, учитывая по-прежнему малоизвестную ситуацию.

Кляйн заявил: «Неопределенность макроэкономических показателей и ее влияние являются ключевым вопросом в будущем, но на данный момент нет никаких признаков замедления. Несмотря на то, что вопросы восстановления все еще остаются под вопросом, повышение доходности капитала должно оказать поддержку».

Кляйн пришел к выводу, что, хотя портфель Marriott «хорошо подходит для следующего этапа восстановления», он считает, что при текущих уровнях оценки EV / EBITDA профиль риска и вознаграждения кажется сбалансированным. Кляйн подтвердил рекомендацию «Держать» с целевой ценой в $183.

В целом, Street настроена с осторожным оптимизмом в отношении Marriott, при этом консенсус-рейтинг «Умеренная покупка» основан на четырех покупках и семи удержаниях. Средняя целевая цена Marriott в $188,73 предполагает потенциал роста на 38,30% по сравнению с текущими уровнями.

Вывод

Акции Xenia, Wyndham и Marriott упали на 24,4%, 27,6% и 17,4% соответственно. В настоящее время аналитики очень оптимистичны в отношении Xenia и Wyndham, в то время как в отношении Marriott они проявляют осторожность. Средняя целевая цена Уолл-стрит указывает на почти сопоставимый потенциал роста для Xenia и Wyndham.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Дэниел Айвз обрушился на акции Apple (AAPL) и поднял целевую цену до $320

2025-11-11 просмотры: 402 -

Акции и компании США

«Более… уверенность со стороны руководства»: JPMorgan приветствует устойчивые результаты Apple (AAPL) в четвертом квартале

2025-11-11 просмотры: 238 -

Акции и компании США

Почему акции Getty Images (GETY) сегодня выросли на 60%?

2025-11-11 просмотры: 371 -

Акции и компании США

3 акции с сильным рейтингом «покупать», получившие оценку «Идеальная 10»

2025-11-11 просмотры: 213 -

Акции и компании США

Почему акции Flux Power (FLUX) сегодня упали на 26%?

2025-11-11 просмотры: 311 -

Акции и компании США

Почему акции AMTD Digital (HKD) сегодня выросли на 45%?

2025-11-11 просмотры: 165 -

Акции и компании США

Новости SMH ETF: краткий ежедневный обзор – 31.10.25

2025-11-11 просмотры: 262 -

Акции и компании США

Акции AMD растут вместе с целевым повышением цен от ведущего аналитика

2025-11-11 просмотры: 372 -

Акции и компании США

Индекс Dow Jones вырос благодаря блестящим результатам в сфере крупных технологических компаний

2025-11-11 просмотры: 386