💬 Кэти Вуд и Арк: инсайдеры не верят в шумиху от 2022-06-08

Кэти Вуд и Арк: инсайдеры не верят в шумиху

После 12 лет работы директором по глобальным тематическим стратегиям в инвестиционном гиганте AllianceBernstein Кэти Вуд в 2014 году основала фонды ARK (Active Research Knowledge). Его тематические инвестиционные фонды нацелены на прорывные и инновационные быстрорастущие компании, технологические силы, меняющие экономику и поведение потребителей. .

Флагманский ETF ARK Innovation Кэти Вуд (биржевой фонд) инвестирует в технологии следующего поколения, такие как видеоконференции, телемедицина, хранение энергии, цифровая потоковая передача и метавселенная. Команда Вуда извлекла выгоду из страха инвесторов упустить (FOMO) большие тренды и большую прибыль.

Первоначально опубликовано в журнале Luckbox. Подпишитесь бесплатно на getluckbox.com/dailyfx

В 2020 году пять из семи ETF ARK достигли средней доходности в 141%.

Восторженные СМИ приветствовали успех Вуда. Financhill, компания, предлагающая набор финансовых инструментов, назвала ее «самым недооцененным инвестором в игре». Barron’s заявила, что она «подорвала» управление инвестициями. В профиле New York Times под названием «Бог, деньги, YOLO: как Кэти Вуд нашла свою стаю» авторы подчеркнули смелое предсказание цены Tesla, сделанное Вудом во время обсуждения (или победы) Кевина О'Лири, мистера Чудесного из Shark Tank.

Но времена изменились. В связи с недавними рыночными условиями, работающими против акций технологических компаний, флагманский фонд и другие ETF ARK сталкиваются с новым давлением. В течение нескольких месяцев инвесторы сбрасывали акции роста из-за предположений о том, что Федеральная резервная система ускорит сроки повышения процентных ставок, чтобы укротить инфляцию, и из-за опасений по поводу высоких оценок.

Давние критики утверждают, что ARK Funds, как и технологичный Nasdaq-100, выиграли от десятилетия низких процентных ставок Федеральной резервной системы и политики дешевых денег, которая преобладала с момента создания фонда. Добавьте к этому огромные объемы стимулов Конгресса в 2020 и 2021 годах, а также новую волну спекулянтов, и рыночная капитализация акций, торгующихся с соотношением цена/продажа выше 20, превзошла оценки во время пузыря доткомов. (См. «Стоимость роста» в конце статьи.)

С новыми встречными ветрами и перемещением капитала из акций роста в акции стоимости, Вуд не колебался, несмотря на безудержные продажи в 2022 году (к 18 февраля флагманский ETF упал на 33,5% с начала года).

«Наша стратегия — это наша стратегия», — сказал Вуд Bloomberg в декабре, прежде чем опубликовать сногсшибательный прогноз. «Возможности в нашей стратегии сейчас огромны. Мы ожидаем, что совокупный годовой темп роста (CAGR) составит примерно более 40% в течение следующих пяти лет».

Критики тщательно изучают этот невероятный прогноз и недавний аргумент Вуда о том, что ARK теперь квалифицируется как фонд «глубокой стоимости». Например, в блоге thetycoonist.com было отмечено, что только одна из 15 акций S&P 500 принесла годовую доходность в размере 40% за последние пять лет. Это говорит о том, что выбор только одной акции с годовой доходностью 40% имеет вероятность 6,6%.

Таким образом, исходя из совместной вероятности, шансы иметь портфель из трех акций, в котором все акции приносят годовую доходность 40% в течение пяти лет, составляют один к 38 000. Когда в декабре в портфеле было 43 акции, thetycoonist.com заявил, что для того, чтобы фонд «вырос в пять раз за пять лет, каждая отдельная акция должна увеличиться более чем в двенадцать раз».

Такой возврат технически возможен, но крайне маловероятен.

Так что же Вуд видит такого, чего не видят многие другие? Если ее привилегированные акции торгуются по высокой цене и могут принести такую невероятную прибыль, почему группа инвесторов с исключительным опытом эксплуатации стоимости акций не разделяет ее убеждений?

Предупреждение инвесторам роста

В феврале Вуд выступил с заявлением, которое изменило определение тематического инновационного фонда ARK. «Дайте нам пять лет, — сказала она, — у нас очень ценный портфель».

Давайте раскроем обе части этого предложения.

Первый: «Дайте нам пять лет».

Согласно веб-сайту ARK, его тематические аналитики задают четыре ключевых вопроса об инвестиционных возможностях:

• Где следующая крупная прорывная инновация?

• Каков размер всего рынка?

• Какие отрасли будут нарушены?

• Какие компании станут победителями?

Ответив на эти вопросы, тематические аналитики ARK размышляют и инвестируют во многом так же, как кто-то может делать ставки на рынках спортивных фьючерсов для Дерби в Кентукки.

Но ARK Funds также делает ставку на погоду, состояние трассы, жокеев, тренеров и даже на разведение лошадей, которое проводилось за годы до многочисленных соревнований Kentucky Derby. Затем ARK Funds десятки раз меняет свои ставки с разными коэффициентами.

Посмотрите на 10 крупнейших вложений фонда в середине

Февраль: Tesla (TSLA), Teladoc (TDOC), Coinbase (COIN), EXACT Sciences (EXAS), UiPath (PATH), Roku (ROKU), Zoom Video Communications (ZM), Block (SQ), Unity Software (U) и Intellia Therapeutics (NTLA).

Основываясь на весе текущих инвестиций ARK, можно задаться вопросом, представляют ли эти 10 ведущих компаний «лучшие в своем классе» по их текущей стоимости по сравнению с их предполагаемой будущей стоимостью.

Может ли кто-нибудь разумно предположить будущий сбой для гиганта видеоконференцсвязи Zoom Video Communications? В настоящее время акции упали с рекордных максимумов в 568,34 доллара в октябре 2020 года до менее чем 127 долларов за акцию в феврале 2022 года. Какие тенденции, как предполагает Вуд, подтолкнут их к историческим максимумам в следующие пять лет?

Базовый бизнес-анализ указывает на низкие барьеры для входа в бизнес видеоконференцсвязи. Кроме того, компании, впервые работающие в этом секторе, завоевывают долю рынка благодаря тенденции COVID-19 работать на дому.

На микроуровне возникает вопрос, впереди ли лучшие годы Zoom в мире, который использует цифровые доски, использует искусственный интеллект и охватывает метавселенную. Или американцы захотят принять участие в том, что Vox описывает как «антиутопический ад работы в метавселенной?» Представьте, что работники присоединяются к аватарам коллег, сидя в гарнитуре виртуальной реальности дома. Захватит ли другой конкурент долю рынка? Перед размещением капитала ARK следует все обдумать, а затем задать свой четвертый вопрос: «Какие компании станут победителями?»

Другой фаворит ARK Innovation, Teladoc, мог бы преуспеть в телемедицине, но ничто не помешало виртуальной медицине процветать в конкурентных независимых сетях здравоохранения. Является ли метавселенная будущим поддержки виртуальной хирургии, и приведет ли это к радикальным изменениям и невероятным прибылям для инвесторов Teladoc? Или он потеряет часть своей 13-процентной доли рынка в пользу конкурентов, в том числе Sharecare (SHCR), Amwell (AMWL) и других конкурентов в сфере телемедицины?

Tesla невероятно выросла, но в ближайшие годы может уступить долю рынка в бизнесе электромобилей устаревшим автопроизводителям, таким как Volkswagen, который станет мировым лидером в производстве электромобилей в следующем году. Tesla торгуется в 18,6 раз больше продаж, а акции упали примерно на 31,8% по сравнению с историческими максимумами. Его отношение цены к прибыли невероятно велико в 178 раз, что свидетельствует о том, что цена оправдывает доход к 2190 году. (Примечание: Tesla уже доказала, что идеологи оценки ошибались).

Технологии могут быть прорывными, но проектирование будущего лидера рынка может быть дурацкой затеей. Возьмем пример Motorola Solutions. Когда-то это был крупнейший в мире производитель сотовых телефонов и, следовательно, лидер в области прорывных технологий, изменивших глобальный ландшафт. Но Motorola потеряла популярность, когда Apple и Samsung устроили еще больший прорыв. Акции Motorola Solutions резко упали после того, как Apple представила iPhone.

Микроэкономические вопросы побудили инвестиционно-исследовательскую фирму Morningstar присвоить ARK «нейтральный» рейтинг в 2021 году. (См. Падающая звезда). Аналитик Робби Гринвальд в прошлом году беспокоился, что девяти аналитикам ARK не хватает глубокого отраслевого опыта, и что фонд изо всех сил пытается развивать и удерживать таланты.

По его словам, фонд также, похоже, руководствовался интуицией Вуда, а не тематическим анализом.

«Непроверенные аналитики ARK, подход к управлению рисками, основанный на интуиции, и раздутая база активов вызывают сомнения в том, что выдающиеся исторические результаты этого фонда могут сохраниться», — заявил Гринвальд.

Его отчет появился через месяц после того, как ARK Innovation достигла рекордного уровня в 159,70 долларов. К 18 февраля 2022 года акции торговались по 64,80 доллара.

Проблемы с оборотом

ARK Innovation ETF является активным фондом, а это означает, что Wood может покупать и продавать акции, а другие инвесторы могут следовать за ним на основе ежедневных отчетов. Тем не менее, биржевой фонд позволяет Вуду заставить инвесторов оставаться заблокированными — очень ликвидная стратегия.

Традиционно пятилетний фонд устанавливает несколько позиций, поддерживает низкий оборот и уверенно действует в отношении определенного портфеля. В финансах коэффициент оборачиваемости портфеля — это процентное изменение акций, купленных и проданных за 12 месяцев.

ARK Innovation сообщает об обороте 70%. Фонд с пятилетней перспективой сделал много импульсивных движений с капиталом инвестора, даже если он придерживается «активной» стратегии.

Например, ARK продала акции Twitter в январе 2022 года. Логика подсказывает, что с учетом активной стратегии Вуду нужны были деньги для более привлекательных возможностей для покупки.

«Я никогда не видел таких инноваций в продаже, как сегодня». Вуд сказал в январе.

7 января фонд Вуда приобрел значительную долю в 261 211 акций Roblox (RBLX), поскольку акции торговались выше 84 долларов. Ранее в ноябре 2021 года компания Wood добилась значительных успехов в своем портфеле интернет-ETF ARK Next Generation после роста акций на 42% после получения прибыли.

Но в феврале нововведение Roblox подешевело.

Месяц спустя ARK Innovation купила еще 729 695 акций Roblox в тот день, когда акции закрылись по цене 63,06 доллара. Затем, после еще одной небольшой покупки на следующий день 42 982 акций, фонд нашел еще одну продажу — купил еще 337 552 акции после того, как цены на акции рухнули после прибыли.

Затем акции потеряли еще 8,3% 18 февраля и торговались ниже 50 долларов за акцию.

Итак, верит ли ARK по-прежнему в Roblox, даже с его маржой -25,8%, соотношением цены к продажам 13,4 и другими слабыми фундаментальными показателями в разгар резкой распродажи? Поскольку акции технологических компаний продолжают падать, поскольку ФРС повышает ставки, а акции роста продолжают жестокий раунд открытия цен, Вуд просит невероятного терпения, несмотря на ее предыдущий победный послужной список.

Что говорят инсайдеры

Теперь ко второй — и более важной — части заявления Вуда об ETF ARK: «У нас очень ценный портфель».

Фраза «глубокая стоимость» связана с Бенджамином Грэмом, знаменитым инвестором в стоимость и автором книги Уолл-Стрит «Разумный инвестор».

Похоже, что Вуд переопределяет стоимость, связывая соотношение текущей цены акций с будущим, которое «мы даже не можем себе представить прямо сейчас». Или, как она недавно описала, она связывает инвестиции с разрушительной силой метавселенной.

Это реструктуризация логики оценки. Это мягкий ребрендинг ARK Funds. И это трудно продать.

По своей сути, «стоимость» — это рыночная аномалия, которая «заметна в короткие, конкретные периоды», по словам профессоров финансов Сусунг Хван из Университета Сонгюнгван в Южной Корее и Александра Рубесам из Бизнес-школы Касса в Великобритании.

Стоимость является обычным предметом академических исследований того, как некоторые инвесторы используют ее для получения прибыли и как она соотносится с другими аномалиями.

Согласно исследованию 2018 года «Используют ли инсайдеры аномалии»? Дениз Ангинер, Джерард Хоберг и Х. Неджат Сейхун.

Это исследование показывает, что инсайдерские покупки руководителей используют ценовые аномалии и позволяют покупателям извлекать выгоду между их ценой покупки и тем, когда информация об их сделках становится достоянием общественности. Как однажды сказал легендарный инвестиционный менеджер Питер Линч: «Инсайдеры могут продавать свои акции по множеству причин, но они покупают их только по одной: они думают, что цена вырастет».

Инсайдерские покупки могут быть признаком уверенности, когда акции упали, а руководители считают, что они недооценены. И наоборот, инсайдерская продажа, особенно среди нескольких руководителей в процессе, известном как кластерная продажа, может сигнализировать о коллективном убеждении, что акции могут быть дорогими.

Анализ этой тенденции свидетельствует о небрежности при построении портфеля ARK Innovation ETF.

Отслеживание инсайдеров AARK

Комиссия по ценным бумагам и биржам США (SEC) требует, чтобы корпоративные инсайдеры представляли Форму 4, когда они покупают или продают акции своих компаний или исполняют опционы на акции компании.

Подумайте, что эта форма указывает на ETF ARK Innovation.

Цена акций фонда достигла пика в $159,70 в феврале 2021 года и начала снижаться. По данным secform4.com, за 12 месяцев после этого пика инсайдеры из 10 крупнейших компаний ARK продали акций на сумму более 27,92 млрд долларов. За исключением Tesla и Илона Маска, продажи остальных девяти компаний составили около 11 миллиардов долларов.

Эти продажи представляли собой выход из существующих акций и подтолкнули сигнал инсайдерской покупки по всем 10 акциям на отрицательную территорию.

А теперь угадайте, сколько акций эти инсайдеры купили напрямую за те же 12 месяцев, согласно тому же источнику. Ответ: Ноль.

Предположим, что ARK собрал превосходную коллекцию холдингов, которые будут торговаться в соответствии с определением глубокой ценности Вуда и, таким образом, обладают значительным финансовым потенциалом в предстоящие годы. Это компании, которые, по мнению Вуда, станут победителями в гонке за прорыв.

Если это правда, то почему инсайдеры-исполнители — класс предсказуемых инвесторов — не покупают акции предпочитаемых ею прорывных компаний? Они не покупают свои собственные акции напрямую из рук в руки, даже несмотря на то, что Вуд делает ставку на свою репутацию в их компаниях.

Руководители получают опционы и поощрения акциями, но документы SEC показывают, что ни один инсайдер из 10 крупнейших холдингов ARK не покупал акции напрямую в течение предыдущих 12 месяцев.

Во многих случаях должностные лица корпораций исполняли опционы и проводили инвентаризацию. В одном примере генеральный директор Tesla Илон Маск в сентябре 2021 года распорядился акциями на миллиарды для «налоговых целей» только для того, чтобы развернуться и продать акции за наличные.

Анализ всего портфеля ARK из 37 акций показывает, что по состоянию на 18 февраля немногие инсайдеры совершали прямые покупки своих акций за предыдущие 12 месяцев. С февраля 2021 года инсайдеры в восьми компаниях инициировали только 13 прямых покупок за наличные.

Фирма цифрового образования 2U (TWOU), на долю которой приходится всего 0,5% веса ETF, является холдингом с наибольшим количеством инсайдерских сделок. Четыре руководителя купили акции в период с 14 по 16 февраля по цене от 9,43 до 10,07 долларов за акцию.

Эта цена составляет 9,43 доллара, что примерно на 81% ниже 52-недельного максимума компании.

Прямая инсайдерская покупка не является идеальным индикатором будущих цен, но это признак того, что с точки зрения стоимости очень немногие руководители компаний, которые рекламирует Вуд, считают, что сейчас самое время покупать акции.

Предупреждающие знаки

Не думайте об этом как о панегирике. Считайте это предупреждением. Многие менеджеры полагали, что их стратегии могут выдержать любой встречный ветер, но тут же потерпели неудачу.

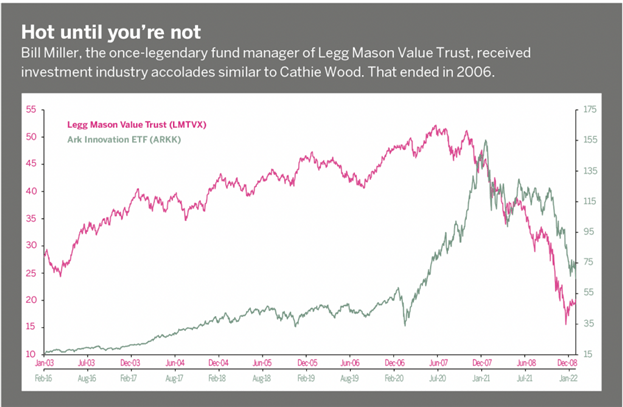

Уважаемый менеджер Билл Миллер, чей Legg Mason Value Trust превосходил S&P 500 15 лет подряд, удвоил «стоимость» Bear Stearns и других угасающих финансовых звезд во время кризиса 2008 года. Это событие было инсценировано в книге и фильме The Big Short.

Совершив то, что основатель Pershing Square Capital Билл Экман назвал «одной очень большой ошибкой», он удержал Valeant Pharmaceuticals (VRX), когда акции упали во время активистских усилий. В результате он пережил жестокий двухлетний период убытков.

Оба менеджера пришли в норму и добились замечательных результатов в последние годы. Но другие имена исчезли из заголовков.

Финансовый менеджер Гаррет Ван Вагонер обладал «золотым чутьем» в отношении акций технологических компаний, когда он основал фонд в январе 1997 года. Годовой прирост его Emerging Growth Fund за первые три года составил 66%, включая 291% в 1999 году. -com пузырь сдулся. Поэтому, когда Ван Вагонер закрыл свой фонд в 2008 году, его годовой убыток с момента основания составил 7,8%.

Лауреат Нобелевской премии экономист Пол Кругман написал панегирик Tiger Management в апреле 2000 года. В своей классической статье New York Times «Расплата: сокращение хедж-фонда» Кругман отметил, что управляющий фондом Джулиан Робертсон сделал неудачную ставку против японской экономики.

«Каждый раз, когда рынок недоумевает, что случилось», — писал Кругман, когда знаменитый менеджер теряет контакт. «И каждый раз один из возможных ответов заключается в том, что у него никогда не было такого прикосновения».

Во многих случаях обанкротившийся фонд запоминается лучше, чем забытый управляющий: вспомните Archegos Capital, Everest Capital, Greensill Capital и Woodford Investment Management.

Будущее

Никто не должен произвольно болеть против Вуда, за исключением инвесторов в Tuttle Capital Short Innovation ETF (SARK), активно управляемый фонд, целью которого является получение -1-кратной доходности за один день от ARK Innovation ETF (ARKK).

Этот фонд, использующий свопы, которые Вуд назвал «нелепыми», принес доход в размере 61,3% с момента своего основания 12 ноября 2021 года по 18 февраля 2022 года.

Между тем Вуд по-прежнему убежден, что перевод капитала из акций роста в стоимость был ошибкой. В отчете за январь 2022 года менеджеры ARK Funds написали: «На наш взгляд, настоящий пузырь может формироваться в таких так называемых «стоимостных» акциях с гораздо более высокой оценкой в контексте пятилетнего инвестиционного горизонта, в отличие от к прошлому году».

Давайте будем честными. Помощники известного стоимостного инвестора и автора

Бенджамина Грэма это не беспокоит, потому что акции банков и производственных компаний выросли в соотношении цены к материальной балансовой стоимости с 0,8x до 1,0x за три месяца и остаются близкими к ликвидационной стоимости.

Но, может быть, Вуд будет прав, а все остальные будут неправы, даже корпоративные инсайдеры.

Или, возможно, Вуд совершит стратегический сдвиг, который привяжет портфель к эталонным акциям S&P 500, таким как Amazon и Apple, и выдержит бурю, вызванную широким открытием цен. Или, может быть, акции технологических компаний ARK Funds продолжат падать и, таким образом, привлекут заявки на поглощение, которые создадут возможности для арбитража слияний.

Или через пять лет трейдеры могут оглянуться назад и поднять бокал в честь Сент-Кэти после того, как она уйдет с предполагаемым собственным капиталом в 250 миллионов долларов.

В эту эпоху неумолимых инвесторов и хвастливых СМИ следует, по крайней мере, приветствовать Вуд за храбрость, стойкость и уверенность, чтобы бороться с учебниками по истории и пытаться заставить оценки подчиняться ее воле.

Стоимость роста

Насколько дорогими являются акции, которые торгуются с доходом, кратным 10-кратному (или P/S, равным 10)? В апреле 2002 года бывший генеральный директор Sun Microsystems Скотт Макнили сказал Business Week следующее:

«При 10-кратном увеличении доходов, чтобы дать вам 10-летнюю окупаемость, я должен выплачивать вам 100% доходов в течение 10 лет подряд в виде дивидендов», — сказал он. «Это предполагает, что я могу получить это от своих акционеров. Это предполагает, что у меня нулевая себестоимость проданных товаров, что очень сложно для компьютерной компании. Это предполагает нулевые расходы, что сложно с 39 000 сотрудников».

По словам Макнили, для достижения этих, казалось бы, невозможных доходов также потребуется, чтобы компания не платила корпоративные налоги или налоги на дивиденды и ничего не тратила на исследования и разработки в течение десяти лет.

«Теперь, сделав это, не хотел бы кто-нибудь из вас купить мои акции по [максимуму 2000 года] за 64 доллара?» — спросил он риторически. «Вы понимаете, насколько нелепы эти базовые предположения? Вам не нужна прозрачность. Вам не нужны никакие сноски. О чем ты думал?"

Да, о чем думали инвесторы в 2000 году?

Видимо, они считали, что 10-кратные продажи не имеют значения. Что компания может разрушить традиционных игроков отрасли. Что остальной инвестиционный мир, включая снобов-оценщиков, ошибался.

Они думали как архитекторы биржевого фонда ARK Innovation. Даже после резкой распродажи технологий в ноябре 2021 года средний коэффициент P/S 10 крупнейших активов компании в 11,5 раз превышает выручку.

Падающая звезда

«То, что Вуд полагалась на свои инстинкты при построении портфеля, — это обуза. Это портфель с высоким риском, не зависящий от контрольных показателей, который инвестирует в технологические платформы, которые, по мнению команды, произведут революцию в том, как работают секторы по всему миру.

«Фирма часто отдает предпочтение компаниям, которые убыточны, крайне нестабильны и могут одновременно упасть. В фонде отсутствуют четко определенные средства контроля рисков, которые сейчас важны как никогда. Поскольку его база активов увеличилась, фонд стал менее ликвидным и более уязвимым для серьезных убытков. Как биржевой фонд он не может закрыться от инвесторов.

«Непроверенные аналитики ARK, интуитивный подход к управлению рисками и раздутая база активов вызывают сомнения в том, что выдающиеся исторические результаты этого фонда могут сохраниться».

– Робби Гринвальд, Morningstar, 30 марта 2021 г.

Первоначально опубликовано в журнале Luckbox. Подпишитесь бесплатно на getluckbox.com/dailyfx

Узнайте больше о Кэти Вуд в книге «8 женщин-финансистов, ведущих путь»

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Валютный рынок Форекс, нефть, золото и серебро

-

Forex, валюта, золото и сырьё

Австралийский доллар восстанавливается, поскольку Китай поднимает пошлины на сельскохозяйственную продукцию США

2025-11-19 просмотры: 242 -

Forex, валюта, золото и сырьё

Индекс доллара США снизился почти до 100,00 на фоне продолжительной приостановки работы правительства США

2025-11-19 просмотры: 355 -

Forex, валюта, золото и сырьё

Золото растет на фоне притока активов в активы-убежища и данных о занятости в частном секторе США

2025-11-19 просмотры: 393 -

Forex, валюта, золото и сырьё

Пара USD/JPY остается низкой около 153,50 из-за спроса на активы-убежища.

2025-11-19 просмотры: 144 -

Forex, валюта, золото и сырьё

Пара EUR/JPY падает на фоне укрепления иены на фоне сигналов Банка Японии о повышении ставок и паузы ЕЦБ

2025-11-19 просмотры: 348 -

Forex, валюта, золото и сырьё

Пара EUR/USD продолжает полосу неудач, поскольку внимание переключается на ADP, ISM и PMI еврозоны

2025-11-19 просмотры: 119 -

Forex, валюта, золото и сырьё

Промышленный индекс Dow Jones борется с новыми опасениями по поводу концентрации рынка

2025-11-19 просмотры: 408 -

Forex, валюта, золото и сырьё

FX Today: Фокус смещается на PMI в сфере услуг ISM в США, остановка экономики в США близка к рекорду

2025-11-19 просмотры: 191 -

Forex, валюта, золото и сырьё

Пара GBP/USD достигла семимесячного минимума, поскольку финансовые проблемы Великобритании усиливаются в преддверии решения Банка Англии

2025-11-19 просмотры: 307