📰 После 52-недельного минимума акции Nvidia могут восстановиться

После 52-недельного минимума акции Nvidia могут восстановиться

Nvidia потеряла почти половину своей рыночной стоимости с момента своего пика, что впоследствии заставило многих инвесторов задаться вопросом, обеспечивают ли акции привлекательную точку входа. Американская технологическая фирма, похоже, недооценена большинством участников рынка. Таким образом, я настроен оптимистично в отношении акций; вот почему.

Объяснение недавней производительности

Недавняя слабость акций Nvidia является многофакторной. Прежде всего, компания столкнулась с трудной цепочкой поставок полупроводников, что добавило инфляционное давление к ее бизнес-модели. Соотношение полупроводниковых дней к доставке недавно достигло 26,6, а это означает, что многие инвесторы сомневаются в операционной эффективности Nvidia.

Кроме того, акции Nvidia столкнулись с давлением факторов фондового рынка, что привело к значительному снижению стоимости некоторых крупных технологических компаний в результате роста стоимости, а катализатором всего этого стала инфляция.

Тем не менее, инвесторы, вероятно, слишком остро отреагировали на различные системные и своеобразные препятствия, в результате чего акции Nvidia остались недооцененными и привлекательными.

Обзор рынка Nvidia

Большая часть недавнего успеха Nvidia связана с ростом числа вариантов использования искусственного интеллекта для корпоративных и игровых решений.

Графические процессоры являются неотъемлемой частью приложений искусственного интеллекта, связанных с распознаванием изображений. Таким образом, флагманский графический процессор Nvidia A100 Tensor Core за последние несколько лет добился значительных успехов. Хотя конкуренты компании, такие как Advanced Micro Devices (AMD) и Intel (INTC), поставляют графические процессоры по конкурентоспособным ценам, Nvidia часто рассматривается как «лучший в своем классе» поставщик графических процессоров, что дает фирме преимущества дифференциации продукта.

Кроме того, центральные процессоры выросли за последнее десятилетие, поскольку распространение методов временных рядов стимулировало спрос на эту концепцию. GeForce RTX 3080 от Nvidia считается жизнеспособным вариантом для корпоративных решений, что является ключевым фактором для компании.

Предыдущие доходы и чего ожидать

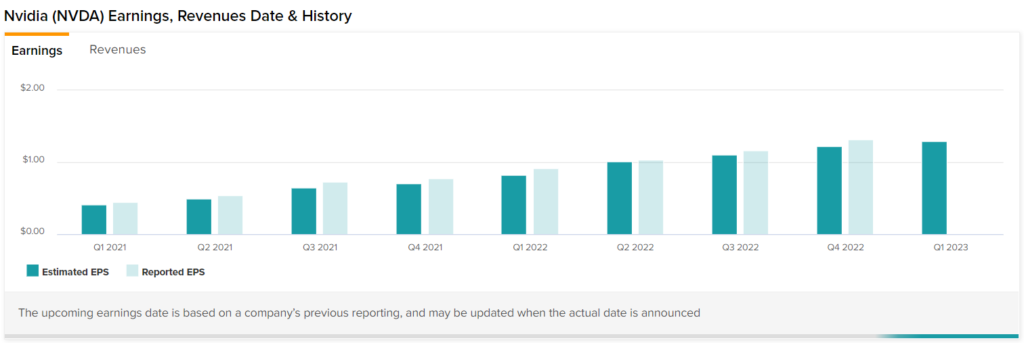

Отчет о прибылях и убытках фирмы за четвертый квартал показал прибыль на акцию в размере 1,32 доллара США, что означает увеличение на 70,32% по сравнению с прошлым годом. Забегая вперед, 25 мая будут опубликованы результаты компании за первый квартал, в которых ожидается сильный результат.

Кроме того, показатель Nvidia Beneish M, равный -1,75, является разумным, что свидетельствует об отсутствии каких-либо признаков агрессивной финансовой отчетности по факту. Наконец, у Nvidia есть репутация компании, которая опережает доходы, поскольку она делала это в течение пятнадцати из предыдущих шестнадцати отчетных периодов.

Настроение хедж-фонда

Хедж-фонды настроены оптимистично в отношении акций Nvidia. Наблюдая за трекером 13-F от, становится ясно, что хедж-фонды изменили свое отношение к Nvidia. После резкой распродажи на ранних этапах года управляющие хедж-фондами в прошлом квартале добавили в свои портфели в общей сложности 1,3 млн акций.

Известные имена среди покупателей включают Рэя Далио, Чарльза Клафа и Кори Уитакера.

Активы хедж-фондов дают четкое представление о краткосрочных перспективах акций, поскольку у них есть краткосрочные мандаты, которые включают активную торговлю для максимизации их прибыли. Таким образом, перспективы акций Nvidia считаются прибыльными среди некоторых китов Уолл-Стрит.

Показатели оценки и уровень цен

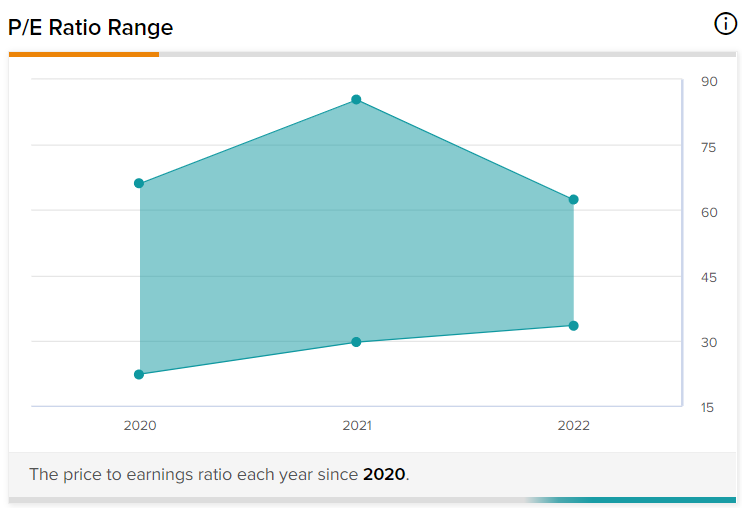

Недавняя распродажа Nvidia вернула акции на недооцененную территорию. Согласно алгоритму оценки, отношение цены к прибыли Nvidia (40,89x) находится на среднем уровне, а ее форвардное отношение цены к прибыли (32,20x) находится в нижней части спектра, что позволяет предположить, что акции может быть недооценен.

Кроме того, коэффициент PEG Nvidia, равный 0,39x, говорит о том, что рост прибыли на акцию компании является устойчивым и недооцененным участниками рынка.

Наконец, годовая относительная сила Nvidia, равная 39,14, показывает, что акции находятся на грани перепроданности, а это означает, что они обеспечивают выгодную точку входа для инвесторов, которые готовы взять на себя риск.

Взгляд Уолл-стрит

Morgan Stanley (MS) — один из самых больших оптимистов Nvidia на Уолл-Стрит. По словам аналитика Джозефа Мура, «акции — это основной актив; наш подход заключается в том, чтобы, по крайней мере, поддерживать рыночный вес акций и искать места для перевеса».

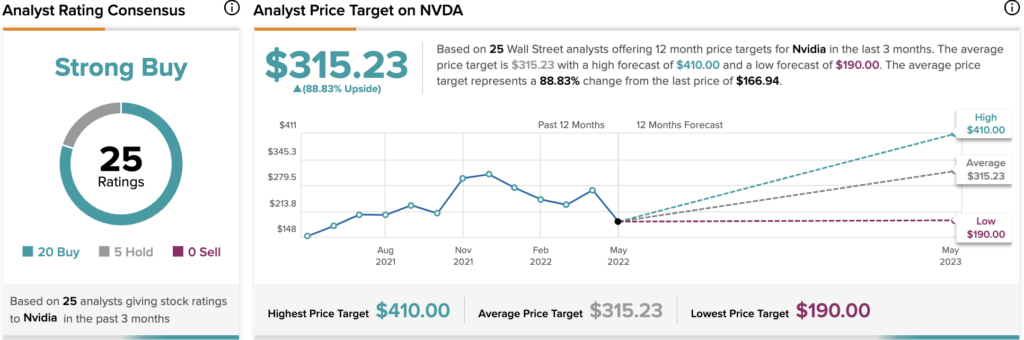

Что касается остальной части Уолл-стрит, Nvidia получает консенсус-рейтинг «Строгая покупка» на основе 20 рейтингов «Покупать» и 4 «Держать», присвоенных за последние три месяца. Средняя целевая цена акций NVDA в размере 315,23 доллара предполагает потенциал роста на 88,83%.

Суть

Недавняя капитуляция акций Nvidia предполагает, что инвесторы беспокоятся об экономике в целом, что привело к распродаже акций с высоким коэффициентом бета, таких как Nvidia. Тем не менее, вопросы были раздуты, и участники рынка могли понять, что Nvidia — надежная компания с «лучшими в своем классе» предложениями продуктов.

Кроме того, ключевые показатели, покупки хедж-фондов и ценовые ориентиры Уолл-стрит позволяют предположить, что Nvidia является недооцененной акцией, которая в настоящее время обеспечивает прибыльную точку входа.

Откройте для себя новые инвестиционные идеи с данными, которым вы можете доверять.

- экономические новости 2022

- обзор рынка акций США

- новости американских компаний

- дивиденды американских компаний 2022

- фундаментальный анализ рынка

- как заработать деньги 2022

- какие акции купить

- акции роста США

- торговые идеи

- инвестидеи 2022

- технический анализ акций

Свежие новости по теме: Американский рынок акций

-

Акции и компании СШАчитать 1 мин.

Vecima Networks расширяет возможности DAA-решений в Германии

-

Акции и компании СШАчитать 1 мин.

Первые отчеты Majestic о прибыли и дивидендах за первый квартал 2024 года

-

Акции и компании СШАчитать 1 мин.

Fiera Capital, первый квартал 2024 г.: AUM и рост доходов

-

Акции и компании СШАчитать 4 мин.

Самые торгуемые акции по версии инвесторов TipRanks в апреле 2024 года

-

Акции и компании СШАчитать 3 мин.

Австралийские акции: вот что вам нужно знать о дивидендах Woolworths (WOW)

-

Акции и компании СШАчитать 2 мин.

3 лучшие акции для покупки сейчас, 08.05.2024, по мнению ведущих аналитиков

-

Акции и компании СШАчитать 2 мин.

Доходы TM: огромные прибыли, слабые перспективы и обратный выкуп в размере 1 трлн иен

-

Акции и компании СШАчитать 2 мин.

Apple (NASDAQ:AAPL) представляет новые версии iPad Air и iPad Pro

-

Акции и компании СШАчитать 1 мин.

Обновление QQQ ETF, 8 мая 2024 г.