💬 Торговля фьючерсами 101: понимание основ от 2022-05-03

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Торговля фьючерсами 101: понимание основ

Торговля фьючерсами 101: понимание основ

Фьючерсные рынки предлагают трейдерам отличный способ выразить свое мнение о различных классах активов. Например, при торговле S&P 500 вы можете открыть позицию несколькими способами — от ETF (фондов, торгуемых на бирже) до опционов и фьючерсов.

Рынок фьючерсов привлекателен, поскольку предлагает значительные объемы ликвидности в виде фондовых индексов, товаров, валют, процентных ставок и некоторых криптовалют. Торговля фьючерсами осуществляется централизованно через регулируемые биржи, они обеспечивают гибкость при открытии длинных или коротких позиций, имеют продолжительные торговые часы и дают возможность применять кредитное плечо.

Для торговли фьючерсами вам необходимо открыть счет у фьючерсного брокера, где вы размещаете сделки, которые затем направляются на биржу для исполнения. Все это делается на сервере вашего брокера аналогично тому, как вы торгуете акциями, опционами и валютой.

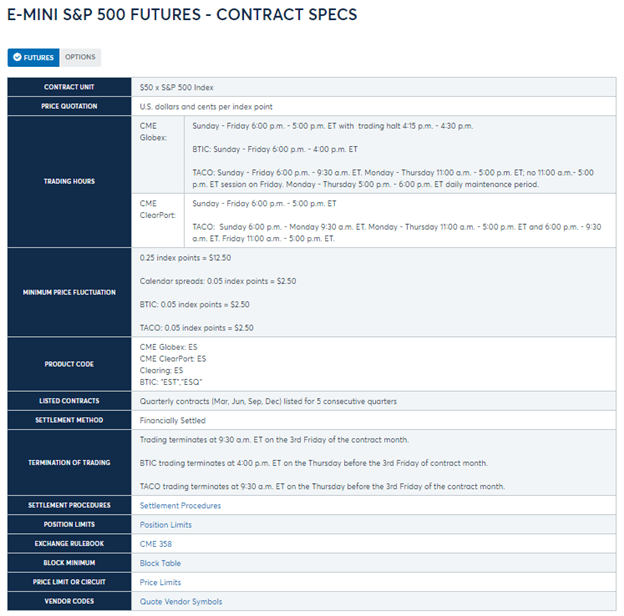

Спецификации контракта

На веб-сайтах различных бирж, предлагающих фьючерсы, вы найдете спецификации контрактов («Спецификации контрактов») со всеми соответствующими подробностями, которые вам необходимо знать о контракте, которым вы собираетесь торговать. Ниже приведены наиболее важные детали, которые вы должны знать.

Код продукта — это тикер. Например, код продукта фьючерсного контракта e-mini S&P 500 — «ES». Единица контракта сообщает вам, сколько «базового» контракта представляет собой, и дает вам множитель. Например, общая стоимость контракта ES составляет 50 долларов x цена S&P 500 (50 долларов x 4150 долларов) = 207 500 долларов.

Торговые часы варьируются от контракта к контракту, но большинство контрактов в наши дни торгуются большую часть 24 часов в течение 5-дневной недели. Однако это не означает, что ликвидность будет хорошей в течение 24-часового цикла, поэтому вам нужно изучить различные контракты и определить модели ликвидности. Ликвидность обычно лучше всего в рабочие часы по местному времени.

Минимальное колебание цены говорит вам, с каким шагом меняются контракты и сколько они стоят. Например, сырая нефть WTI (CL), торгуемая на NYMEX, имеет минимальное колебание цены в размере 0,01 доллара за баррель, что равно 10 долларам. На каждую копейку движения сырой нефти ваша прибыль и убыток по одному контракту будут двигаться на 10 долларов. Изменение цены WTI на 1 доллар равно 1000 долларов (100 центов x 10 долларов = 1000 долларов).

Перечисленные контракты говорят вам, какой месяц или квартал представляет собой контракт. Каждый месяц обозначается буквой, и его можно найти на сайте биржи. Например, «H» используется для обозначения марта. Затем в конце кода стоит год. Например, если вы торгуете контрактом e-mini S&P 500 за март 2021 года, тикером будет «ESH21»:

Метод расчета информирует вас о том, является ли он поставкой (например, товарами, такими как нефть) или расчетами в финансовом отношении (например, фьючерсами на фондовые индексы). Трейдеры не придерживаются расчетов, контракты закрываются или переносятся на ближайший контракт на ближайший месяц.

Прекращение торговли сообщает вам, когда контракт больше не торгуется. Обычно это третья пятница срока действия, но зависит от контракта.

Коэффициент маржи и кредитного плеча

Маржа и кредитное плечо учитываются при управлении рисками, что является одним из наиболее важных факторов хорошей торговли. Здесь также, возможно, кроются самые большие заблуждения в отношении фьючерсов — что они опасны из-за доступного кредитного плеча и ограниченной маржи, необходимой для удержания позиции. Но то, что кредитное плечо доступно, не означает, что вы должны его использовать, и на самом деле ответственная торговля подразумевает использование минимального кредитного плеча. Подробнее об этом чуть ниже, но сначала несколько определений для понимания.

Маржа — это сумма капитала, необходимая для покупки или продажи одного фьючерсного контракта. Вы можете думать об этом как о залоге. Он работает аналогично марже в других продуктах с кредитным плечом, будь то спот-валюта («Форекс»), акции или другой финансовый актив. Во фьючерсах существует два вида маржи: начальная маржа и поддерживающая маржа. Начальная маржа — это сумма, необходимая бирже для открытия позиции, а поддерживающая маржа — это минимальная сумма, необходимая на вашем счете для продолжения удержания фьючерсных контрактов. Если уровень вашей учетной записи снижается ниже поддерживаемого уровня, вы можете получить «маржинальный вызов», который потребует от вас добавления средств на ваш счет, чтобы довести баланс счета до начального уровня маржи, или вы можете быть вынуждены ликвидировать позицию.

Как правило, маржинальная ставка составляет от 3% до 12% от общей условной стоимости контракта. Например, если общая стоимость одного контракта составляет 100 тысяч долларов, а маржа составляет 10%, то для заключения одного контракта требуется только маржа в 10 тысяч долларов. Вы сможете получить маржинальные требования от своего фьючерсного брокера.

Очевидно, что торговать с маржой в буквальном смысле не идеально, поэтому вы должны убедиться, что ваша капитализация значительно превышает маржинальные требования, чтобы обеспечить разумный коэффициент кредитного плеча. Например, если на счете с остатком денежных средств в размере 10 000 долларов США трейдер покупает фьючерсный контракт с номинальной стоимостью 20 000 долларов США, коэффициент кредитного плеча будет 2:1 (условная стоимость контракта в размере 20 000 долларов США / денежный баланс в размере 10 000 долларов США). Однако маржа для входа в позицию может составлять всего 10% от стоимости контракта, поэтому требуемая маржа составит 2 тысячи долларов. С балансом счета в $10 000 трейдер хорошо капитализирован сверх маржинальных требований и демонстрирует хорошее управление рисками с коэффициентом кредитного плеча 2:1.

Резюме

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Валютный рынок Форекс, нефть, золото и серебро

-

Forex, валюта, золото и сырьё

CAD упал до 1,41 – Scotiabank

2025-11-20 просмотры: 148 -

Forex, валюта, золото и сырьё

Евро торгуется без изменений по отношению к доллару США – Scotiabank

2025-11-20 просмотры: 310 -

Forex, валюта, золото и сырьё

GBP/USD спокойно торгуется выше 1,30 – Scotiabank

2025-11-20 просмотры: 158 -

Forex, валюта, золото и сырьё

Пара USD/JPY колеблется в диапазоне 153–154 – Scotiabank

2025-11-20 просмотры: 270 -

Forex, валюта, золото и сырьё

AUD/USD стабилен на фоне облегчения тарифов между США и Китаем и проблем с бюджетом США

2025-11-20 просмотры: 380 -

Forex, валюта, золото и сырьё

Пара USD/CAD удерживается вблизи семимесячных максимумов, поскольку сильные данные из США укрепляют силу доллара

2025-11-20 просмотры: 210 -

Forex, валюта, золото и сырьё

Пара USD/JPY сокращает недавние потери, приближаясь к отметке 154,00 на фоне данных по США.

2025-11-20 просмотры: 328 -

Forex, валюта, золото и сырьё

Золото остается в диапазоне, поскольку укрепление доллара США ограничивает потенциал роста; ISM Services PMI в центре внимания

2025-11-20 просмотры: 278 -

Forex, валюта, золото и сырьё

Доллар США приблизился к 200-DMA в преддверии ключевых данных США – BBH

2025-11-20 просмотры: 105