💬 Exxon против Chevron: какие «мега нефтяные акции» лучше?

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Exxon против Chevron: какие «мега нефтяные акции» лучше?

Первый квартал 2022 года стал для фондового рынка США «американскими горками». Настроения, которые были подорваны разорванной цепочкой поставок и ростом цен, еще больше ухудшились из-за начала войны между Украиной и Россией.

Однако моменты энтузиазма наступили, когда корпоративные результаты, объявленные за квартал, показали некоторую устойчивость к нехватке компонентов и высоким затратам. Повышение процентных ставок Федеральной резервной системой стало облегчением для многих финансовых компаний. Другими поводами для радости были рост ВВП страны, промышленного производства и появление новых рабочих мест.

На фоне вышеупомянутых встречных и попутных ветров S&P 500 потерял почти 5% в первом квартале. Интересно, что, несмотря на падение индекса, энергетический сектор в группе вырос за квартал на колоссальные 37,7%, согласно отчету по акциям США за март 2022 года.

Поразительные успехи энергетического сектора делают очевидным тот факт, что нефтяные компании обладают солидным потенциалом роста и могут представлять интерес для инвесторов, стремящихся выйти на фондовые рынки США.

Используя инструмент сравнения акций для категории «Акции нефтяных компаний», мы сузили наше обсуждение до двух крупных нефтяных компаний: Exxon Mobil Corporation (NYSE: XOM) и Chevron Corporation (NYSE: CVX).

Эксон Мобил

Компания стоимостью 354 миллиарда долларов занимается разведкой и добычей нефти и природного газа, а также химической продукции. Штаб-квартира находится в Ирвинге, штат Техас. За последний год акции этой интегрированной нефтегазовой компании выросли на 51,1%.

В четвертом квартале 2021 года прибыль компании увеличилась до 2,05 доллара на акцию по сравнению с годовой прибылью в 0,03 доллара на акцию. Выручка и прочие доходы выросли на 82,6% по сравнению с прошлым годом. Затраты выросли на 0,1% по сравнению с аналогичным периодом прошлого года, при последовательном росте на 14,1%.

В дальнейшем Exxon готова извлечь выгоду из своих надежных производственных и перерабатывающих мощностей, технологического опыта, денежных потоков, усилий по выходу из нестратегических предприятий и синергии от приобретений, включая BioJet AS и другие. Проект в Гайане, инвестиции в решения с более низким уровнем выбросов и разумная политика распределения капитала делают акции еще более активными.

Председатель и главный исполнительный директор Exxon Даррен Вудс сказал: «Мы добились большого прогресса в 2021 году, и наши планы на будущее позволяют нам лидировать в росте денежных потоков и доходов, операционных показателях и переходе к энергетике».

На прошлой неделе Бирадж Борхатария из RBC Capital подтвердил рекомендацию «Держать» акции Exxon с целевой ценой в $90 (потенциал роста 7,31%).

Тем временем другой аналитик, Дуг Леггейт из Bank of America, сохранил рекомендацию «Покупать» Exxon с целевой ценой в $120 (потенциал роста 43,08%). Аналитик увеличил свой прогноз движения денежных средств на первый квартал до «15,3 млрд долларов по сравнению с предыдущими 14,5 млрд долларов и подразумевает органическую FcF более 10,5 млрд долларов».

В целом, компания имеет консенсус-рейтинг «Умеренная покупка», основанный на 10 покупках и 13 удержаниях. Средняя целевая цена Exxon на уровне $89,59 предполагает потенциал роста на 6,85% по сравнению с текущими уровнями. Акция получает 7 баллов из 10 в рейтинговой системе Smart Score от.

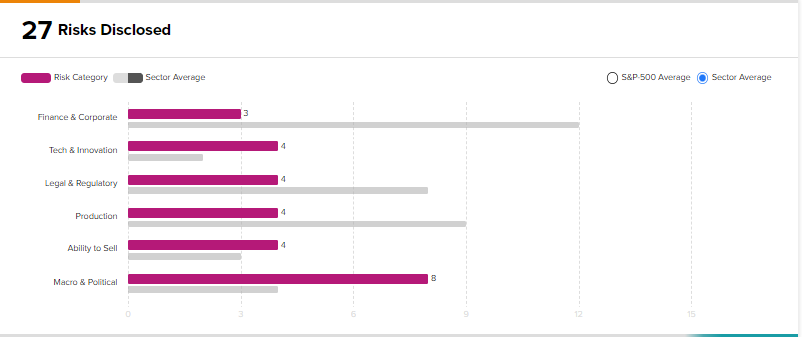

Новости и настроения блоггеров оптимистичны. Инструмент анализа рисков предполагает, что основной категорией рисков XOM являются макроэкономические и политические риски, на которые приходится восемь из 27 рисков, выявленных для акций.

Шеврон

Рыночная капитализация этой интегрированной нефтегазовой компании составляет 325 миллиардов долларов. Помимо разведки и добычи природного газа и нефти, компания предоставляет технологии, страхование, управление денежными средствами и другие услуги. За последний год акции этой компании из Сан-Рамона, Калифорния, выросли на 62,7%.

В четвертом квартале 2021 года скорректированная прибыль Chevron составила 2,56 доллара на акцию, что выше показателя прошлого года в 0,16 доллара на акцию. Выручка и прочие доходы за квартал выросли на 90,6% по сравнению с прошлым годом.

Chevron готова извлечь выгоду из проектов роста, таких как проект управления устьевым давлением и проект Anchor, а также из твердых доказанных запасов. Его благоприятная для акционеров политика, приобретенные активы, капитальные и исследовательские расходы, а также совместные предприятия, вероятно, будут выгодными.

Председатель и главный исполнительный директор компании Майк Вирт сказал: «Сегодня мы приносим большую пользу акционерам, работая над удовлетворением растущих мировых потребностей в энергии в будущем с меньшим выбросом углерода».

На прошлой неделе аналитик RBC Capital Бирадж Борхатария сохранил рекомендацию «Покупать» Chevron с целевой ценой в $160 (потенциал снижения на 3,21%).

Кроме того, Джакомо Ромео из Jefferies подтвердил рекомендацию «Держать» Chevron, увеличив целевую цену до 146 долларов (потенциал снижения 11,58%) со 115 долларов.

Компания имеет консенсус-рейтинг «Умеренная покупка», основанный на 15 покупках, восьми удержаниях и одной продаже. Средняя целевая цена Chevron в размере $164,63 отражает потенциал снижения на 0,56% по сравнению с текущими уровнями. Он получает 9 баллов из 10 на.

Новости и настроения блоггеров оптимистичны в отношении Chevron. Кроме того, в прошлом квартале увеличились активы хедж-фонда в Chevron.

Акции Chevron подвержены рискам в основном из категории юридических и регулирующих органов, что составляет пять рисков из общего числа 14 рисков, определенных для акций.

Вывод

В отчете Annual Energy Outlook (опубликованном Управлением энергетической информации США в марте) прогнозируется, что экономика США будет удовлетворять свои потребности в энергии в основном за счет потребления природного газа и нефти до 2050 года.

На 2022 год федеральное агентство прогнозирует впечатляющий прирост производства и цен на нефть и природный газ. Продолжающийся украинско-российский конфликт является основной причиной завышенных ценовых прогнозов.

С такими сильными отраслевыми фундаментальными показателями акции Exxon и Chevron кажутся хорошими акциями в долгосрочной перспективе.

Тем не менее, рейтинг Chevron Smart Score на, более оптимистичные оценки аналитиков и относительно благоприятный профиль риска делают акции энергетических компаний более предпочтительными, чем Exxon, в ближайшие кварталы. Падение цен на акции может быть использовано для получения доступа к Chevron.

Откройте для себя новые инвестиционные идеи с данными, которым вы можете доверять.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Юридические директора и генеральные директора покупают акции, сигнализируя об уверенности

2025-11-13 просмотры: 168 -

Акции и компании США

Аналитик называет цену XRP в $10 000 «ерундой», поскольку «нельзя желать, чтобы рыночная капитализация существовала»

2025-11-13 просмотры: 317 -

Акции и компании США

Акции Palantir (PLTR) получили новую целевую цену по самой высокой цене, поскольку сегодня достигнута прибыль за третий квартал

2025-11-13 просмотры: 221 -

Акции и компании США

Акции Costco (COST) названы Оппенгеймером «лучшим выбором» в преддверии праздников

2025-11-13 просмотры: 363 -

Акции и компании США

3 ETF, рекомендованные аналитиком AI для покупки сейчас, 03.11.2025

2025-11-13 просмотры: 227 -

Акции и компании США

«Колледж разорен»: акции Palantir (NASDAQ:PLTR) растут благодаря привлечению средних школ к талантам

2025-11-13 просмотры: 248 -

Акции и компании США

Акции Alphabet (GOOGL) выросли на фоне планов по привлечению $22,5 млрд в виде размещения облигаций

2025-11-13 просмотры: 135 -

Акции и компании США

Акции Amazon (AMZN) достигли рекордно высокого уровня благодаря сильной прибыли и сделке с искусственным интеллектом

2025-11-13 просмотры: 400 -

Акции и компании США

«Пока сделайте шаг назад» Ведущий аналитик B. Riley понизил рейтинг акций Rigetti (RGTI) в преддверии прибыли за третий квартал

2025-11-13 просмотры: 340