💬 Медвежьи акции США: лучшие возможности для торговли от 2022-04-12

Медвежьи акции США: лучшие возможности для торговли

Обычно я применяю систематический подход к этим основным торговым платежам. С большим вниманием к FX я нашел систему, которая работает для меня. Видите ли, большую часть времени, когда я работаю с FX, я слежу за основными парами, такими как EUR/USD или AUD/USD. Во многих случаях я стремлюсь хеджировать некоторый элемент риска, в то же время ориентируя свою подверженность в некотором роде расчетливым образом. Что касается лучших сделок, я часто смотрю на кросс-пары, поскольку темы, с которыми я работал на основных рынках, часто могут отфильтровываться в долгосрочные возможности в кроссе. Например, GBP/JPY с четвертого квартала прошлого года. По сути, я просто хотел сыграть на тренде силы фунта стерлингов против ожидаемой слабости, которую я рассчитывал для иены, и вместо того, чтобы настраивать GBP/USD и USD/JPY по отдельности, просто исключил посредника и пошел прямо к фунт стерлингов/японская иена. Моя лучшая сделка в первом квартале этого года была намного проще, просто бычий доллар, поскольку я видел растущее слияние фундаментальных и технических факторов, которые было трудно игнорировать.

Однако в этом квартале есть только одна область, на которую я хочу обратить внимание в плане лучших сделок, и это слабость акций, особенно в Nasdaq 100 и S&P 500.

Я знаю, что страх перед повышением ставок кажется преувеличенным. В конце концов, ФРС может выбирать, как быстро повышать ставки. И когда это было проблемой в прошлом, они ошибались в пользу осторожности и справедливости. И даже сегодня акции продолжают активно торговаться на фоне ряда тревожных факторов, на которые участники рынка, похоже, просто не обращают внимания. И, на самом деле, это не слишком отличается от последних 13 лет, не так ли? После глобального финансового коллапса кризис следовал один за другим. Кажется, что было миллион причин для падения акций, и тем не менее медведи столкнулись с постоянным потоком разочарований, поскольку акции пережили исторический скачок за последнее десятилетие с лишним.

Но я собираюсь вызвать одну из самых опасных фраз на финансовых рынках и то, что я редко говорю, если вообще когда-либо говорю: я думаю, что на этот раз все по-другому.

Что отличается на этот раз, так это ФРС. Нам не приходилось беспокоиться об инфляции с 1970-х годов, до моей жизни. И хотя ФРС была осторожна с QE сразу после краха банковского сектора из-за жилищного кризиса в 2008 году, отсутствие инфляции позволило им проводить политику по-настоящему агрессивно. Настолько, что рынкам было трудно работать без него, даже во времена положительных экономических препятствий, таких как 2018 год.

Но после Covid и вооружившись отсутствием страха перед применением количественного смягчения в течение десятилетия без слишком большого прямого негативного воздействия, ФРС действительно взбесилась и даже не начала контролировать это, пока не стало слишком поздно. Инфляция подскочила, и это застало ФРС врасплох, хотя они продолжали говорить, что инфляция была преходящей в течение всего прошлого года. И теперь им предстоит играть в догонялки.

Так же, как ФРС начала повышать процентные ставки, пытаясь остановить 40-летний высокий уровень инфляции, на горизонте появилась еще одна серьезная проблема, которая создает еще больший инфляционный потенциал из-за всплеска сырья, вызванного российским вторжением в Украину. Мировая экономика стала весьма зависимой от свободной торговли и относительно открытого торгового потока. Этого больше не существует, и добавьте к этому немного антагонизма, который может создать еще больше проблем; например, Россия блокирует суда, перевозящие пшеницу, что создает еще больший дефицит предложения. С экономической точки зрения кажется, что мы уже находимся в холодной войне 2.0, и разрыв торговых связей вряд ли принесет большую пользу какой-либо из сторон. Это может создать еще более резкий тренд инфляции.

И все это на самом деле означает одно: пут ФРС кажется мертвым, или, по крайней мере, он кажется мертвым, пока тысяча ручек не сбрасывается с S&P 500. И технически это будет первый раз, когда это действительно произошло таким образом. после мирового финансового коллапса. Были даже комментарии от членов ФРС о разработке «мягкой посадки», что звучит так, как будто они хотят, чтобы цены на акции снизились по сравнению с текущими оценками.

Подводя итог, можно сказать, что инфляция вышла из-под контроля, и мы находимся на пороге или, возможно, уже в разгаре экономической войны с другой ядерной державой, от которой мир зависел в торговле. Это может привести к нехватке продовольствия во всем мире, что может оказать еще большее давление на наиболее обездоленные страны и народы мира. Это может привести к дальнейшему конфликту, такому как «арабская весна», начавшаяся в 2010 году. А ФРС, которая в течение последних 13 лет очень поддерживала ряд экономических проблем, не имеет возможности поддерживать рынки в способ, к которому все привыкли. Им придется идти пешком, и это только усилит давление.

В совокупности это указывает как на силу доллара США, так и на слабость акций. Сила доллара США была моей главной сделкой в первом квартале 2022 года, и я думаю, что идея с короткими акциями может получить больше результатов, это также более сложный фон; поэтому я собираюсь использовать короткие акции для своей верхней сделки во втором квартале 2022 года.

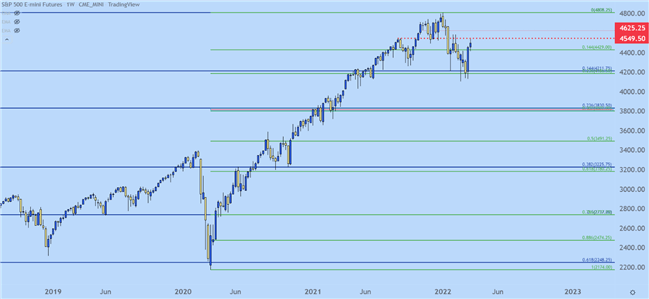

S&P 500

На данный момент S&P 500 откатился на 23,6% от тренда пандемии. Теоретически индекс может снизиться до 38,2% отката от того же крупного движения, сохраняя при этом некоторые долгосрочные бычьи качества. Эта область проецируется примерно на 3800, и в этот момент просадка с январского максимума достигнет 20% территории медвежьего рынка. Это кажется разумной целью поддержки для отката S&P 500.

Недельный график цен S&P 500

Диаграмма подготовлена Джеймсом Стэнли; S&P 500 на Tradingview

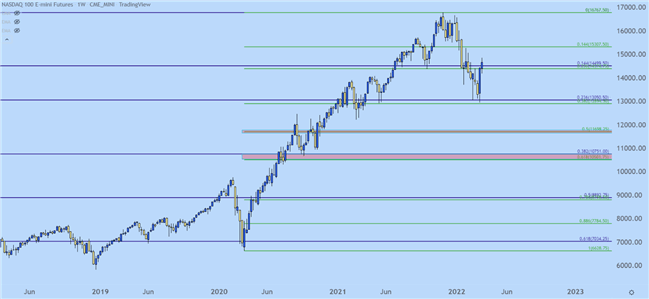

Насдак 100

Nasdaq 100 уже совершил поездку на «территорию медвежьего рынка», хотя и ненадолго. Индекс торговался ниже отметки просадки -20% в течение короткого периода времени в первом квартале, что сопоставимо с максимальной просадкой S&P 500, равной -14,69%.

Если тема ставок приведет к большей коррекции, мне все еще нравится Nasdaq за больший медвежий потенциал, чем у S&P 500, и я думаю, что мы можем увидеть здесь более крупную распродажу.

50-процентный маркер движения пандемии составляет около 11 700, и это будет общая просадка на 30% по сравнению с историческим максимумом, установленным в январе. И есть большая зона интереса, которая немного глубже, примерно от 10 501 до 10 750. Это будет 35-процентная просадка по сравнению с ноябрьским максимумом, и если мы находимся в теме истинного типа коррекции, это звучит как не совсем необоснованная цель поддержки, хотя что-то подобное может занять некоторое время, поэтому это может не закончиться. показывая до второй половины этого года в более крупной общей коррекции рынка.

Недельный график цен Nasdaq 100

Диаграмма подготовлена Джеймсом Стэнли; Nasdaq 100 на Tradingview

Торгуйте умнее — подпишитесь на новостную рассылку DailyFX

Получайте своевременные и убедительные рыночные комментарии от команды DailyFX

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Валютный рынок Форекс, нефть, золото и серебро

-

Forex, валюта, золото и сырьё

Миран из ФРС: данные ADP стали долгожданным сюрпризом

2025-11-20 просмотры: 388 -

Forex, валюта, золото и сырьё

Рост доллара на данный момент застопорился – Scotiabank

2025-11-20 просмотры: 307 -

Forex, валюта, золото и сырьё

CAD упал до 1,41 – Scotiabank

2025-11-20 просмотры: 154 -

Forex, валюта, золото и сырьё

Евро торгуется без изменений по отношению к доллару США – Scotiabank

2025-11-20 просмотры: 319 -

Forex, валюта, золото и сырьё

GBP/USD спокойно торгуется выше 1,30 – Scotiabank

2025-11-20 просмотры: 162 -

Forex, валюта, золото и сырьё

Пара USD/JPY колеблется в диапазоне 153–154 – Scotiabank

2025-11-20 просмотры: 274 -

Forex, валюта, золото и сырьё

AUD/USD стабилен на фоне облегчения тарифов между США и Китаем и проблем с бюджетом США

2025-11-20 просмотры: 385 -

Forex, валюта, золото и сырьё

Пара USD/CAD удерживается вблизи семимесячных максимумов, поскольку сильные данные из США укрепляют силу доллара

2025-11-20 просмотры: 214 -

Forex, валюта, золото и сырьё

Пара USD/JPY сокращает недавние потери, приближаясь к отметке 154,00 на фоне данных по США.

2025-11-20 просмотры: 332