💬 Распродажа облигаций США возобновилась — Bloomberg

👑 Premium-робот: получай более 20-ти торговых идей в день!Распродажа облигаций США возобновилась — Bloomberg

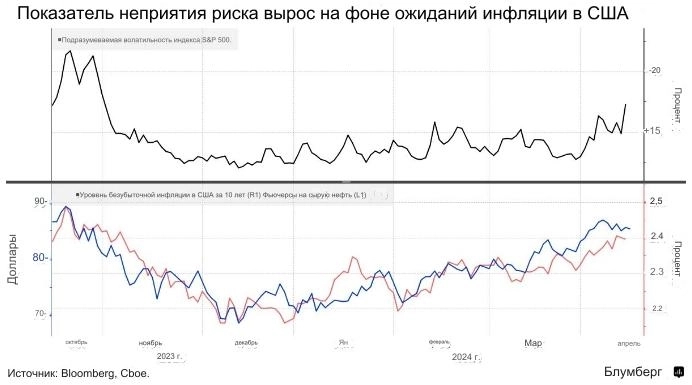

Люди продают бумаги на фоне инфляционного страха, который возвращается после ажиотажного спроса перед выходными. Доходность 10-летних облигаций возвращается к максимумам за год

Скупка казначейских облигаций в преддверии выходных сменилась продажей на фоне надежд на то, что конфликт между Ираном и Израилем утихнет, а внимание вернется к инфляционным факторам, которые обуревают мировую экономику.

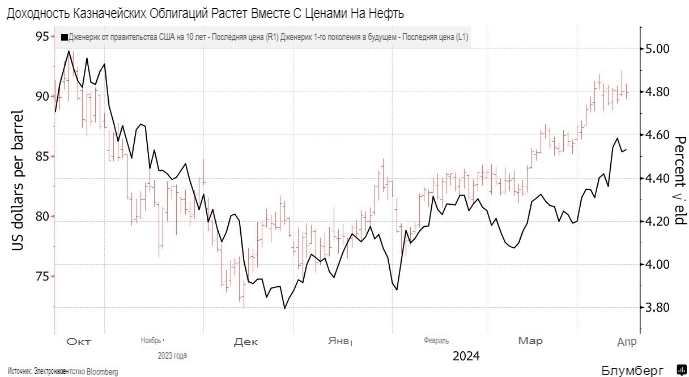

Доходность 10-летних ценных бумаг выросла на шесть базисных пунктов до 4,58% в понедельник, более чем наполовину сократив пятничное падение и вернувшись к пятимесячному максимуму, достигнутому на прошлой неделе.

Этот шаг отражает облегчение от того, что Израиль пока решил не предпринимать ответных мер на беспрецедентную атаку Ирана, но также подчеркивает опасения, что нестабильность на Ближнем Востоке приведет к росту цен на нефть и усилит беспокойство по поводу затяжной инфляции.

Это может еще больше отодвинуть ожидаемую дату начала первого снижения ставки Федеральной резервной системы. Череда высоких показателей потребительских цен в США уже заставила трейдеров пересмотреть свои ожидания, и теперь они делают ставку на то, что ФРС подождет с началом смягчения как минимум до июля.

«Хотя немедленной реакцией рынка было стремление укрыться в безопасных убежищах, таких как государственные облигации, налицо опасения по поводу новой волны инфляции», — говорит Алтея Спиноцци, глава отдела стратегий с фиксированной доходностью Saxo Bank. «Возможность среднесрочного роста доходности нельзя сбрасывать со счетов».

«Хотя немедленной реакцией рынка было стремление укрыться в безопасных убежищах, таких как государственные облигации, налицо опасения по поводу новой волны инфляции», — говорит Алтея Спиноцци, глава отдела стратегий с фиксированной доходностью Saxo Bank. «Возможность среднесрочного роста доходности нельзя сбрасывать со счетов».

Доходность в США остается самой высокой с ноября. Ставки выросли на фоне свидетельств экономической устойчивости США. Доходность 10-летних казначейских облигаций США

В этом году многие инвесторы в облигации уже попали впросак, засомневавшись в инфляции и устойчивости экономики США в целом. Ястребиная переоценка подтолкнула доходность 10-летних казначейских облигаций почти на целый процентный пункт вверх с конца декабря, что больно ударило по инвесторам, которые вложились в эти бумаги, полагая, что смягчение кредитно-денежной политики неизбежно.

На данный момент движения на рынке нефти были относительно приглушенными. В понедельник нефть марки Brent ненадолго подскочила до 91 доллара за баррель, после чего отступила ниже отметки 90 долларов. Но это все еще близко к максимуму этого года и далеко от минимума в 72 доллара, достигнутого в декабре.

«Эффект от роста цен на нефть будет ощущаться во всем мире, и это происходит в то время, когда в ряде стран уже есть опасения по поводу затяжной инфляции», — пишут в своей записке стратеги Deutsche Bank AG Генри Аллен и Джим Рид.

«Эффект от роста цен на нефть будет ощущаться во всем мире, и это происходит в то время, когда в ряде стран уже есть опасения по поводу затяжной инфляции», — пишут в своей записке стратеги Deutsche Bank AG Генри Аллен и Джим Рид.

Пока рынок ждет подсказок о том, ответит ли Израиль, и если да, то как, внимание вновь обращается к экономическим показателям и комментариям чиновников ФРС. Данные по розничным продажам в США, которые должны выйти в понедельник, будут внимательно отслеживаться в поисках любых признаков того, что потребители чувствуют себя ущемленными из-за роста цен. Кроме того, намечается ряд выступлений представителей ФРС, включая председателя Джерома Пауэлла во вторник.

«Рынок пытается вернуться к нормальной жизни с помощью небольшого ралли облегчения», — сказал Тим Граф, глава макростратегии в регионе EMEA компании State Street, имея в виду более оживленный аппетит к рисковым активам. «Все эти плохие новости по инфляции снимают вопрос о снижении ставок ФРС, но не обязательно возвращают к повышению ставок».

«Рынок пытается вернуться к нормальной жизни с помощью небольшого ралли облегчения», — сказал Тим Граф, глава макростратегии в регионе EMEA компании State Street, имея в виду более оживленный аппетит к рисковым активам. «Все эти плохие новости по инфляции снимают вопрос о снижении ставок ФРС, но не обязательно возвращают к повышению ставок».

Мало альтернатив

Тем не менее, некоторые аналитики отмечают, что казначейские облигации — это окончательная тихая гавань, и спрос на них всегда будет высоким во времена геополитической неопределенности.

«Скачки нефти часто рассматриваются как временные», — сказал Имре Спейзер, стратег Westpac в Окленде. «Казначейские облигации все еще остаются единственным рынком облигаций, достаточно большим, чтобы поглотить масштабные перемещения капитала, желающего обрести безопасную гавань».

«Скачки нефти часто рассматриваются как временные», — сказал Имре Спейзер, стратег Westpac в Окленде. «Казначейские облигации все еще остаются единственным рынком облигаций, достаточно большим, чтобы поглотить масштабные перемещения капитала, желающего обрести безопасную гавань».

Некоторые стратеги также рассматривают золото в качестве основного кандидата: в понедельник этот драгоценный металл поднялся почти до рекордного максимума, и Goldman Sachs Group Inc. предсказывает, что он переживает «непоколебимый бычий рынок». Для других доллар сохранит свой статус убежища.

«Доллар будет в выигрыше в случае дальнейшей эскалации напряженности, даже больше, чем иена», — говорит Кэрол Конг, стратег Commonwealth Bank of Australia Ltd. в Сиднее.

«Доллар будет в выигрыше в случае дальнейшей эскалации напряженности, даже больше, чем иена», — говорит Кэрол Конг, стратег Commonwealth Bank of Australia Ltd. в Сиднее.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Самые свежие Новости экономики

-

-

Новость рынка акций2025-11-04

-

Новость рынка акций2025-11-04

-

Новость рынка акций2025-11-04

-

Новость рынка акций2025-11-04

-

Новость рынка акций2025-11-04

-

Новость рынка акций2025-11-04

-

Новость рынка акций2025-11-04

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

- Смотреть все новости экономики