💬 Morgan Stanley предупреждает о риске падения акций США из-за «смены долларового режима»

👑 Premium-робот: получай более 20-ти торговых идей в день!Morgan Stanley предупреждает о риске падения акций США из-за «смены долларового режима»

Главный инвестиционный директор Morgan Stanley Wealth Management предупреждает биржевых быков: структурные силы, оказывающие давление на доллар, грозят распространиться на американские акции.

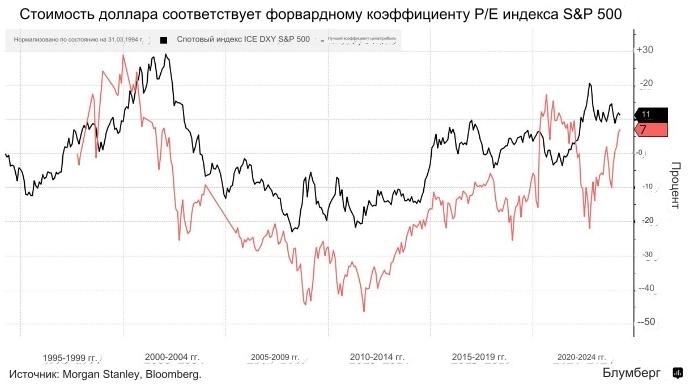

“Подумайте о подготовке к потенциальной смене режима доллара США”, — предостерегла Лиза Шалетт. Ухудшающиеся отношения между США и Китаем, а также прекращение стратегии управления кривой доходности в Японии и рост цен на биткоин и сырьевые товары предполагают, что текущий курс валюты “возможно, достигает своих пределов”. “Хотя корреляция не означает причинно-следственную связь, стоит следить за корреляцией между силой доллара США и коэффициентами P/E сейчас, когда «бычий» цикл доллара, возможно, подходит к концу", — написала она в своей записке в понедельник.

“Подумайте о подготовке к потенциальной смене режима доллара США”, — предостерегла Лиза Шалетт. Ухудшающиеся отношения между США и Китаем, а также прекращение стратегии управления кривой доходности в Японии и рост цен на биткоин и сырьевые товары предполагают, что текущий курс валюты “возможно, достигает своих пределов”.

“Хотя корреляция не означает причинно-следственную связь, стоит следить за корреляцией между силой доллара США и коэффициентами P/E сейчас, когда «бычий» цикл доллара, возможно, подходит к концу", — написала она в своей записке в понедельник.

Шалетт утверждает, что сила доллара сыграла центральную роль в режиме «легких денег» в США. Это объясняется тем, что он уменьшил инфляцию, связанную с импортом, и снизил цены на энергоносители, что в последнее время улучшило показатели рынка акций.

Недавно Шэлетт призвала инвесторов искать за рубежом источники будущих доходов от вложений в акции, чтобы застраховаться от возможной коррекции американских акций. Она, как и некоторые другие представители Уолл-стрит, предостерегла от последнего «бычьего» этапа акций, несмотря на то, что американские фондовые рынки продолжают достигать новых высот.

После падения почти на 3 % в 2023 году доллар США начал этот год укреплением, так как трейдеры быстро снизили ожидания смягчения кредитно-денежной политики Федеральной резервной системы. Но этот рост застопорился, даже когда ожидания высоких темпов снижения ставок были скорректированы. Индикатор Bloomberg, отражающий курс доллара, в марте этого года снизился на 0,5%, в то время как цены на биткоин и золото достигли недавно рекордных уровней.

По мнению Шалетт, потенциальное ужесточение политики Банка Японии, в то время как основные партнеры по группе 10 собрались снижать процентные ставки, может привести к росту стоимости иены и японских ставок, что повлечет за собой потоки репатриации из американских акций. Кроме того, разрыв отношений между США и Китаем, особенно во время президентских выборов в США, может ускорить дедолларизацию. Это может отразиться на росте цен на золото.

Более широкий нисходящий тренд в долларе затем повлияет на американские акции через мультипликаторы прибыли, которые были ответственны за большую часть недавних достижений рынка.

Если глобальная политика начнет перестраиваться на структуру, существовавшую до ГФК, или рыночная эйфория приведет к обвалу рынков капитала и ослаблению доллара, инвесторы могут выиграть от большей диверсификации активов и географической диверсификации, считает Шэлетт.

Более широкий нисходящий тренд в долларе затем отразится на американских акциях через мультипликаторы прибыли, расширение которых было ответственно за значительную часть недавних достижений рынка. «Если глобальная политика начнет перестраиваться в сторону ситуации, предшествующей GFC, или рыночная эйфория приведет к краху рынков капитала и ослаблению доллара, инвесторы могут получить выгоду от большей диверсификации активов и географической диверсификации», — сказала Шалетт. Читать источник

Более широкий нисходящий тренд в долларе затем отразится на американских акциях через мультипликаторы прибыли, расширение которых было ответственно за значительную часть недавних достижений рынка.

«Если глобальная политика начнет перестраиваться в сторону ситуации, предшествующей GFC, или рыночная эйфория приведет к краху рынков капитала и ослаблению доллара, инвесторы могут получить выгоду от большей диверсификации активов и географической диверсификации», — сказала Шалетт.

«Если глобальная политика начнет перестраиваться в сторону ситуации, предшествующей GFC, или рыночная эйфория приведет к краху рынков капитала и ослаблению доллара, инвесторы могут получить выгоду от большей диверсификации активов и географической диверсификации», — сказала Шалетт.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Самые свежие Новости экономики

-

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

-

Новость рынка акций2025-11-03

- Смотреть все новости экономики